Aké zmeny nastali v kontrolnom výkaze k DPH od roku 2021 a čo obsahuje jeho nový vzor?

Kontrolný výkaz ako aj daň z pridanej hodnoty upravuje zákon č. 222/2004 Z. z. o dani z pridanej hodnoty v znení neskorších predpisov (ďalej len „zákon o DPH“).

Tento zákon bol novelizovaný schválenou novelou zákona o DPH, s ktorou súvisí aj prijatie Opatrenia Ministerstva financií Slovenskej republiky z 3. decembra 2020 č. MF/015393/2020-731, ktorým sa ustanovuje vzor kontrolného výkazu k DPH. Viac o tejto novinke sa dočítate v tomto článku.

Čo je kontrolný výkaz?

Kontrolný výkaz predstavuje detailný výkaz o vystavených a prijatých dokladoch za určité obdobie k daňovému priznaniu k DPH. Jeho cieľom je prostredníctvom krížovej kontroly eliminovať daňové úniky, odhaliť nepriznané vystavené faktúry alebo viacnásobné odpočítanie dane z tej istej faktúry.

Povinnosť podať kontrolný výkaz od 1.1.2021

Kontrolný výkaz je povinný podať platiteľ DPH, ktorý je povinne alebo dobrovoľne registrovaný pre DPH podľa § 4 zákona o DPH, ďalej osoby registrované ako skupina za platiteľa DPH podľa § 4a zákona o DPH a zahraničné osoby registrované za platiteľa DPH podľa § 5 alebo § 6 zákona o DPH.

Kontrolný výkaz nepodávajú osoby registrované pre DPH podľa § 7 zákona o DPH pri nadobudnutí tovaru z iného členského štátu alebo osoby registrované pre DPH podľa § 7a zákona o DPH, ktoré prijali alebo dodali služby z alebo do iného členského štátu.

Platiteľ dane podá kontrolný výkaz elektronicky prostredníctvom portálu Finančnej správy vo formáte xml. Na inak podaný kontrolný výkaz Finančná správa neprihliada.

Dôvod zmeny vo vzore kontrolného výkazu od 1.1.2021

Dôvod nového vzoru kontrolného

výkazu súvisí s novelou zákona o DPH, a teda prijatím nového §25a, ktorý sa venuje oprave základu dane pri úplnom alebo čiastočnom nezaplatení

protihodnoty za dodanie tovaru alebo služby, s ktorým súvisí § 53b oprava

odpočítanej dane pri nevymožiteľnej pohľadávke.

Po novom si môže platiteľ, ktorý je z dodania tovaru alebo služby povinný platiť daň, znížiť základ dane, ak mu po vzniku daňovej povinnosti odberateľ úplne alebo čiastočne nezaplatil za dodanie tovaru alebo služby a jeho pohľadávka z tohto dodania sa stala nevymožiteľnou.

Znamená to, že dodávateľ, ktorý predal tovar alebo poskytol službu, za ktorú mu odberateľ nezaplatil či už plnú sumu pohľadávky alebo jej časť, pričom táto pohľadávka sa považuje za nevymožiteľnú podľa § 25a zákona o DPH, môže vykonať opravu základu dane, a to najviac vo výške, ktorá zodpovedá neprijatej protihodnote za dodanie tovaru alebo služby.

Pohľadávka sa podľa tohto zákona stáva nevymožiteľnou napríklad v prípade, ak je vymáhaná v exekučnom konaní, a to v rozsahu, v akom nebola uspokojená do 24 mesiacov od začatia exekúcie, a dňom, ktorý nasleduje po uplynutí 24 mesiacov od začatia exekúcie. Ďalším príkladom je pohľadávka voči dlžníkovi nachádzajúcom sa v konkurznom konaní alebo v prípade, ak súd rozhodol o oddlžení dlžníka alebo dlžník, ktorý je právnickou osobou (napr. s.r.o., a.s.) a zanikol bez právneho nástupcu.

Povinnosťou platiteľa je vyhotovenie opravného dokladu, ktorého údaje sa dopĺňajú do kontrolného výkazu. Požiadavky na obsah určuje zákon o DPH v § 25 a ods. 9 a 10.

Táto zmena sa zrkadlovo dotýka §53 b zákona o DPH, ktorý hovorí o správaní odberateľa, voči ktorému má dodávateľ nevymožiteľnú pohľadávku. Ak si platiteľ dane (dodávateľ) uplatnil právo na zníženie základu dane, má odberateľ, ktorý nezaplatil, povinnosť opraviť odpočítanú daň.

Podrobnosti o tejto novinke sa dozviete v článku Oprava základu dane pri nevymožiteľnej pohľadávke od roku 2021.

Zmeny vo vzore kontrolného výkazu od 1.1.2021

Ministerstvo financií Slovenskej republiky prijalo nové opatrenie, ktorým upravilo vzor kontrolného výkazu tak, aby bol v súlade s novelou zákona o DPH.

Platitelia dane budú povinní podávať kontrolný výkaz na starom vzore kontrolného výkazu za zdaňovacie obdobia končiace najneskôr 31. decembra 2020. Za zdaňovacie obdobia začínajúce januárom 2021 podávajú platitelia dane kontrolný výkaz podľa nového vzoru.

Zmena sa týka aj názvov niektorých častí kontrolného výkazu, a teda zmeny názvu:

- časti C – ktorej nový názov je „Údaje z faktúry podľa § 71 ods. 2 zákona, ktorá mení pôvodnú faktúru (ďalej len „opravná faktúra“) a údaje z opravného dokladu podľa §25a zákona (ďalej len „opravný doklad“)“,

- časti C.1 – ktorej nový názov je „Údaje z vyhotovenej opravnej faktúry opravného dokladu“,

- časti C.2 – ktorej nový názov je „Údaje z prijatej opravnej faktúry a prijatého opravného dokladu“.

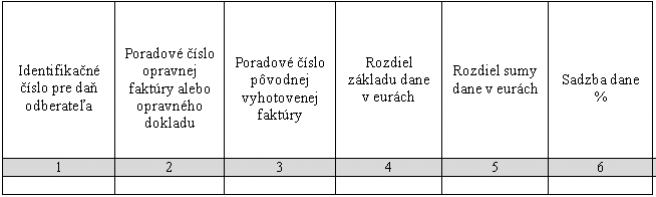

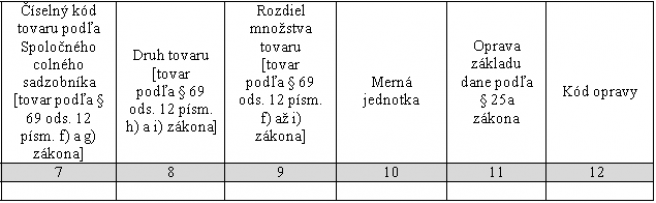

Okrem zmeny názvu týchto častí nastávajú aj ďalšie zmeny v časti C.1, v ktorej sa mení:

- obsahový popis stĺpca 2,

- stĺpec 11 sa mení na „Oprava základu dane podľa §25a zákona“,

- dopĺňa sa stĺpec 12 „Kód opravy“, ktorý nahrádza pôvodný stĺpec 11.

Zmeny v časti C.1 si môžete pozrieť na nasledujúcich obrázkoch.

Upravenú časť C.1 využije platiteľ dane, ktorý je dodávateľom a eviduje voči odberateľovi nevymožiteľnú pohľadávku. Do tohto oddielu vyplní údaje o odberateľovi a údaje z vyhotoveného opravného dokladu. Tento doklad je zároveň povinný poslať tomuto odberateľovi.

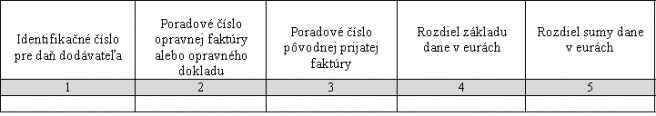

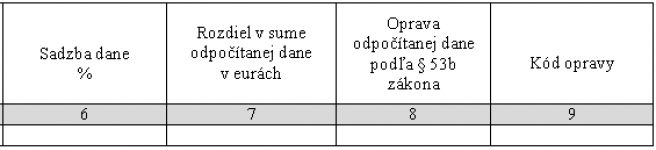

V časti C.2 sa mení:

- obsahový popis stĺpca 2

- stĺpec 8 sa mení na „Oprava odpočítateľnej dane podľa § 53b zákona“

- pribudol nový stĺpec 9 s názvom „Kód opravy“, ktorý nahrádza pôvodný stĺpec 8.

Zmeny v časti C.2 si môžete pozrieť na nasledujúcich obrázkoch.

Upravenú časť C.2 využije platiteľ dane, ktorý je v tomto prípade odberateľom, voči ktorému má dodávateľ nevymožiteľnú pohľadávku. Ak platiteľ dane dostal od dodávateľa doklad o oprave základu dane podľa § 25a, je povinný opraviť odpočítateľnú daň v zdaňovacom období, v ktorom tento doklad dostal. Do tohto oddielu uvedie údaje o dodávateľovi a údaje o prijatom opravnom doklade.

Celý nový vzor kontrolného výkazu

si môže pozrieť alebo stiahnuť tu.

Ak po znížení základu dane platiteľ prijme v súvislosti s nevymožiteľnou pohľadávkou akúkoľvek platbu, je povinný vykonať opravu zníženého základu dane, a to vo výške zodpovedajúcej prijatej platbe. Platiteľ vykoná opravu zníženého základu dane v daňovom priznaní za zdaňovacie obdobie, v ktorom túto platbu prijal. Zároveň dodávateľ vyhotoví nový doklad o oprave a odošle ho odberateľovi. Ten má právo opraviť opravenú odpočítateľnú daň v zdaňovacom období, v ktorom tento doklad dostal.

Zmeny nastali aj v časti D, a to v obsahovom popise

jednotlivých nadpisov a stĺpcov, a to z dôvodu zmeny

elektronických registračných pokladníc na pokladnice e-kasa klient.

Kedy nemožno vykonať opravu základu dane pri nezaplatení pohľadávky od 1.1.2021

Novela určuje aj prípady, kedy sa oprava dane vykonať nemôže, a to ak:

- odberateľ (dlžník) je alebo v deň dodania tovaru alebo služby bol vo vzťahu k platiteľovi osobou uvedenou v § 22 ods. 9,

- tovar alebo služba bola dodaná odberateľovi (dlžníkovi) po vyhlásení konkurzu na majetok odberateľa (dlžníka),

- najneskôr ku dňu dodania tovaru alebo služby platiteľ dane vedel, vedieť mal alebo vedieť mohol, že odberateľ (dlžník) úplne alebo čiastočne nezaplatí za dodanie tovaru alebo služby, a to s prihliadnutím na okolnosti konkrétneho obchodného vzťahu.

Lehota na vykonanie opravy základu dane pri nevymožiteľnej pohľadávke od 1.1.2021

Lehota na vykonanie opravy základu dane pri nevymožiteľnej pohľadávke zaniká uplynutím troch rokov od posledného dňa lehoty na podanie daňového priznania za zdaňovacie obdobie, v ktorom bol tovar alebo služba dodaná. Táto lehota neplynie napríklad počas súdneho alebo exekučného konania.

Obsah kontrolného výkazu od 1.1.2021

Ako už bolo v článku spomenuté, kontrolný výkaz obsahuje podrobné údaje o daňových povinnostiach platiteľa dane a o jednotlivých odpočtoch uplatňovaných platiteľom dane za dané zdaňovacie obdobie.

Kontrolný výkaz je tvorený tabuľkami, ktoré sú označené od A.1 až po D.2, pričom hlavné kategórie sú označené písmenom a podkategórie sú doplnené o číslo. Hlavné kategórie kontrolného výkazu sú:

- A. – údaje z vyhotovenej faktúry o dodaní tovarov a služieb,

- B. – údaje z prijatej faktúry o dodaní tovarov a služieb,

- C. – údaje z faktúry podľa § 71 ods. 2 zákona, ktorá mení pôvodnú faktúru (ďalej len „opravná faktúra“) a údaje z opravného dokladu podľa §25a zákona (ďalej len „opravný doklad“),

- D. – údaje o dodaní tovarov a služieb iných ako uvedených v časti A., z ktorých je platiteľ dane osobou povinnou platiť daň.

Do každej z týchto kategórii sa doplňujú špecifické údaje, ktorými sú:

- identifikačné číslo pre daň odberateľa alebo dodávateľa, pod ktorým tovar alebo služby bola alebo má byť dodaná,

- poradové číslo faktúry, resp. číselná identifikácia dokladu uvedená na faktúre alebo doklade,

- dátum dodania tovaru alebo služby, resp. dátum prijatia platby v prípade, že prijatím platby vzniká daňová povinnosť,

- základ dane a suma dane vyjadrené v eurách,

- sadzba dane,

- výška odpočítanej dane,

- druh a množstvo tovaru, ak je faktúra vyhotovená na dodanie tovaru, z ktorého platí daň príjemca podľa §69 ods. 12 písm. h) a i).

Kontrolný výkaz však neobsahuje informácie o všetkých dokladoch zahrňovaných do daňového priznania k DPH. Neobsahuje napríklad údaje, ktoré platitelia DPH uvádzajú v súhrnnom výkaze a údaje o vyvezených tovaroch do tretích štátov.

Podrobný opis jednotlivých častí kontrolného výkazu bez zmien platných od 1.1.2021 nájdete v článku Kontrolný výkaz k DPH.

Lehota na podanie kontrolného výkazu od 1.1.2021

Lehota na podanie kontrolného výkazu v roku 2021 ostáva nezmenená, a teda kontrolný výkaz k DPH sa podáva v termíne na podanie daňového priznania – do 25 dní po skončení zdaňovacieho obdobia (môže ním byť kalendárny mesiac alebo štvrťrok).

Platiteľ DPH nie je povinný podať kontrolný výkaz za zdaňovacie obdobie, za ktoré podáva daňové priznanie, v ktorom:

- nie je povinný uviesť žiadne údaje o plneniach,

- je povinný uviesť len údaje o dodaní tovaru oslobodeného od dane podľa § 43 (oslobodenie od dane pri dodaní tovaru z tuzemska od iného členského štátu) alebo § 47 (oslobodenie od dane pri vývoze tovaru a služieb) alebo údaje o dodaní tovaru podľa § 45 (oslobodenie od dane pri trojstrannom obchode) a súčasne v ktorom neuvádza údaje o odpočítaní dane alebo uvádza len odpočítanie dane podľa § 49 ods. 2 písm. d.

Poznámka: Od roku 2021 sa mení aj vzor daňového priznania k DPH. Viac informácií nájdete v článku Vzor daňového priznania k DPH na rok 2021