Počet daňových kontrol zameraných na transferové oceňovanie v posledných rokoch stúpa. Priemerná výška dodatočne vyrubenej dane z príjmov v rámci jednej kontroly sa pohybuje v státisícoch eur.

Podstata transferového oceňovania

Transferové oceňovanie sa týka transakcií prepojených osôb.

Transferovým oceňovaním je možné rozumieť súbor pravidiel, prostredníctvom ktorých sa daňové správy štátov snažia zabrániť daňovým únikom medzi ekonomicky, personálne alebo inak prepojenými osobami. Uplatnením pravidiel transferového oceňovania musia prepojené osoby vo vzájomných transakciách používať také ceny, aké by v porovnateľných transakciách a za porovnateľných podmienok medzi sebou použili nezávislé osoby. O spôsobe stanovovania cien medzi sebou musia prepojené osoby viesť dokumentáciu transferového oceňovania. V nej musia preukázať, že ceny, ktoré použili v transakciách medzi sebou, boli porovnateľné s tými, aké by medzi sebou použili nezávislé osoby. Ak to tak nebolo a došlo tým k zníženiu základu dane alebo k zvýšeniu daňovej straty jednej z prepojených osôb, musí sa tento základ dane zvýšiť alebo daňová strata znížiť. Ak tak prepojená osoba sama nespraví, môže podnikateľovi na základe daňovej kontroly dodatočne vyrubiť daň z príjmov daňový úrad a navyše mu uložiť pokutu.

Daňovú kontrolu zameranú na transferové oceňovanie v súčasnosti už môžu čakať aj tuzemské závislé osoby

Pôvodne sa transferové oceňovanie vzťahovalo len na transakcie zahraničných závislých osôb, teda na transakcie medzi slovenským podnikateľom a iným podnikateľom so sídlom alebo bydliskom v zahraničí. Novelou zákona č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov (ďalej len „zákon o dani z príjmov“) sa od roku 2015 začali pravidlá transferového oceňovania uplatňovať aj na transakcie tuzemských závislých osôb, teda aj na transakcie medzi slovenskými podnikateľmi. Daňové priznanie za rok 2015 slovenskí podnikatelia podávali do 31. marca 2016. Mnohí si však lehotu na podanie daňového priznania predĺžili do 30. júna 2016 a niektorí podnikatelia s príjmami zo zdrojov v zahraničí až do 30. septembra 2016. V daňovom priznaní za rok 2015 museli podnikatelia vyznačiť, či majú nejaké prepojenie s inými osobami a tým sa identifikovať ako závislá osoba, na ktorú sa vzťahujú pravidlá transferového oceňovania. U týchto podnikateľov existuje zvýšené riziko, že daňový úrad u nich začne daňovú kontrolu zameranú na transferové oceňovanie.

V súčasnosti môžu daňovú kontrolu očakávať aj tuzemské závislé osoby.

Najdôležitejším argumentačným nástrojom podnikateľa v tom, že ceny použité v transakciách medzi ním a inými závislými osobami zodpovedajú bežným trhovým cenám, je dokumentácia transferového oceňovania. Vychádza z nej aj daňový úrad pri daňovej kontrole zameranej na transferové oceňovanie. Podľa zákona o dani z príjmov je daňovník povinný predložiť dokumentáciu transferového oceňovania v lehote do 15 dní odo dňa doručenia výzvy daňového úradu. Daňový úrad však môže podnikateľa vyzvať na predloženie dokumentácie transferového oceňovania pre príslušné zdaňovanie obdobie najskôr prvý deň nasledujúci po uplynutí lehoty na podanie daňového priznania za toto zdaňovacie obdobie. Znamená to, že pri daňovej kontrole zameranej na transferové oceňovanie za rok 2015 môže daňový úrad vyžadovať od podnikateľa dokumentáciu transferového oceňovania až v roku 2016, keď mu uplynie lehota na podanie daňového priznania. Aj bežní podnikatelia teda môžu v najbližšom období očakávať daňovú kontrolu zameranú na transferové oceňovanie za rok 2015. Nepredloženie dokumentácie transferového oceňovania sa považuje za správny delikt a podnikateľovi zaň hrozí pokuta od 60 eur do 3 000 eur.

Výsledky daňových kontrol zameraných na transferové oceňovanie

Daňové úrady kontroly zamerané na transferové oceňovanie vykonávajú už veľmi dlho. Doteraz boli zamerané predovšetkým na transakcie veľkých zahraničných spoločností pôsobiacich na Slovensku. Počnúc rokom 2016 môžu daňovú kontrolu zameranú na transferové oceňovanie očakávať aj bežní podnikatelia, ktorí uskutočňovali transakcie s prepojenými osobami len v rámci Slovenska, napríklad spoločník so svojou spoločnosťou alebo dve spoločnosti toho istého spoločníka medzi sebou.

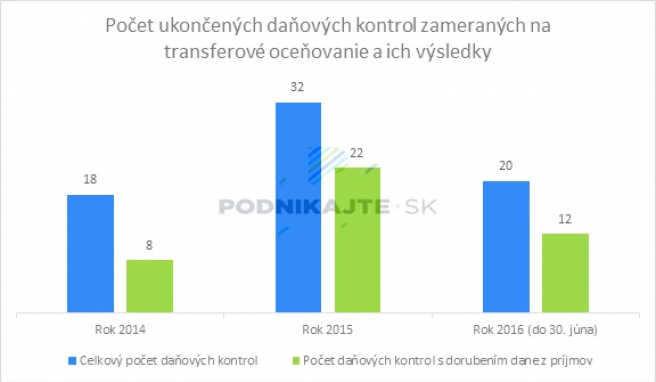

V prvej polovici roku 2016 bolo viac kontrol ako za celý rok 2014.

V počte daňových kontrol zameraných na transferové oceňovanie je možné vidieť vzrastajúci trend. Kým v roku 2014 bolo ukončených 18 daňových kontrol zameraných na transferové oceňovanie, v roku 2015 už bolo takýchto daňových kontrol 32. Do polovice roka 2016, teda presne do 30. júna 2016, daňové úrady ukončili 20 daňových kontrol zameraných na transferové oceňovanie. V týchto daňových kontrolách ukončených v roku 2016 už mohli byť zahrnuté aj daňové kontroly zamerané na transakcie tuzemských závislých osôb.

Vyše polovica kontrol transferového oceňovania sa končí dorubením dane.

Z celkového počtu 18 daňových kontrol ukončených v roku 2014 a zameraných na transferové oceňovanie, skončilo až 8 kontrol (to je približne 44 % zo všetkých) s dodatočným vyrubením dane z príjmov. V roku 2015 daňové úrady z celkového počtu 32 ukončených daňových kontrol zameraných na transferové oceňovanie našli nedostatky až pri 22 kontrolách (to je približne 69 % zo všetkých) a bola im dodatočne vyrubená daň z príjmov. Z celkového počtu 20 daňových kontrol zameraných na transferové oceňovanie ukončených do polovice roka 2016 skončilo až 12 kontrol (presne 60 % zo všetkých) s dodatočným vyrubením dane z príjmov. Ako je možné vidieť, v priemere približne každá druhá daňová kontrola zameraná na transferové oceňovanie skončila pre podnikateľov dodatočným vyrubením dane z príjmov.

Výška dodatočne vyrubenej dane z príjmov z daňových kontrol zameraných na transferové oceňovanie

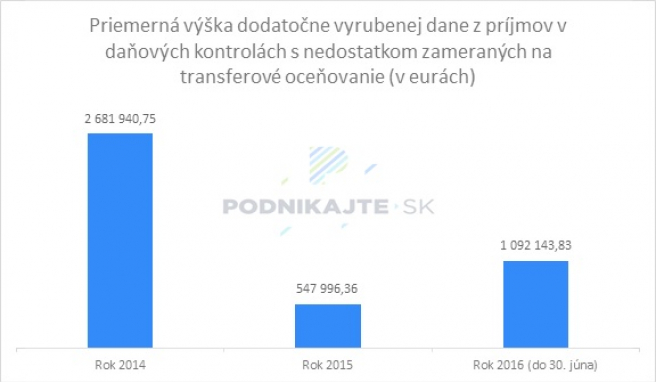

Priemerná výška dorubenej dane sa pohybuje v stotisícoch eur.

Výška dodatočne vyrubenej dane z príjmov, ktorú vyrubili daňové úrady na základe zistení pri daňových kontrolách zameraných na transferové oceňovanie, bola veľmi vysoká. V roku 2014 daňové úrady vo ôsmych daňových kontrolách s nedostatkami dodatočne vyrubili daň z príjmov spolu vo výške 21 455 526 eur. V roku 2015 bola pri 22 ukončených daňových kontrolách s nedostatkami dodatočne vyrubená daň z príjmov spolu vo výške 12 055 920 eur. V daňových kontrolách zameraných na transferové oceňovanie, ktoré boli ukončené do polovice roka 2016, bola pri 12 daňových kontrolách s nedostatkom dodatočne vyrubená daň z príjmov spolu vo výške 13 105 726 eur. Priemerná výška dodatočne vyrubenej dane z príjmov v daňových kontrolách s nedostatkom zameraných na transferové oceňovanie tak v roku 2014 bola 2 681 940,75 eura, v roku 2015 bola 547 996,36 eura a do polovice roku 2016 bola vo výške 1 092 143,83 eura.

Ako ovplyvnili základ dane z príjmov právnických osôb transakcie so závislými osobami

Keďže sa od roku 2015 pravidlá transferového oceňovania začali prvýkrát vzťahovať aj na tuzemské závislé osoby, čiže aj na transakcie medzi slovenskými podnikateľmi, zmenili sa aj niektoré časti daňových priznaní. V daňovom priznaní podnikateľov – fyzických osôb a v daňovom priznaní právnických osôb bola už dávnejšie časť, podľa ktorej museli títo podnikatelia označiť, či majú alebo nemajú nejaké ekonomické, personálne alebo iné prepojenie. V daňovom priznaní do roku 2014 však toto políčko daňového priznania slúžilo len pre zahraničné závislé osoby. V daňovom priznaní za rok 2015 toto políčko pokrývalo nielen prepojenia zahraničných závislých osôb, ale aj prepojenia tuzemských závislých osôb. Rovnako aj ďalšie časti daňového priznania podávaného za rok 2015 týkajúce sa transferového oceňovania obsahovali údaje aj o transakciách tuzemských závislých osôb.

V období od 1. januára do 30. júna 2016 podalo daňové priznanie typ B za rok 2015 spolu 468 664 fyzických osôb a daňové priznanie právnickej osoby spolu 218 928 právnických osôb. Z celkového počtu právnických osôb bolo 181 976 spoločností s ručením obmedzeným, 5 610 akciových spoločností a zvyšok boli iné typy právnických osôb. Informácie o tom, koľkí z týchto daňovníkov vo svojom daňovom priznaní označili, že sú ekonomicky, personálne alebo inak prepojenou osobou podľa zákona o dani z príjmov, nie sú dostupné.

V prípade právnických osôb však daňové priznanie obsahovalo aj osobitnú tabuľku „Tabuľka I – Transakcie závislých osôb podľa § 2 písm. n) zákona (k r. 100 II. časti)“ týkajúcu sa priamo transferového oceňovania. V tejto tabuľke sa nachádzajú informácie o tom, ako ovplyvnili transakcie medzi závislými osobami výsledok hospodárenia právnických osôb. Z členenia tabuľky je možné zistiť, aký druh transakcie so závislými osobami ovplyvnil výnosy a náklady právnických osôb najviac. Kumulatívne z daňových priznaní právnických osôb za rok 2015 tieto údaje v eurách nájdete v nasledujúcej tabuľke.

| I - Transakcie závislých osôb podľa § 2 písm. n) zákona (k r. 100 II. časti) | |||

| Druh transakcie | Položky ovplyvňujúce riadok 100 | ||

| Výnosy (predaj) 1 | Náklady (nákup) 2 | ||

| Úvery a pôžičky | 1 | 411 481 966 | 667 504 929 |

| Služby | 2 | 7 671 199 984 | 6 595 470 583 |

| Licenčné poplatky | 3 | 85 051 323 | 730 781 955 |

| Druh transakcie | Položky ovplyvňujúce riadok 100 | ||

| Výnosy (predaj) 1 | Obstarávacia cena 2 | ||

| Nehmotný majetok | 4 | 8 297 769 | 60 661 748 |

| Hmotný majetok | 5 | 219 833 436 | 1 295 679 434 |

| Finančný majetok | 6 | 808 132 209 | 780 110 821 |

| Zásoby materiálu, výrobkov a tovaru | 7 | 35 623 073 712 | 21 996 878 096 |

Najväčší objem transakcií medzi závislými osobami tvorili zásoby.

Ako je možné vidieť z predchádzajúcej tabuľky, najviac transakcií závislých osôb, ktoré boli právnickými osobami, sa týka rôznych druhov zásob ako napríklad materiálu, výrobkov a tovaru. Objem takýchto transakcií tvoril v roku 2015 u všetkých právnických osôb viac ako 57 miliárd eur. Ďalším významným druhom transakcií medzi závislými osobami boli služby. V ďalších častiach článku nájdete tieto informácie o transakciách závislých osôb v členení podľa toho, či išlo o s.r.o., a.s. alebo iné právnické osoby.

Transakcie závislých osôb spoločností s ručením obmedzením za rok 2015

| I - Transakcie závislých osôb podľa § 2 písm. n) zákona (k r. 100 II. časti) | |||

| Druh transakcie | Položky ovplyvňujúce riadok 100 | ||

| Výnosy (predaj) 1 | Náklady (nákup) 2 | ||

| Úvery a pôžičky | 1 | 146 634 443 | 372 056 468 |

| Služby | 2 | 4 397 812 282 | 3 173 830 327 |

| Licenčné poplatky | 3 | 66 926 360 | 667 561 676 |

| Druh transakcie | Položky ovplyvňujúce riadok 100 | ||

| Výnosy (predaj) 1 | Obstarávacia cena 2 | ||

| Nehmotný majetok | 4 | 1 332 022 | 33 005 031 |

| Hmotný majetok | 5 | 152 053 523 | 564 143 262 |

| Finančný majetok | 6 | 47 891 492 | 121 141 775 |

| Zásoby materiálu, výrobkov a tovaru | 7 | 21 993 637 453 | 17 085 245 596 |

Transakcie závislých osôb akciových spoločností za rok 2015

| I - Transakcie závislých osôb podľa § 2 písm. n) zákona (k r. 100 II. časti) | |||

| Druh transakcie | Položky ovplyvňujúce riadok 100 | ||

| Výnosy (predaj) 1 | Náklady (nákup) 2 | ||

| Úvery a pôžičky | 1 | 251 246 759 | 264 108 970 |

| Služby | 2 | 2 851 896 358 | 2 982 194 110 |

| Licenčné poplatky | 3 | 17 267 042 | 61 128 127 |

| Druh transakcie | Položky ovplyvňujúce riadok 100 | ||

| Výnosy (predaj) 1 | Obstarávacia cena 2 | ||

| Nehmotný majetok | 4 | 6 922 630 | 26 834 555 |

| Hmotný majetok | 5 | 60 050 367 | 718 428 516 |

| Finančný majetok | 6 | 573 701 129 | 623 965 379 |

| Zásoby materiálu, výrobkov a tovaru | 7 | 13 322 913 335 | 4 334 529 317 |

Transakcie závislých osôb ostatných právnických osôb za rok 2015

| I - Transakcie závislých osôb podľa § 2 písm. n) zákona (k r. 100 II. časti) | |||

| Druh transakcie | Položky ovplyvňujúce riadok 100 | ||

| Výnosy (predaj) 1 | Náklady (nákup) 2 | ||

| Úvery a pôžičky | 1 | 13 600 763 | 31 339 491 |

| Služby | 2 | 421 491 344 | 439 446 146 |

| Licenčné poplatky | 3 | 857 921 | 2 092 152 |

| Druh transakcie | Položky ovplyvňujúce riadok 100 | ||

| Výnosy (predaj) 1 | Obstarávacia cena 2 | ||

| Nehmotný majetok | 4 | 43 118 | 822 162 |

| Hmotný majetok | 5 | 7 729 546 | 13 107 657 |

| Finančný majetok | 6 | 186 539 587 | 35 003 667 |

| Zásoby materiálu, výrobkov a tovaru | 7 | 306 522 925 | 577 103 184 |