Čo zdaniť pri prenájme nehnuteľnosti, ak fyzická osoba dosahuje tento príjem bez živnosti a aké výdavky si môže uplatniť? V akej výške je možné využiť oslobodenie od dane z príjmov?

Príjem z prenájmu nehnuteľnosti zaraďujeme medzi príjmy podľa zákona č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov (ďalej len „zákon o dani z príjmov“), a to podľa:

- § 6 ods. 1 zákona, ak fyzická osoba prenajíma nehnuteľnosť na základe živnosti (t. j. podniká v tejto oblasti), alebo

- § 6 ods. 3 zákona, ak fyzická osoba prenajíma nehnuteľnosť bez živnosti.

Rozdiel v tom, kedy ide o príjem z prenájmu nehnuteľnosti na základe živnosti a bez živnosti spočíva v skutočnosti, či fyzická osoba poskytuje pri prenájme nehnuteľnosti len základné služby súvisiace s prenájmom nehnuteľnosti, alebo poskytuje aj iné, ako len základné služby (napr. stravovacie služby).

V tomto článku si najprv podrobnejšie vysvetlíme, kedy ide o príjem z prenájmu nehnuteľnosti bez živnosti a na základe živnosti a popíšeme si postup zdaňovania príjmov z prenájmu nehnuteľnosti bez živnosti.

Kedy ide o príjem z prenájmu nehnuteľnosti v roku 2021 na živnosť?

Príjem z prenájmu nehnuteľnosti na základe živnosti zaraďujeme medzi príjmy podľa § 6 ods. 1 zákona o dani z príjmov. Kedy oň ide?

Ak fyzická osoba, ktorá chce prenajímať nehnuteľnosť a poskytovať v rámci prenájmu nehnuteľnosti aj iné, ako len základné služby, ktoré súvisia s prenájmom nehnuteľnosti, je povinná prenajímať nehnuteľnosť na základe živnostenského oprávnenia. Vtedy ide o príjem podľa § 6 ods. 1 zákona.

Pre správne zaradenie príjmu z prenájmu nehnuteľnosti, však potrebujeme vedieť, aké sú to:

- základné služby poskytované pri prenájme nehnuteľnosti, t. j. napr. dodávka energií a ostatných služieb, ako upratovanie spoločných priestorov v dome, používanie spoločného výťahu a pod., a

- iné než základné služby poskytované pri prenájme nehnuteľnosti, t j. napr. ubytovacie, či stravovacie služby a pod.

Kedy ide o príjem z prenájmu nehnuteľnosti v roku 2021 bez živnosti?

Príjem z prenájmu nehnuteľnosti bez živnosti zaraďujeme medzi príjmy podľa § 6 ods. 3 zákona o dani z príjmov. Kedy oň ide?

Ak fyzická osoba, ktorá chce prenajímať nehnuteľnosť, poskytuje v rámci prenájmu nehnuteľnosti len základné služby, ktoré súvisia s prenájmom nehnuteľnosti. Vtedy ide o príjem podľa § 6 ods. 3 zákona.

Keďže sa v článku budeme ďalej venovať len zdaňovaniu príjmov z prenájmu nehnuteľnosti bez živnosti, môžete si podrobnejšie o rozdieloch v zdaňovaní príjmov bez živnosti a na živnosť prečítať v stále platnom článku Prenájom nehnuteľnosti na živnosť a bez živnosti v roku 2020. Upozorňujeme však na zmenu v sadzbách dane z príjmov, nakoľko v roku 2021 platí, že zníženú sadzbu dane z príjmov vo výške 15 % je možné uplatniť, ak príjmy (výnosy) fyzickej osoby neprevyšujú sumu 49 790 € (v roku 2020 išlo o sumu 100 000 €).

Vymedzenie zdaniteľných príjmov z prenájmu nehnuteľnosti bez živnosti a ich inkaso v roku 2021

Zdaniteľným príjmom z prenájmu nehnuteľnosti podľa § 6 ods. 3 zákona o dani z príjmov je/sú:

- nájomné, ktoré platí fyzickej osobe nájomca na základe uzatvorenej nájomnej zmluvy,

- platby za energie a ostatné služby spotrebované nájomcom, ktoré platí nájomca fyzickej osobe (prenajímateľovi), ktorá ich ďalej platí dodávateľom uvedených služieb,

- platby za energie a ostatné služby spotrebované nájomcom, ktoré platí nájomca priamo ich dodávateľom, ale pri ktorých má fyzická osoba (prenajímateľ) uzatvorený zmluvný vzťah s dodávateľmi (pozor, nie zmluvný vzťah nájomca a dodávatelia týchto služieb, pretože vtedy už nejde o zdaniteľný príjem prenajímateľa),

- kaucia (zábezpeka), iba vtedy, ak je fyzická osoba (prenajímateľ) oprávnený si kauciu ponechať, pričom je potrebné vychádzať z uzatvorenej nájomnej zmluvy (tzn., že ak ju vráti po skončení nájmu, nie je táto kaucia zdaniteľným príjmom),

- nepeňažný príjem, ktorým je výdavok na technické zhodnotenie a na opravy prenajatej nehnuteľnosti, ktoré vykoná nájomca za ustanovených podmienok (podľa § 17 ods. 20 a ods. 21 zákona o dani z príjmov).

Pozor však na prijímanie týchto platieb, ktoré sú zdaniteľným príjmom v hotovosti. Ako je možné nájsť aj v článku Limity na platbu v hotovosti platí:

- limit pre platbu v hotovosti, ktorej hodnota neprevyšuje 15 000 €, ak ide o platbu medzi fyzickými osobami – nepodnikateľmi,

- limit pre platbu v hotovosti, ktorej hodnota neprevyšuje 5 000 €, ak ide o platbu, kde odovzdávajúcim alebo preberajúcim je právnická alebo fyzická osoba – podnikateľ.

Uvedené znamená, že ak bude fyzická osoba prenajímať nehnuteľnosť bez živnosti napr. fyzickej osobe, ktorá nie je podnikateľom, limit pre platbu v hotovosti je 15 000 €. Pozor však, ak je platba v hotovosti rozdelená na niekoľko samostatných platieb, ktoré vyplývajú z jedného právneho vzťahu, tak hodnotou platby v hotovosti je súčet týchto platieb.

Príklad na úhradu nájomného v hotovosti, ktorá neprekročí zákonný limit pre platbu v hotovosti:

Marián prenajíma nehnuteľnosť – byt bez živnosti a teda dosahuje príjem podľa § 6 ods. 3 zákona o dani z príjmov. Tento byt prenajíma fyzickej osobe – nepodnikateľovi p. Martinovi. V roku 2021 uzatvoril s týmto p. Martinom nájomnú zmluvu na 6 mesiacov, t. j. od 1.7.2021 do 31.12.2021 s výškou mesačného nájomného 1 500 €.

Nakoľko ide o jeden zmluvný vzťah, hodnota platby v hotovosti za toto nájomné nesmie presiahnuť hodnotu 15 000 € (ide o nepodnikateľov). Keďže nájomný vzťah bude trvať 6 mesiacov a Martin zaplatí za túto službu 9 000 € (6 x 1 500 €), môže mesačné nájomné uhrádzať v hotovosti. V prípade, ak by však takýto nájomný vzťah trval viac ako 10 mesiacov, platby v hotovosti za toto nájomné by nemohli byť zrealizované v hotovosti, lebo by prekročili zákonom stanovenú hranicu 15 000 €.

Platby energií a ostatných služieb pri prenájme nehnuteľnosti bez živnosti v roku 2021

Keďže zdaniteľným príjmom z prenájmu nehnuteľnosti (bez živnosti) sú platby energií a ostatných služieb, je potrebné vedieť, čo k nim patrí.

Platbami energií sa považujú platby za dodávku:

- elektrickej energie,

- tepla na vykurovanie a teplej úžitkovej vody,

- pitnej a úžitkovej vody pre domácnosť,

- plynu.

Platbami ostatných služieb sa považujú predovšetkým platby za:

- odvádzanie odpadovej vody z domácnosti,

- osvetlenie a upratovanie spoločných priestorov v dome,

- kontrola a čistenie komínov,

- čistenie žúmp,

- používanie výťahu a domovej práčovne,

- odvoz popola, smetí a splaškov,

- vybavenie bytu spoločnou televíznou a rozhlasovou anténou.

Nepeňažný príjem pri prenájme nehnuteľnosti bez živnosti v roku 2021

Medzi zdaniteľné príjmy pri prenájme nehnuteľnosti bez živnosti zaraďujeme aj nepeňažný príjem, ktorým je podľa § 17 ods. 20 a 21 zákona o dani z príjmov:

- výdavok na technické zhodnotenie, a

- výdavok na opravy prenajatej nehnuteľnosti,

ktoré vykoná nájomca za ustanovených podmienok.

Uvedené znamená, že:

1. prenajímateľ – fyzická osoba, ktorá dosahuje príjmy z prenájmu nehnuteľnosti bez živnosti, je povinná zahrnúť do zdaniteľných príjmov nepeňažný príjem vo forme výdavkov na opravy prenajatého hmotného majetku zahrnutých do daňových výdavkov nájomcu nad rámec povinností nájomcu dohodnutých v nájomnej zmluve,

2. prenajímateľ – fyzická osoba, ktorá dosahuje príjmy z prenájmu nehnuteľnosti bez živnosti, je povinná zahrnúť do zdaniteľných príjmov nepeňažný príjem vo forme výdavkov na technické zhodnotenie prenajímanej nehnuteľnosti, ktoré po predchádzajúcom písomnom súhlase prenajímateľa vynaložil nájomca nad rámec povinností dohodnutých v nájomnej zmluve a neuhradených prijímateľom, a to v tom zdaňovacom období, v ktorom:

- bolo technické zhodnotenie uvedené do užívania (ak o hodnotu technického zhodnotenia vlastník prenajatej veci zvýšil vstupnú, resp. zostatkovú cenu tohto majetku) – v tomto prípade je nepeňažným príjmom celá suma technického zhodnotenia,

- došlo k skončeniu nájomnej zmluvy – v tomto prípade je nepeňažným príjmom výška zostatkovej ceny, ktorú by malo technické zhodnotenie pri použití rovnomerného odpisovania.

Príjem z prenájmu nehnuteľnosti bez živnosti a jeho oslobodenie do sumy 500 € v roku 2021

Príjem z prenájmu nehnuteľnosti bez živnosti, t. j. príjem podľa § 6 ods. 3 zákona a príjem z príležitostných činností, t. j. príjem podľa § 8 ods. 1 písm. a) sú príjmy, ktoré sú oslobodené od dane vo výške 500 €.

Uvedené znamená, že ak fyzická osoba mala uvedené príjmy, do daňového priznania a teda do základu dane pre výpočet dane uvedie len sumu, ktorá presahuje výšku 500 €. Pozor však, ak mala fyzická osoba oba druhy príjmov, môže oslobodenie vo výške 500 € použiť len súhrnne, to znamená, že nemôže si uplatniť oslobodenie vo výške 500 € na príjem z prenájmu nehnuteľnosti a ešte aj oslobodenie vo výške 500 € na príjem z príležitostných činností. Môže uplatniť oslobodenie od dane napríklad rovným dielom, a to oslobodenie 250 € pri príjmoch z prenájmu nehnuteľnosti a oslobodenie 250 € pri príjmoch z príležitostných činností, alebo si uplatní oslobodenie vo výške 500 €, len na jeden druh príjmu.

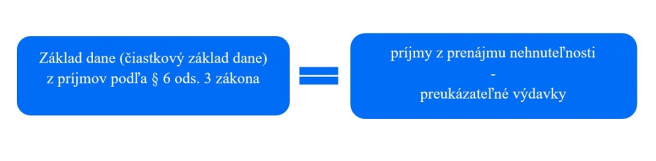

Uplatnenie daňových výdavkov a výpočet základu dane z príjmov z prenájmu nehnuteľnosti bez živnosti v roku 2021

Základ dane (resp. čiastkový základ dane) z príjmov z prenájmu nehnuteľnosti vypočítame, ak od zdaniteľných príjmov z prenájmu nehnuteľnosti odpočítame preukázateľné výdavky. Pri týchto príjmoch nie je možné uplatniť tzv. paušálne výdavky – výdavky percentom z príjmov a nie je možné vykázať daňovú stratu. Uvedené znamená, že preukázateľné výdavky si môže fyzická osoba uplatniť len do výšky zdaniteľných príjmov. Ako vypočítať daň z príjmov z takto zisteného základu dane, nájdete v článku Daň z príjmov z prenájmu nehnuteľnosti v roku 2021 - výpočet.

To, aké výdavky (náklady) si môže uplatniť fyzická osoba do preukázateľných výdavkov závisí od toho, či prenajímanú nehnuteľnosť má alebo nemá zaradenú v obchodnom majetku. Podrobne o rozdieloch v daňových výdavkoch pri prenajímanej nehnuteľnosti bez živnosti píšeme v článku Daňové výdavky a evidencia pri prenájme nehnuteľnosti v roku 2020.

Upozorňujeme na to, že ak fyzická osoba uplatnila oslobodenie od dane z príjmov pri príjmoch z prenájmu nehnuteľnosti, je povinná upraviť aj výšku daňových výdavkov uplatňovaných pri prenájme nehnuteľnosti, a to rovnakým pomerom, ako je pomer príjmov zahrňovaných do základu dane k celkovým príjmom.

Príklad na úpravu výšky daňových výdavkov z prenájmu nehnuteľnosti v prípade uplatnenia oslobodenia od dane:

Marián dosiahol v roku 2021príjem z prenájmu nehnuteľnosti vo výške 8 500 €. V daňovom priznaní si Marián uplatnil oslobodenie od dane z príjmov vo výške 500 €, a preto zdaňuje príjmy z prenájmu nehnuteľnosti len vo výške 8 000 €. Preukázateľné výdavky, ktoré súvisia s príjmami z prenájmu nehnuteľnosti mal Marián vo výške 5 300 €.

Keďže si uplatnil pri príjmoch z prenájmu nehnuteľnosti oslobodenie od dane vo výške 500 €, musí aj výdavky upraviť v rovnakom pomere, a to nasledovne: (8 000/8500) * 5 300= 4 988,24 €.

Rozdelenie príjmov z prenájmu nehnuteľnosti, ktorú vlastnia manželia, prípadne viaceré osoby v roku 2021

1. V prípade, ak príjmy z prenájmu nehnuteľnosti podľa § 6 ods. 3 zákona plynú manželom z ich bezpodielového spoluvlastníctva (BSM), môžu si ich rozdeliť nasledovne:

- v rovnakom pomere (t. j. 50:50), alebo

- v pomere, v akom sa dohodnú (napr. 30:70, 20:80, 40:60 a pod.).

V pomere, v akom si manželia rozdelia zdaniteľné príjmy z prenájmu nehnuteľnosti, sú povinní si rozdeliť aj preukázateľné výdavky, ktoré vynaložili na dosiahnutie týchto príjmov, pričom každý z manželov si môže uplatniť oslobodenie od dane z príjmov vo výške 500 €.

2. V prípade, ak príjmy z prenájmu nehnuteľnosti podľa § 6 ods. 3 plynú dvom alebo viacerým osobám z ich podielového spoluvlastníctva osôb, rozdelia si ich v pomere, ktorý zodpovedá ich spoluvlastníckemu podielu. Uvedené platí len v prípade, ak nie je dohodnutý iný podiel právnym predpisom alebo účastníkmi.

V pomere, ktorý zodpovedá ich vlastníckemu podielu, sú spoluvlastníci povinní rozdeliť aj preukázateľné výdavky, ktoré vynaložili na dosiahnutie týchto príjmov, pričom každý jeden zo spoluvlastníkov si môže uplatniť oslobodenie od dane z príjmov vo výške 500 €.

Viac informácií sa dozviete v článku Delenie príjmov a výdavkov pri spoločných príjmoch alebo v článku Zdaňovanie príjmov z prenájmu nehnuteľností v podielovom a bezpodielovom spoluvlastníctve.