Kto v čistom zarobí viac – Slovák alebo Čech? Porovnanie, aký je rozdiel v daňovo-odvodovom zaťažení práce slovenského a českého zamestnávateľa a zamestnanca, aj praktické príklady.

Náklady na zamestnávanie patria medzi kľúčové faktory, ktoré ovplyvňujú konkurencieschopnosť firiem a rozhodovanie podnikateľov o investíciách či rozširovaní tímu. Slovensko aj Česko majú podobnú historickú a ekonomickú východiskovú pozíciu, no dane a odvody z práce sa v oboch krajinách líšia.

V článku približujeme rozdiel v daňovo-odvodovom zaťažení mzdy v oboch krajinách – koľko stojí zamestnávateľa vyplatenie mzdy, aká časť z nej skončí v rukách zamestnanca, aké sú rozdiely vo výške odvodov a daní a čo ovplyvnia konsolidačné opatrenia v roku 2026.

Minimálna mzda: Slovensko vs Česká republika

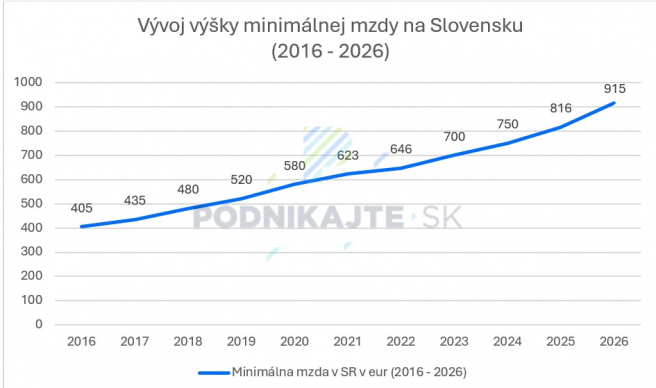

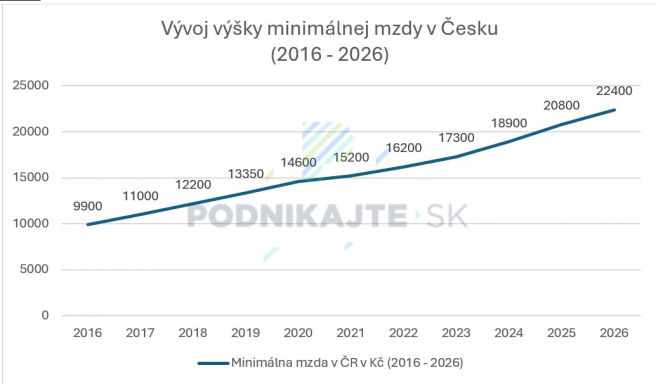

Výška minimálnej mzdy je jedným z najviditeľnejších ukazovateľov mzdovej politiky štátu a má priamy vplyv na príjem zamestnancov v nízkopríjmových profesiách aj na náklady zamestnávateľov. Hoci Slovensko aj Česko každoročne upravujú minimálnu mzdu, tempo rastu sa v oboch krajinách líši.

V roku 2025 je na Slovensku minimálna mzda stanovená na 816 eur a 4,69 eur na hodinu, u našich susedov je to 20 800 Kč (v prepočte kurzom k 19.9.2025 asi 856 eur) a 124,40 Kč na hodinu (v prepočte 5,12 eur). V budúcom roku bude na Slovensku minimálna mzda na úrovni 915 eur, v Českej republike 22 400 Kč (v prepočte asi 921 eur). Vývoj minimálnej mzdy v oboch krajinách za posledné desaťročie porovnávame nižšie v grafoch.

Pri porovnaní minimálnej mzdy v oboch krajinách si je potrebné uvedomiť, že mechanizmus jej určovania je odlišný. Na Slovensku platí, že ak nedôjde k dohode sociálnych partnerov, nastupuje automatický vzorec stanovený ako 60 % z priemernej mzdy spred 2 rokov. V Česku je výška „minimálky“ výsledkom vládneho rozhodnutia na základe ekonomických analýz a po konzultácii so sociálnymi partnermi. Koeficient na výpočet minimálnej mzdy sa stanovuje vládou na 2 roky dopredu.

Jedným zo zásadných rozdielov je, že na Slovensku máme okrem minimálnej mzdy určené aj minimálne mzdové nároky pre 6 stupňov náročnosti prác. Naproti tomu, v Česku boli od roku 2025 minimálne mzdové nároky pre komerčnú sféru zrušené.

Mzdy v Slovenskej republike a Českej republike

V roku 2024 bola priemerná mzda na Slovensku vo výške 1 524 eur. Ako vyplýva z údajov portálu platy.sk, na Slovensku najviac ľudí zarába v rozmedzí od 1 321 do 1 820 eur. Naopak, najmenej sa nachádza v mzdovom pásme od 3 571 eur vyššie.

V Českej republike bola v roku 2024 priemerná mzda 46 165 Kč (v prepočte kurzom z 19.9.2025 1 900,42 eur). Ako vyplýva z dát portálu platy.cz, najviac (15 %) zamestnancov sa nachádza na úrovni výšky mzdy 43 501 Kč (cca 1 790 eur) až 51 000 Kč (približne 2 099 eur). Na druhej strane rebríčka sa nachádzajú zamestnanci s mzdou vyššou ako 126 001 Kč (5 186 eur), ktorú dostávajú v ČR asi 2 % zamestnancov.

Medzi najlepšie zarábajúcich patria v oboch krajinách pozície ako development director, generálny riaditeľ, riaditeľ IT (teda vrcholový manažment), ale aj vedúci právnych oddelení či leasingových oddelení, IT manažéri alebo lekárski poradcovia (farmaceutický priemysel). Ich mzdy sa pohybujú na úrovni nad 4 000 eur.

Naopak, najhoršie sú platené pozície ako upratovač, vrátnik, pomocná sila do kuchyne, poštoví doručovatelia, kvetinári či čašníci, kde majú minimálnu mzdu alebo zárobok len tesne nad 1 000 eur.

Na výšku hrubej mzdy majú vplyv aj tzv. mzdové zvýhodnenia. Obe krajiny majú zákonne upravené príplatky za prácu nadčas, vo sviatok, nočnú prácu či cez víkend. Rozdiel je v tom, že na Slovensku sú rátané vo väčšine prípadov ako percento z minimálnej mzdy, prípadne z priemerného zárobku. V Česku sú naviazané na priemerné hodinové zárobky, nie na „minimálku“, výnimkou sú práce v sťažených podmienkach.

Odvody a dane zo mzdy: Slovensko vs Česko v roku 2025

Samotná výška hrubej mzdy ešte nevypovedá o tom, koľko peňazí zamestnanec reálne dostane na účet a aké náklady má s jeho zamestnaním firma. Rozhodujúcu úlohu zohrávajú daň z príjmov a povinné odvody na sociálne a zdravotné poistenie. Slovensko aj Česko majú síce podobný základný model, ale líšia sa v sadzbách, stropoch či spôsobe výpočtu.

Odvody a dane z hrubej mzdy na Slovensku v roku 2025

Na Slovensku sa často poukazuje na vysokú odvodovú záťaž, ktorá znižuje čistú mzdu. V roku 2025 platí slovenský zamestnávateľ za zamestnanca:

- odvody na sociálne poistenie 25,2 % z hrubej mzdy,

- odvody na zdravotné poistenie 11 % z hrubej mzdy.

Zamestnanec platí:

- na sociálne poistenie 9,4 % z hrubej mzdy,

- na zdravotné poistenie 4 % z hrubej mzdy.

Poznámka: Osoby so zdravotným postihnutím majú odvody nižšie, podrobnosti nájdete v článku Odvody zamestnanca a zamestnávateľa od 1.1.2025.

Daň z príjmov zo závislej činnosti sa platí formou preddavku vypočítaného zo zdaniteľného príjmu, pričom sadzba je 19 %, resp. 25 %. Preddavok zráža zamestnávateľ z hrubej mzdy zamestnanca, ktorá je už ale znížená o odvody do zdravotnej a Sociálnej poisťovne a o nezdaniteľnú časť dane na daňovníka (NČZD), ak si ju zamestnanec uplatňuje.

| Sadzby odvodov a dane odvádzaných z hrubej mzdy na Slovensku v roku 2025 | ||

|---|---|---|

| Zamestnávateľ | Zamestnanec | |

| Sociálne poistenie | 25,2 % | 9,4 % |

| Zdravotné poistenie | 11 % | 4 % |

| Daň z príjmov | - | 19 %, resp. 25 % |

Odvody a dane z hrubej mzdy v Česku v roku 2025

V roku 2025 zamestnávateľ v Česku platí z hrubej mzdy:

- odvody na sociálne poistenie 24,8 %,

- odvody na zdravotné poistenie 9 %.

Zamestnanec odvádza:

- na sociálne (dôchodkové) poistenie 6,5 % a na nemocenské poistenie 0,6 % (dokopy 7,1 %),

- na zdravotné poistenie 4,5 %.

Poznámka: Podobne ako na Slovensku (maximálny mesačný vymeriavací základ je v sociálnom poistení stanovený na 11-násobok priemernej mzdy), v Česku sa sociálne poistenie platí z hrubej mzdy len do výšky maximálneho vymeriavacieho základu. Tá je v roku 2025 na úrovni 2 234 736 Kč ročne (cca 91 994,73 eur). V praxi to znamená, že v priebehu roka 2025 sa sčítajú hrubé mzdy zamestnanca za všetky mesiace a ak je súčet vyšší ako maximálny vymeriavací základ, z hrubej mzdy nad túto hranicu sa už neplatí sociálne poistenie.

V Českej republike sa z hrubej mzdy tiež odvádza tzv. záloha na daň, a to vo výške 15 % (resp. 23 % pre príjmy prevyšujúce 139 617 Kč (5 745 eur)). Výsledok je záloha na daň pred odčítaním zliav na dani (napr. zľava na prvé, druhé, tretie dieťa alebo na invaliditu či pre majiteľov ZŤP preukazu).

Zamestnanci si tiež môžu uplatniť tzv. zľavu na poplatníka, ktorá je v roku 2025 vo výške 2 570 Kč (105,76 eur). V prípade, že má viac pracovných úväzkov, môže si ju uplatniť len u jedného zamestnávateľa.

| Sadzby odvodov a dane odvádzaných z hrubej mzdy v Česku v roku 2025 | ||

|---|---|---|

| Zamestnávateľ | Zamestnanec | |

| Sociálne poistenie | 24,8 % | 7,1 % |

| Zdravotné poistenie | 9 % | 4,5 % |

| Daň z príjmov | - | 15 %, resp. 23 % |

| Sadzby odvodov a dane odvádzaných z hrubej mzdy v roku 2025 – porovnanie SR a ČR | ||||

|---|---|---|---|---|

| Zamestnávateľ | Zamestnanec | |||

| SR | ČR | SR | ČR | |

| Sociálne poistenie | 25 % | 24,8 % | 9,4 % | 7,1 % |

| Zdravotné poistenie | 11 % | 9 % | 4 % | 4,5 % |

| Daň z príjmov | - | - | 19 %, resp. 25 % | 15 %, resp. 23 % |

Výpočet čistej mzdy v roku 2025 na Slovensku a v Česku – príklady

Čistá mzda sa v oboch krajinách počíta v zásade rovnako. Od hrubej mzdy sa odčítajú odvody na zdravotné a sociálne poistenie za zamestnanca a záloha na daň (v ČR), resp. preddavok na daň z príjmov (na SR) a prípadne sa pripočíta daňový bonus.

Pre porovnanie uvádzame niekoľko ilustračných príkladov výpočtu čistej mzdy podľa slovenských a českých podmienok.

Počítame s uplatnením NČZD (v prípade SR, suma 479,48 eur) a zľavy na poplatníka (v prípade ČR, suma 2 570 Kč, v prepočte 105,80 eur). Žiadne ďalšie úľavy a zvýhodnenia v príkladoch nezohľadňujeme.

České sumy sú prepočítané na eurá kurzom NBS zo dňa 19.9.2025.

Príklad výpočtu čistej mzdy (hrubá mzda je vo výške minimálnej mzdy)

| Výpočet čistej mzdy z minimálnej mzdy bezdetného zamestnanca | |||

|---|---|---|---|

| Slovensko | Česko | ||

| Hrubá mzda | 816 eur | 20 800 Kč (856,23 eur) | |

| Zamestnávateľ | Sociálne odvody | 205,62 eur | 5 158,40 Kč (212,35 eur) |

| Zdravotné odvody | 89,76 eur | 1 872 Kč (77,06 eur) | |

| Zamestnanec | Sociálne odvody | 76,70 eur | 1 476,80 Kč (60,79 eur) |

| Zdravotné odvody | 32,64 eur | 936 Kč (38,53 eur) | |

| Preddavok na daň z príjmov (19 %), resp. záloha na daň (po odčítaní zľavy na poplatníka) | 43,16 eur | 550 Kč (22,64 eur) | |

| Čistá mzda | 663,50 eur | 17 837,20 Kč (734,28 eur) | |

| Daňovo-odvodové zaťaženie mzdy spolu | 447,88 eur | 9 993,20 Kč (411,38 eur) | |

| Mzdové náklady zamestnávateľa (cena práce) spolu | 1 111,36 eur | 27 830,40 Kč (1 145,66 eur) | |

Kým hrubá minimálna mzda je v Česku o približne 40 eur vyššia, čistý zárobok je v Česku vyšší o približne 70 eur. Zamestnávateľa stojí zamestnanec s minimálnou mzdou zaokrúhlene na Slovensku 1 111 eur a v Česku v prepočte asi 1 146 eur. Z porovnania oboch krajín vyplýva, že zamestnávateľ v Česku zaplatí mesačne pracovníkom s minimálnou mzdou o 35 eur (približne 5 %) viac ako na Slovensku, no títo zamestnanci budú mať o 70 eur vyšší čistý príjem (o takmer 11 %). V prípade, že by takýto zamestnanec mal dieťa a uplatňoval si daňový bonus, resp. zľavu na dani na deti, rozdiel v čistom príjme by bol menší.

Príklad výpočtu čistej mzdy (priemerná mzda)

| Výpočet čistej mzdy z priemernej mzdy bezdetného zamestnanca* | |||

|---|---|---|---|

| Slovensko | Česko | ||

| Hrubá mzda | 1 700 eur | 41 296,40 Kč (1 700 eur) | |

| Zamestnávateľ | Sociálne odvody | 428,40 eur | 10 241,50 Kč (421,60 eur) |

| Zdravotné odvody | 187 eur | 3 716,68 Kč (153 eur) | |

| Zamestnanec | Sociálne odvody | 159,80 eur | 2 932,04 Kč (120,70 eur) |

| Zdravotné odvody | 68 eur | 1 858,34 Kč (76,50 eur) | |

| Preddavok na daň z príjmov (19 %), resp. záloha na daň (po odčítaní zľavy na poplatníka) | 188,62 eur | 3 624,46 Kč (149,20 eur) | |

| Čistá mzda | 1 283,58 eur | 32 881,56 Kč (1 353,60 eur) | |

| Daňovo-odvodové zaťaženie mzdy spolu | 1 031,82 eur | 22 373,02 Kč (921 eur) | |

| Mzdové náklady zamestnávateľa (cena práce) spolu | 2 315,40 eur | 55 254,58 Kč (2 274,60 eur) | |

Z tabuľky vyplýva jednoznačný rozdiel medzi daňovo-odvodovým zaťažením mzdy, nákladmi zamestnávateľa aj výslednou čistou mzdou. Pri rovnakej výške mzdy 1 700 eur je evidentné, že pre zamestnávateľa na Slovensku je zamestnanec drahší asi o 40 eur oproti Česku, pričom na daniach a odvodoch zaplatí z hrubej mzdy o 110 eur viac, teda slovenský zamestnanec v čistom dostane o 70 eur menej ako český. Najvýraznejší je rozdiel pri bezdetnom pracovníkovi, s pribúdajúcimi deťmi sa rozdiel v čistom príjme stiera.

Príklad výpočtu čistej mzdy (vysokopríjmoví zamestnanci)

| Výpočet čistej mzdy pri vyššom príjme bezdetného zamestnanca | |||

|---|---|---|---|

| Slovensko | Česko | ||

| Hrubá mzda | 4 000 eur | 97 168 Kč (4 000 eur) | |

| Zamestnávateľ | Sociálne odvody | 1 008 eur | 24 097,66 Kč (992 eur) |

| Zdravotné odvody | 440 eur | 8 745,12 Kč (360 eur) | |

| Zamestnanec | Sociálne odvody | 376 eur | 6 898,93 Kč (284 eur) |

| Zdravotné odvody | 160 eur | 4 372,56 Kč (180 eur) | |

| Preddavok na daň z príjmov (19 %), resp. záloha na daň (po odčítaní zľavy na poplatníka) | 567,06 eur | 12 005,20 Kč (494,20 eur) | |

| Čistá mzda | 2 896,94 eur | 73 891,31 Kč (3 041,80 eur) | |

| Daňovo-odvodové zaťaženie mzdy spolu | 2 551,06 eur | 56 119,47 Kč (2 310,20 eur) | |

| Mzdové náklady zamestnávateľa (cena práce) spolu | 5 448 eur | 130 010,78 Kč (5 352 eur) | |

Vysokopríjmoví zamestnanci, ktorí zarábajú v oboch krajinách (po prepočte) 4 000 eur, je zrejmé, že na Slovensku dostanú mesačne v čistom asi o 150 eur menej. Slovenského zamestnávateľa ale zároveň cena ich práce stojí o takmer 100 eur mesačne viac, ktoré zaplatia na daniach a odvodoch štátu. Ročne takýto zamestnanec na Slovensku dostane o 1 800 eur menej a firmu stojí o 1 200 eur viac.

Na rozdiel od predošlého príkladu (mzda 1700 eur) sa v tomto prípade s pribúdajúci deťmi rozdiel v čistej mzde ešte zväčšuje.

| Hrubá mzda | Čistá mzda | Cena práce | Daňovo-odvodové zaťaženie mzdy spolu | ||||||

|---|---|---|---|---|---|---|---|---|---|

| SR aj ČR | SR | ČR* | Rozdiel (SR voči ČR)* | SR | ČR* | Rozdiel (SR voči ČR)* | SR | ČR* | Rozdiel (SR voči ČR)* |

| 1 700 eur | 1 283,58 eur | 1 353,60 eur | - 70,02 eur | 2 315,40 eur | 2 274,60 eur | + 40,80 eur | 1 031,82 eur | 921 eur | + 110,82 eur |

| 4 000 eur | 2 896,94 eur | 3 041,80 eur | - 144,86 eur | 5 448 eur | 5 352 eur | + 96 eur | 2 551,06 eur | 2 310,20 eur | + 240,86 eur |

Zákonné benefity pre zamestnancov na Slovensku a v Česku

Zásadná odlišnosť v mzdovej oblasti je tiež v tom, že slovenskí zamestnávatelia majú pri poskytovaní benefitov zamestnancom povinnosti, ktoré českí zamestnávatelia nemajú.

Ide napr. o povinný príspevok do sociálneho fondu vo výške 0,6 % až 1 % z hrubých miezd, ktorým je financovaná sociálna politika zamestnávateľa, napríklad poskytovanie príspevkov na dopravu, zdravotnú starostlivosť a pod. Okrem toho musia zamestnávatelia v SR prispievať na stravovanie zamestnancom najmenej vo výške 55 % z ceny jedla, zatiaľ čo v Česku to nie je povinnosť, sami sa môžu rozhodnúť, či a v akej výške prispievať budú. Na Slovensku ešte musia väčšie firmy zamestnancom poskytnúť po splnení určitých podmienok príspevok na rekreáciu a príspevok na športovú činnosť dieťaťa.

Slováci na daniach a odvodoch zaplatia viac, ale mzdy majú nižšie

Ako možno na uvedených príkladoch vidieť, zamestnanci zarobia v konečnom dôsledku na Slovensku menej ako pracovníci s tou istou mzdou v Česku. Slovenských zamestnávateľov ich zamestnanci ale stoja, paradoxne, viac ako tých českých. Navyše slovenskí zamestnávatelia musia zo zákona prispievať na stravovanie, do sociálneho fondu či na rekreáciu zamestnancov (a ich rodičov či detí). To okrem samotného vysokého daňovo-odvodového zaťaženia významne zvyšuje cenu práce.

Od roku 2026 možno očakávať, že sa táto „priepasť“ ešte prehĺbi, nakoľko medzi opatreniami tretieho konsolidačného balíka je zvyšovanie zdravotných odvodov zamestnancov o 1 % či zvýšenie progresivity zdanenia príjmov fyzických osôb. Už v súčasnosti platí, že ak má zamestnanec vyšší základ dane (cca nad 48,5 tisíca eur), okrem sadzby dane 19 % sa mu na prevyšujúcu časť základu dane uplatní sadzba 25 %. Od roku 2026 sa zmena dotkne nadpriemerne zarábajúcich, ktorí majú hrubú mesačnú mzdu vyššiu ako 4 282 eur (čo v roku 2025 zodpovedá približne čistej mesačnej mzde 3 000 eur). Do základu dane 44-tisíc bude sadzba dane z príjmov fyzických osôb 19 %. Ak bude základ dane nad touto hranicou, použije sa sadzba dane 25 %. Novinkou však sú ďalšie dve sadzby dane pri presiahnutí základu dane 60 000 eur (30 %) a nad 75 000 eur sa táto časť základu dane bude zdaňovať sadzbou až 35 %.

Slovenským zamestnávateľom navyše narastú náklady aj na opatrenie, ktorým sa zavádza povinnosť platiť PN zamestnancom až 14 dní (oproti aktuálnym 10 dňom). Rovnakú povinnosť síce majú aj v Českej republike, no podnikatelia pripomínajú, že v Česku je celkové daňovo-odvodové zaťaženie práce miernejšie a pracovná legislatíva poskytuje zamestnávateľom aj zamestnancom väčšiu flexibilitu.