Výška daňového bonusu sa počas roku 2015 meniť nebude.

Po splnení zákonných podmienok podľa zákona č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov (ďalej len „zákon o dani z príjmov“) si môžu daňovníci od dane, ktorú sú povinní platiť, odpočítať daňový bonus. Daňový bonus možno charakterizovať ako sumu, ktorá znižuje daň z príjmov fyzických osôb.

Výška daňového bonusu v roku 2015

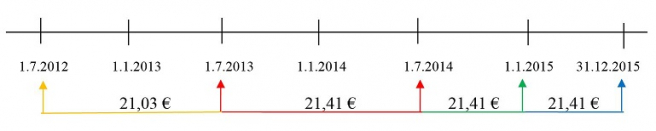

Podľa zákona č. 333/2014 Z. z., ktorým sa mení a dopĺňa zákon o dani z príjmov sa daňový bonus bude meniť vždy k 1.1. príslušného zdaňovacieho obdobia a bude platný do 31.12.príslušného zdaňovacieho obdobia (do 31.12.2014 sa daňový bonus menil vždy k 1.7.).

Daňový bonus sa upravuje o rovnaký koeficient, ako sa zvyšuje suma životného minima k 1.7. predchádzajúceho zdaňovacieho obdobia. Z uvedeného vyplýva, že pri výpočte daňového bonusu k 1.1.2015 sa použije koeficient, o ktorý sa zvyšovala výška životného minima k 1.7.2014.

Výška mesačného daňového bonusu je od 1. januára 2015 opäť 21,41 eur a bude platná až do 31.decembra 2015, t. j. nebude sa k 1. júlu 2015 meniť (ako tomu bolo doteraz). Najbližšia zmena daňového bonusu bude k 1. januáru 2016, na základe zmeny životného minima k 1. júlu 2015.

Poznámka: suma životného minima pre obdobie 1.7.2014 až 30.6.2015 je 198,09 €.

| daňový bonus v roku 2015 | ||

| mesačný | 1.1.2015 – 31.12.2015 | 21,41 € |

| ročný | 1.1.2015 – 31.12.2015 | 256,92 € |

| daňový bonus v roku 2014 | ||

| mesačný | 1.1.2014 – 30.6.2014 | 21,41 € |

| 1.7.2014 – 31.12.2014 | 21,41 € | |

| ročný | 1.1.2014 – 31.12.2014 | 256,92 € |

| daňový bonus v roku 2013 | ||

| mesačný | 1.1.2013 – 30.6.2013 | 21,03 € |

| 1.7.2013 – 31.12.2013 | 21,41 € | |

| ročný | 1.1.2013 – 31.12.2013 | 254,64 € |

Z tabuľky vidíme, že výška daňového bonusu je konštantná počas dvoch rokov (2014, 2015). Dôvodom je, že v roku 2014 sa k 1.7. nemenila výška životného minima, a teda sa nemenila ani výška daňového bonusu.

Kto má nárok na daňový bonus?

Nárok na daňový bonus si môže uplatniť daňovník, ktorý mal v zdaňovacom období zdaniteľné príjmy:

- zo závislej činnosti aspoň vo výške 6-násobku minimálnej mzdy (v roku 2015 to je suma 2 280 € = 6 x 380 €), alebo

- zdaniteľné príjmy z podnikania aspoň vo výške 6-násobku minimálnej mzdy (2 280 €) a vykázal základ dane (čiastkový základ dane), alebo

- zdaniteľné príjmy z inej samostatnej zárobkovej činnosti (vytvorenie diela, umelecký výkon, činnosť znalcov, tlmočníkov) aspoň vo výške 6-násobku minimálnej mzdy (2 280 €) a vykázal základ dane (čiastkový základ dane), alebo

- zo zdrojov na území Slovenskej republiky, ak ide o daňovníka s obmedzenou daňovou povinnosťou, pričom najmenej 90 % všetkých jeho príjmov tvoria príjmy na území Slovenskej republiky.

Okrem vyššie uvedených podmienok musí platiť, že daňovník žije s dieťaťom (na ktoré si chce daňový bonus uplatniť) v jednej domácnosti. V prípade, ak dieťa vyživujú viacerí daňovníci, daňový bonus si môže uplatniť iba jeden z nich. Zákon o dani z príjmov uvádza ako postupovať v prípade, ak nárok na daňový bonus vzniká viacerým osobám, a tieto sa nevedia dohodnúť. Vtedy nárok na daňový bonus sa prizná v tomto poradí: matka, otec, prípadne iná osoba.

Kedy vzniká nárok na daňový bonus?

Nárok na daňový bonus si môže uplatniť daňovník na každé vyživované dieťa (vlastné, osvojené, dieťa prevzaté do starostlivosti nahrádzajúcej starostlivosť rodičov, dieťa druhého z manželov). Nárok vzniká v každom mesiaci, na začiatku ktorého sú splnené podmienky na jeho uplatnenie, t.j. už v mesiaci, v ktorom:

- sa dieťa narodilo (a bol predložený rodný list),

- sa začala sústavná príprava dieťaťa na budúce povolanie (bolo predložené potvrdenie o návšteve školy),

- bolo dieťa osvojené alebo prevzaté do starostlivosti na základe rozhodnutia príslušného orgánu (bolo predložené potvrdenie príslušného orgánu).

Poznámka: nárok na daňový bonus nie je možné uplatniť na dieťa partnera, s ktorým nie je daňovník zosobášený.

Daňovník si môže uplatniť daňový bonus viacerými spôsobmi. Mesačne, pri výpočte preddavkov na daň z príjmov fyzických osôb (pri výpočte mzdy), v rámci ročného zúčtovania dane z príjmov fyzických osôb, alebo prostredníctvom podania daňového priznania. Porovnaním dane, ktorú je povinný zaplatiť s daňovým bonusom, mu môže vzniknúť daňová povinnosť voči daňovému úradu, alebo nárok na vrátenie dane:

- daň z príjmov fyzických osôb > daňový bonus = daňová povinnosť,

- daň z príjmov fyzických osôb < daňový bonus = nárok na vrátenie dane.

Aká je výška daňového bonusu na dieťa v roku 2020 nájdete v článku Daňový bonus na dieťa v roku 2020.