Do 2. apríla 2013 sú firmy povinné podať daňové priznanie k dani z príjmov právnickej osoby za zdaňovacie obdobie roku 2012. Ak nemáte príjmy plynúce zo zdrojov v zahraničí, táto lehota je pre vás záväzná a nedá sa v roku 2013 odložiť. Prehľad zmien, ktoré nastali v oblasti dane z príjmov právnických osôb a v tlačive daňového priznania k dani z príjmov právnickej osoby za rok 2012 vám prinášame v tomto článku.

Tlačivo (vzor) daňového priznania k dani z príjmov právnických osôb

Vzor daňového priznania k dani z príjmov právnickej osoby, ktoré je potrebné použiť za zdaňovacie obdobie 2012, nájdete spolu s poučením a potvrdením o podaní tu.

Oproti minulému roku sa zmenilo tlačivo daňového priznania právnických osôb. Tlačivo platné pre tento rok je označené:

- vľavo dole „MF/22373/2012-721“

- vľavo hore „DPPOv12_1-10“ (príslušná strana).

Ak podáte daňové priznanie na nesprávnom tlačive, nebude daňovým úradom akceptované.

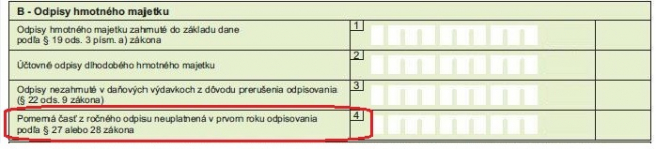

Významná zmena nastala pri odpisovaní dlhodobého hmotného majetku. V prvom roku odpisovania už nie je možné uplatniť daňový odpis v plnej ročnej výške, ale iba pomernú časť z ročného odpisu v závislosti od počtu mesiacov, počnúc mesiacom jeho zaradenia do užívania do konca tohto zdaňovacieho obdobia. Na strane 4 daňového priznania bol do časti B doplnený nový riadok - Pomerná časť z ročného odpisu neuplatnená v prvom roku odpisovania. Do riadku budú podnikatelia vpisovať tú sumu daňového odpisu, ktorú si nemohli v prvom roku uplatniť.

Príklad: Ak bol automobil obstaraný a zaradený do používania v máji 2012, firma si môže uplatniť iba pomernú časť odpisu za mesiace máj až december (8 mesiacov). Do nového riadku zapíše podnikateľ sumu neuplatneného odpisu za mesiace január až apríl vo výške 1 000 €.

| Rok | Výpočet odpisu | Daňový odpis | Zostatková cena |

| 2012 | (12 000/4) /12 x 8 | 2 000 € (1 000 € neuplatnený odpis – prenos do 5. roku) | 10 000 € |

| 2013 | 12 000/4 | 3 000 € | 7 000 € |

| 2014 | 12 000/4 | 3 000 € | 4 000 € |

| 2015 | 12 000/4 | 3 000 € | 1 000 € |

| 2016 | (12 000/4) /12 x 4 | 1 000 € (prenesených z 1. roku) | 0 € |

| Spolu | x | 12 000 € | x |

Viac o daňovom odpisovaní hmotného majetku a ďalšie príklady nájdete tu.

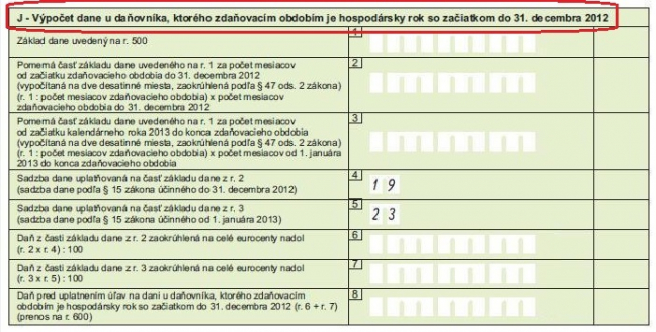

Pridaný do daňového priznania bol aj oddiel J na strane 7, ktorý slúži pre výpočet dane u daňovníka, ktorý má hospodársky rok so začiatkom do 31.12.2012 a ktorý musí pri výpočte dane použiť aj sadzbu dane 19 %, aj 23% platnú od 1.1.2013. Ak podávate daňové priznanie za rok 2012, oddiel J nevypĺňate. Viac o zmenách v zákone o dani z príjmov od 1.1.2013 sa dočítate v tomto článku.

Zrušenie možnosti odkladu daňového priznania v roku 2013

V roku 2013 nebude možnosť oznámiť daňovému úradu predĺženie lehoty na podanie daňového priznania. Novela zákona o dani z príjmov totiž v prechodných ustanoveniach upravila, že ak posledný deň lehoty na podanie daňového priznania pripadne na kalendárny rok 2013, nie je možné použiť príslušné paragrafy o odklade daňového priznania, ktoré platili do roku 2012. Tie firmy, ktoré majú hospodársky rok končiaci 30.9., boli poslednými, ktoré mohli oznámenie podať a bude im akceptované. V ich prípade pripadá posledný deň lehoty na podanie daňového priznania na 31.12.2012, a teda sa ich prechodné ustanovenie netýka. Firmy, ktorých účtovné obdobie končí 31.10. a neskôr, už oznámenie podať nemôžu, lebo posledný deň lehoty na podanie daňového priznania je v roku 2013. Zostaviť daňové priznanie za kalendárny rok 2012 bude potrebné do 2. 4. 2013. Do tohto termínu je potrebné aj daň z príjmov zaplatiť.

Iba v prípade, ak sú súčasťou daňovníka príjmy plynúce zo zdrojov v zahraničí (okrem daňovníka v konkurze alebo v likvidácii), sa na základe oznámenia podaného príslušnému správcovi dane do 2. 4. 2013 môže predĺžiť lehota na podanie najviac o tri mesiace. O ďalšie tri mesiace už je možné iba na základe žiadosti, ktorú musí daňový úrad schváliť.

Daňová asignácia (2 % z dane)

Čo sa týka poukazovania 2 % z dane, aj pre tento rok platí, že ak firma poskytne finančný dar vo výške 0,5 % zo základu dane z príjmov, potom môže poukázať neziskovej organizácii 2 % zaplatenej dane. Ak finančný dar neposkytne, môže darovať len 1,5 %. Tento postup bude platiť aj pre zdaňovacie obdobie roku 2013, hoci pôvodne už sa mali percentá znižovať.

Ak firma nepoukazuje 2 (1,5) percentá z dane (nedosiahla minimálnu sumu 8,30 eura), v časti Vyhlásenie o poukázaní podielu zaplatenej dane musí vyznačiť znak „x“. Ak chce poukázať sumu, je potrebné podpísať daňové priznanie aj na tomto mieste.

Zostavenie daňového priznania právnickej osoby

Pri výpočte dane z príjmov sa vychádza z výsledku hospodárenia zisteného z účtovníctva. Preto je potrebné vykonať pred zostavením daňového priznania kompletnú kontrolu účtovníctva. Výsledok hospodárenia sa v podvojnom účtovníctve vypočíta ako rozdiel výnosov a nákladov, ktoré sa vzťahujú k účtovnému obdobiu bez ohľadu na deň úhrady. Ak napríklad firma vystaví faktúru za decembrové služby v januári 2013 a aj inkaso faktúry bude až v januári, stále platí, že táto faktúra je výnosom roku 2012, a do roku 2012 je potrebné ju zaúčtovať.

Ak je výsledok hospodárenia kladný – ide o zisk, riadok 100 sa označí znamienkom plus. Ak je výsledok hospodárenia strata, riadok 100 sa označí znamienkom mínus. Ďalej sa tento výsledok hospodárenia upravuje o tzv. pripočítateľné a odpočítateľné položky podľa požiadaviek zákona o dani z príjmov.

Pripočítateľné položky v daňovom priznaní – nedaňové výdavky

Riadok 130 je súčtom výdavkov, ktoré podľa zákona o dani z príjmov nie sú daňovými výdavkami a nemôžu teda znižovať základ dane. Keďže v účtovníctve zaúčtované boli, ale z daňového hľadiska nie sú uznateľné, o tieto položky je potrebné výsledok hospodárenia upraviť (pripočítať ich).

Nedaňové výdavky sú vo všeobecnosti tie, ktoré nesúvisia s s dosiahnutím, zabezpečením a udržaním príjmov, aj keď o týchto výdavkoch daňovník účtoval, ďalej tie výdavky, ktoré nie sú dostatočne preukázané alebo také, ktoré sú v rozpore alebo nad rozsah limitu, ktorý povoľuje zákon o dani z príjmov. Stáva sa, že niečo môže byť pre jednu firmu daňovým výdavkom, ale pre inú nedaňovým. Treba posudzovať vždy podmienku, či výdavky sú vynaložené v súvislosti s dosahovaním príjmov.

Riadok 130 sa vyplní na základe pomocnej tabuľky v III. časti daňového priznania. V tejto časti sú uvedené napr. tieto nedaňové výdavky:

- riadok 3 – spotreba pohonných látok, ktorá presahuje limit určený zákonom o dani z príjmov. Ak si uplatňujete na pohonné látky paušál, 80% z nákupov je daňovo uznaných, zvyšných 20 % bude uvedených ako nedaňový výdavok na riadku 3.

- riadok 7 – výdavky na reprezentáciu (okrem výdavkov na reklamné predmety, v hodnote neprevyšujúcej 16,60 € za jeden predmet). Najčastejšími výdavkami na reprezentáciu sú výdavky na účely pohostenia a zábavy, výdavky na firemné večierky, nákupy kvetov a iných pozorností napr. obchodným partnerom.

- riadok 9 – poskytnuté dary. Ak firma daruje počítače škole, nie je možné si tento výdavok uplatniť ako daňový.

- riadok 10 – tvorba opravných položiek neuznaných za daňový výdavok. Ide napr. o opravné položky k zásobám, k dlhodobému majetku.

- riadok 14 – ostatné položky, ktoré nie sú daňovými výdavkami. Do tohto riadku daňovník zahrnie ostatné sumy, ktoré sa neuvádzajú na riadkoch 1-13. Ide o výdavky, ktoré nesúvisia s dosiahnutím, zabezpečením a udržaním príjmov, napr. na pracovné cesty nad rámec zákona o cestovných náhradách a všetky ostatné nedaňové výdavky.

Niektoré výdavky sa môžu uznať ako daňové až po ich zaplatení. Ide o zmluvné pokuty, úroky z omeškania okrem úrokov platených bankám, nájomné platené fyzickej osobe a pod.

Častou chybou pri vypĺňaní daňového priznania je vykazovanie kreditných úrokov a zrážkovej dane z úrokov z bankového účtu. Do roku 2010 bola táto zrážková daň chápaná ako preddavok na daň, ktorý si firmy odpočítavali od daňovej povinnosti v daňovom priznaní. Od roku 2011 už sa zrážková daň z kreditných úrokov na bankovom účte považuje za vysporiadanú a túto skutočnosť je potrebné zaznamenať do daňového priznania. Suma takto zrazenej dane sa v daňovom priznaní neuvádza, avšak na riadku 240 je potrebné uviesť sumu kreditných úrokov, z ktorých už bola zrazená daň.

Ak mala firma za rok 2012 kreditné úroky z bankového účtu v sume 30 eur a už jej počas roka banka zrazila daň 5,70 eura (19 %), do daňového priznania na riadok 240 uvedie sumu 30 eur. Sumu 5,70 eura v daňovom priznaní neuvádza. O túto sumu si zrazenej dane si už neznižuje výslednú daň na úhradu.

Povinná príloha k daňovému priznaniu je účtovná závierka

Nezabudnite, že povinnou prílohou k daňovému priznaniu právnickej osoby je kompletná účtovná závierka, t. j. súvaha, výkaz ziskov a strát aj poznámky.

Aké úkony musí právnická osoba vykonať pred vyplnením daňového priznania a ako postupovať pri jeho vypĺňaní v roku 2020 približujeme v článkoch Ako vyplniť daňové priznanie právnickej osoby (s. r. o.) za rok 2019 a Daňové priznanie s. r. o. za rok 2019 – príklad (pripočítateľné a odpočítateľné položky).