Čo sú paušálne výdavky, kto si ich môže uplatniť a v akej výške? Prinášame stručný prehľad pravidiel a limitov platných pre rok 2025.

Paušálne výdavky, označované ako výdavky percentom z príjmov predstavujú jednoduchý spôsob, ako si podnikatelia a živnostníci môžu uplatniť svoje náklady do daňových bez toho, aby viedli podrobnú evidenciu o svojich výdavkoch. Paušálne výdavky predstavujú percentuálnu časť dosiahnutých príjmov, ktorá predstavuje daňový výdavok.

Kto si (ne)môže uplatniť paušálne výdavky

Paušálne výdavky si podľa zákona č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov (ďalej len „zákon o dani z príjmov“) nemôže uplatniť daňovník, ktorý bol platiteľom DPH po celý kalendárny rok.

Podľa § 6 ods. 10 zákona o dani z príjmov si paušálne výdavky môže uplatniť, ak daňovník platiteľom DPH nebol alebo bol platiteľom len časť roka a dosahoval príjmy:

- z podnikania podľa § 6 ods. 1 zákona o dani z príjmov (napr. z poľnohospodárskej výroby, lesného a vodného hospodárstva, zo živnosti, z podnikania vykonávaného podľa osobitných predpisov, príjmy spoločníkov verejnej obchodnej spoločnosti a komplementárov komanditnej spoločnosti),

- z inej samostatnej zárobkovej činnosti podľa § 6 ods. 2 zákona o dani z príjmov (napr. z vytvorenia diela a z podania umeleckého výkonu, z činností, ktoré nie sú živnosťou ani podnikaním, znalcov a tlmočníkov za činnosť podľa osobitného predpisu, činnosť sprostredkovateľov pod osobitných predpisov, ktoré nie sú živnosťou, príjmy z činnosti športového odborníka podľa osobitného predpisu),

- z použitia diela a z použitia umeleckého výkonu podľa § 6 ods. 4 zákona o dani z príjmov (tzv. pasívne autorské príjmy).

Paušálne výdavky predstavujú jednu z dvoch možností uplatňovania výdavkov, ktoré si môžu tieto fyzické osoby vybrať. Spôsob uplatňovania výdavkov musí daňovník dodržiavať počas celého zdaňovacie obdobia. V prípade ak chce daňovník zmeniť spôsob uplatňovania výdavkov, môže tak urobiť k 1. januáru príslušného kalendárneho roka a do uplynutia lehoty na podanie daňového priznania (teda štandardne do 31. marca).

Výška paušálnych výdavkov v roku 2025

Paušálne výdavky predstavujú 60 % z vyššie uvedených príjmov, pričom maximálna výška týchto výdavkov je 20 000 € za rok. Maximálna výška paušálnych výdavkov sa neurčuje podľa mesiacov, kedy daňovník podnikal, maximálna výška je vždy rovnaká, bez ohľadu na to, či podnikateľ vykonával činnosť celý rok alebo len určitú časť roka.

Zákon o dani z príjmov stanovuje paušálne výdavky podľa druhu príjmov, a to nasledovne:

- 60 % z celkových príjmov z podnikania a z inej samostatnej zárobkovej činnosti, najviac do 20 000 €,

- 60 % z príjmov z použitia diela a umeleckého výkonu, taktiež najviac do 20 000 €.

Ak má podnikateľ v jednom roku príjmy napríklad zo živnosti aj z inej samostatnej zárobkovej činnosti, paušálne výdavky si nemôže uplatniť na každú činnosť zvlášť. Vychádza sa z ich súčtu a z neho sa vypočíta 60 %, maximálne však do uvedeného limitu.

Na druhej strane, ak má podnikateľ príjem zo živnosti a zároveň aj príjem z použitia diela alebo umeleckého výkonu, môže si uplatniť paušálne výdavky osobitne na každý druh príjmu. To znamená, že v takom prípade môže využiť limit až do 20 000 eur pri každom z týchto príjmov samostatne.

Ďalšie uplatniteľné výdavky – sociálne a zdravotné odvody

Podľa § 6 ods. 10 zákona o dani z príjmov platí, že v sume paušálnych výdavkov sú zahrnuté výdavky daňovníka okrem zaplateného poistného a príspevkov, ktoré je daňovník povinný platiť, ak toto poistné a príspevky neboli zahrnuté do základu dane v predchádzajúcich zdaňovacích obdobiach. Takéto poistné a príspevky si môže daňovník uplatniť vo výdavkoch v preukázanej výške.

Znamená to, že okrem samotných paušálnych výdavkov si môže daňovník uplatniť aj výdavky na povinné odvody na zdravotné a sociálne poistenie, ktoré si daňovník uplatňuje v skutočne zaplatenej výške počas zdaňovacieho obdobia.

Postup pri uplatňovaní paušálnych výdavkov

Pri uplatňovaní paušálnych výdavkov je daňovník povinný viesť jednoduchú daňovú evidenciu, čo predstavuje evidenciu príjmov v časovom slede, ako aj evidenciu zásob a pohľadávok. Všetky príjmy je potrebné doložiť dokladmi, ktoré spĺňajú náležitosti účtovného dokladu (napr. faktúrami alebo príjmovými pokladničnými dokladmi).

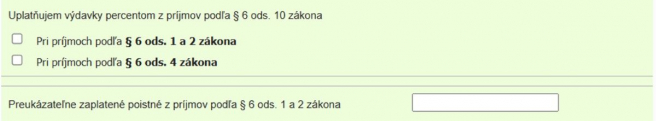

V daňovom priznaní sa paušálne výdavky uvádzajú priamo v časti určenej pre príjmy a výdavky podľa § 6 zákona o dani z príjmov. Daňovník najprv uvedie svoje dosiahnuté príjmy, následne k nim priradí paušálne výdavky vo výške 60 % (maximálne sumu 20 000 €), pričom si uplatní aj zaplatené zdravotné a sociálne odvody. Daňovník v daňovom priznaní zaškrtne, že si uplatňuje výdavky percentom z príjmov podľa § 6 ods. 10 zákona o dani z príjmov.

Príklad na uplatnenie paušálnych výdavkov v roku 2025

Pani Veronika, grafická dizajnérka dosiahla v roku 2025 príjem zo živnosti v sume 23 000 €, zaplatené odvody počas roka sú uvedené nižšie. Rozhodla sa uplatňovať paušálne výdavky.

Paušálne výdavky: 60 % z 23 000 € = 13 800 €

Zaplatené poistné:

- zdravotné poistenie: 114,30 € x 12 mesiacov = 1 371,60 €

- sociálne poistenie: 252,59 x 3 mesiace = 757,77 €

Základ dane z príjmov: 23 000 € - 13 800 € - 1 371,60 € - 757,77 € = 7 070,63 €

Nezdaniteľná časť základu dane pre rok 2025: 5 753,79 €

Základ dane z príjmov: 1 316,84 €

Daň z príjmov na úhradu 15 %: 197,53

Pre rýchly výpočet daňovej povinnosti pri uplatňovaní paušálnych výdavkov môžete využiť našu online kalkulačku - Paušálne výdavky - kalkulačka.

Výhody a nevýhody paušálnych výdavkov

Paušálne výdavky v porovnaní so skutočnými výdavkami majú svoje výhody aj nevýhody.

| Výhody | Nevýhody |

|---|---|

| jednoduchosť a úspora času | maximálny limit paušálnych výdavkov |

| nevzniká potreba viesť podrobné účtovníctvo (nie je potrebné zhromažďovať bločky, prijaté faktúry) | nevýhodné, ak sú skutočné výdavky vyššie ako paušál |

| výhodnejší pre podnikateľov, ktorí nemajú, resp. majú nízke reálne náklady | obmedzená daňová optimalizácia (daňovník nemôže flexibilne uplatňovať rôzne výdavky) |

| nižšia administratívna záťaž a nižšie náklady na účtovníctvo | výška paušálu je známa na konci obdobia (paušálne výdavky predstavujú 60 % zo skutočne dosiahnutých príjmov za celý rok) |