Aplikácia „odvodovej výnimky“ uplatňovaná v prípade zamestnania dlhodobo nezamestnaného občana, ktorý je súčasne invalidný dôchodca v roku 2014.

Zákon o zdravotnom poistení (§11 ods. 7 v) a rovnako aj zákon o sociálnom poistení (§ 4 ods. 1 d) definujú platiteľa poistného, resp. zamestnanca, pri ktorom môže zamestnávateľ uplatniť zníženie sumy odvodov z dôvodu, že zamestnáva dlhodobo nezamestnaného občana.

Podmienky:

- Poistenec, resp. zamestnanec bol tesne pred vznikom pracovného pomeru minimálne 12 mesiacov vedený v evidencii uchádzačov o zamestnanie - teda dôvodom vyradenia bol vznik pracovného pomeru

- Suma mesačného príjmu zamestnanca z tohto pracovného pomeru nie je vyššia ako 67 % priemernej mesačnej mzdy v hospodárstve SR zistenej Štatistickým úradom SR za rok, ktorý 2 roky predchádza roku, v ktorom vznikom pracovný pomer (pre rok 2014 platí suma 539,35 EUR)

- Zamestnávateľ nemá záväzok v poisťovniach, ktorý možno predpísať a ktorý je splatný k poslednému dňu kalendárneho mesiaca, ktorý 2 mesiace predchádza kalendárnemu mesiacu, v ktorom vznikol tento pracovný pomer

- Zamestnávateľ neznížil počet zamestnancov, aby mohol prijať tohto zamestnanca

Po splnení uvedených podmienok, takto prijatý zamestnanec nie je zamestnancom na účely nemocenského poistenia, dôchodkového poistenia a poistenia v nezamestnanosti podľa zákona o sociálnom poistení a rovnako ani nie je platiteľom poistného podľa zákona o zdravotnom poistení.

Z uvedeného vyplýva, že základ dane zamestnanca neznižujú žiadne uhradené odvody a zamestnávateľ má povinnosť za zamestnanca prispievať na úrazové poistenie, garančné poistenie a do rezervného fondu solidarity.

Odvody invalidného dôchodcu v roku 2019 nájdete aj v článku Invalidný dôchodca a odvody

Sadzby pre výpočet odvodov odvodovo zvýhodneného zamestnanca

| Zamestnávateľ | Zamestnanec - invalidný dôchodca | Spolu | |

| všeobecne zdravotná poisťovňa | 10 % z odmeny za prácu zamestnanca | 4 % z odmeny za prácu zamestnanca | ZP: 0 % z príjmu |

| - poistenie v plnej výške | - 10 % | - 4 % | |

| ∑ zdravotná poisťovňa | 0 % z odmeny za prácu zamestnanca | 0 % z odmeny za prácu zamestnanca | |

| všeobecne Sociálna poisťovňa | 25,2 % VZ zamestnanca | 9,4 % VZ zamestnanca | SP: 5,8 % z vymeriavacieho základu zamestnanca |

| - nemocenské poistenie | - 1,4 % | - 1,4 % | |

| - dôchodkové poistenie | - 17 % | - 7 % | |

| - poistenie v nezamestnanosti | - 1 % | - 1 % | |

| ∑ Sociálna poisťovňa | 5,8 % VZ zamestnanca | 0 % VZ zamestnanca | |

| Spolu | 5,8 % | 0 % |

VZ = vymeriavací základ

Takto určené sadzby odvodov môžu zamestnávateľ so zamestnancov využívať maximálne 12 kalendárnych mesiacov. V prípade, že sa príjem zamestnanca zvýši nad zákonom stanovenú hranicu, odvodovú výnimku nie je možné aplikovať (od mesiaca, za ktorý sa vypláca zvýšený príjem).

Odvody na zdravotné poistenie

Štát nie je platiteľom poistného za toho dôchodcu, ktorý podľa definovaných podmienok mal nárok na odvádzanie znížených súm poistného, avšak prekročil hranicu príjmu, pri ktorej nemá nárok ani on, ani jeho zamestnávateľ na 12 mesačnú výnimku.

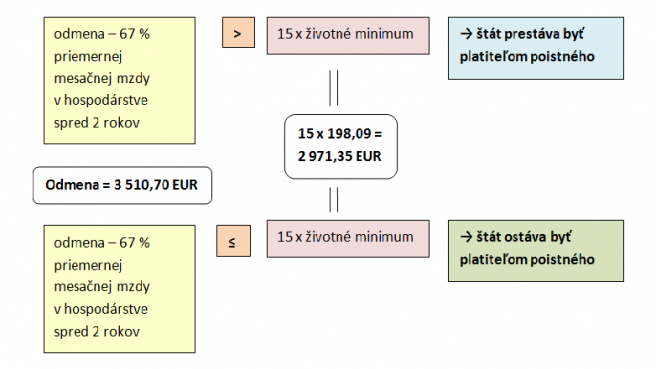

Výšku tohto príjmu, pri ktorom sa mení platiteľ poistného, znázorňuje schéma 2, ktorá je aplikáciou pre rok 2014. Dosiahnutá odmena sa znižuje o 67 % priemernej mesačnej mzdy v hospodárstve SR zistenej Štatistickým úradom SR za rok, ktorý 2 roky predchádza roku, v ktorom vznikom pracovný pomer - a výsledná hodnota sa porovnáva s 15-násobkom životného minima. V prípade, že tento rozdiel nie je vyšší ako 15-násobok životného minima, platiteľom ostáva štát, ak je rozdiel vyšší ako 15-násobok životného minima, zamestnanec so zamestnávateľom sú povinní odvádzať odvody. Pre rok 2014 je hranicou odmeny pre účel určenia platiteľa poistného suma 3 510,70 EUR.

Vyčíslenie príjmu podľa zákona o zdravotnom poistení – zmena platiteľa

Odvody na sociálne poistenie

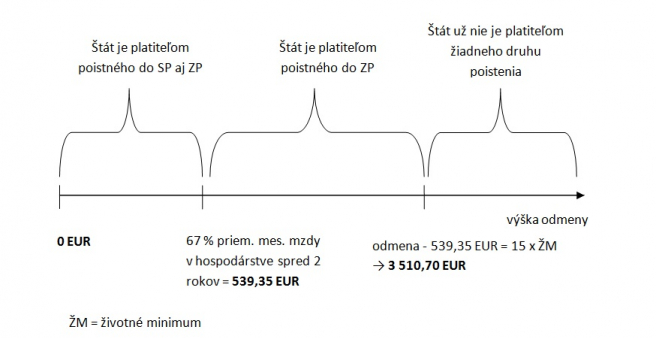

Zákon o sociálnom poistení určuje výšku príjmu, od ktorej je zamestnanec považovaný za zamestnanca pre účel platenia povinného nemocenského, dôchodkového poistenia a poistenia v nezamestnanosti (tých častí poistenia do Sociálnej poisťovne, ktoré boli výnimkou vyňaté) na 67 % priemernej mesačnej mzdy v hospodárstve SR zistenej Štatistickým úradom SR za rok, ktorý 2 roky predchádza roku, v ktorom vznikom pracovný pomer – čo v roku 2014 predstavuje sumu 539,35 EUR.

Nasledujúca schéma zachytáva postupnosť pridávania povinností z titulu platenia odvodov pri zvyšovanom príjme.

Hranice prechádzania platenia poistného zo štátu na zamestnávateľa so zamestnancom