Ako sa vyvíjala sadzba dane z príjmov pre živnostníkov, firmy a iných daňovníkov v rokoch 2000 až 2017.

Na daňové zaťaženie podnikateľov a iných daňovníkov má vplyv niekoľko faktorov, predovšetkým ide o výšku základu dane z príjmov a výšku sadzby dane z príjmov. Samotná výška sadzby dane nám nedáva úplný obraz o daňovom zaťažení v konkrétnej krajine alebo v niekoľkých časových obdobiach. Poskytne nám však veľmi jednoduchý odhad daňového zaťaženia, ak sa výpočet základu dane zásadne nelíši.

Daň z príjmov fyzickej osoby a daň z príjmov právnickej osoby, ktorej sadzbami sa budeme bližšie zaoberať v tomto článku, bola, resp. je upravená zákonmi:

- č. 366/1999 Z. z. o daniach z príjmov v znení neskorších predpisov (ďalej len „zákon o daniach z príjmov“),

- č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov (ďalej len „zákon o dani z príjmov“).

Článok poskytuje všeobecné informácie o vývoji sadzby dane z príjmov, ktorá sa vzťahuje na podnikateľské subjekty či osoby samostatne zárobkovo činné.

Aká je sadzba dane z príjmov pre fyzické a právnické osoby v roku 2020 nájdete v článku Sadzby dane z príjmov fyzických a právnických osôb v roku 2019 a 2020.

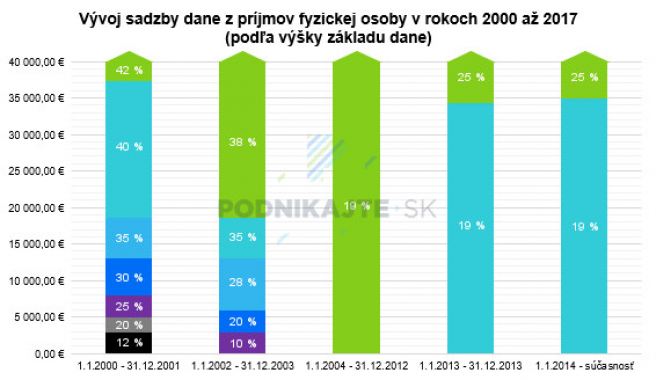

Vývoj sadzby dane z príjmov fyzickej osoby (živnostníkov a iných daňovníkov) za roky 2000 až 2017

Poznámka: Hodnoty v slovenských korunách boli prepočítané kurzom 1 € = 30,1260 Sk. Šípky v hornej časti grafu znamenajú, že pre (najvyššie) daňové pásmo nie je stanovený maximálny limit.

V období účinnosti zákona o daniach z príjmov sa príjmy fyzických osôb zdaňovali progresívne, pričom sadzba dane z príjmov dosahovala až 42 %. Najvyššou sadzbou sa v zdaňovacích obdobiach 2000 a 2001 zdaňovali tie časti základov dane, ktoré presiahli približne 37 400 eur (1 128 000 Sk).

Od roku 2002 sa na dva roky progresívny systém zdaňovania zjednodušil. Daňové pásma sa znížili zo siedmich na päť a klesla aj sadzba v najvyššom pásme na 38 %.

Rok 2004 sa v oblasti dane z príjmov označuje aj ako začiatok daňovej reformy. Začiatkom tohto roka nadobudol účinnosť zákon o dani z príjmov (č. 595/2003), ktorý nahradil doterajší predpis – zákon o daniach z príjmov (č. 366/1999). Od 1.1.2004 až do 31.12.2012 bola tzv . rovná sadzba dane z príjmov fyzickej osoby vo výške 19 %. Túto sadzbu dane používali pri výpočte dane z príjmov živnostníci, samostatne hospodáriaci roľníci, lekári, prenajímatelia nehnuteľností a ďalší podnikatelia a iné samostatne zárobkovo činné osoby.

Od 1.1.2013 sa opäť zaviedlo progresívne zdaňovanie príjmov fyzických osôb. Základná sadzba dane z príjmov fyzickej osoby vo výške 19 % sa používa pri výpočte dane z príjmov zo základu dane, ktorý je nižší alebo rovný sume 176,8-násobku životného minima platného k 1.1. kalendárneho roka.

Zvýšená sadzba dane z príjmov fyzickej osoby vo výške 25 % sa používa pri výpočte dane z príjmov z tej časti základu dane, ktorá je vyššia ako 176,8-násobok životného minima platného k 1.1. kalendárneho roka.

K 1.1.2012 bola výška životného minima pre jednu plnoletú fyzickú osobu 194,58 eura. Hranica uplatnenia progresívneho zdaňovania príjmov fyzickej osoby bola určená na 34 401,74 eura. Od 1.7.2013 sa suma životného minima nezvýšila a 176,8-násobok životného minima predstavuje 35 022,31 eura.

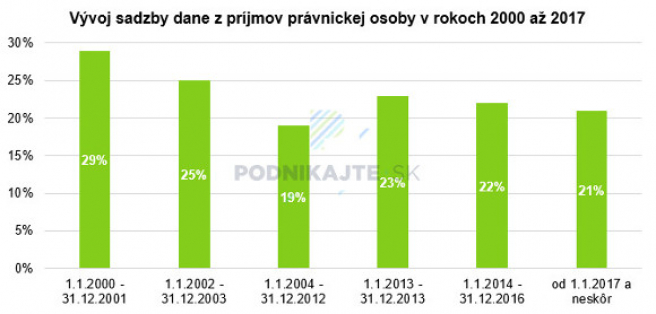

Vývoj sadzby dane z príjmov právnickej osoby (s.r.o., a. s., družstvo, občianske združenie) za roky 2000 až 2017

Zákon o daniach z príjmov pri nadobudnutí účinnosti určoval sadzbu dane z príjmov pre právnické osoby (predovšetkým pre firmy) vo výške 29 %. Od roku 2002 sadzba klesla o dva percentuálne body na 25 %.

Od 1.1.2004 nadobudol účinnosť zákon o dani z príjmov. Od nadobudnutia účinnosti tohto zákona až do konca roka 2012 bola pre podnikateľov a ďalších daňovníkov, ktorí sú právnickými osobami, platná sadzba dane z príjmov vo výške 19 %.

Od 1.1.2013 došlo k jej zvýšeniu o 4 percentuálne body na 23 %. Neskôr od 1.1.2014 sa sadzba dane z príjmov právnickej osoby znížila opäť, na 22 %. Po dvoch rokoch má od 1.1.2017 dôjsť k zníženiu sadzby dane z príjmov právnickej osoby. Sadzba má klesnúť na 21 %.

V praxi sa možno stretnúť aj s označením tejto dane ako „korporátna daň“, nakoľko sa ňou zdaňujú najmä podnikateľské subjekty (korporácie). V prípade zdaňovania príjmov právnických osôb nebola zavedená progresivita v zdaňovaní stanovením viacerých sadzieb dane.