Typy investorov možno rozdeliť na základe objemu investovaného kapitálu či ich organizácie a spôsobu výberu firiem, do ktorých investujú. Je dôležité poznať špecifiká jednotlivých typov, keďže každý sa zameriava len na istú skupinu spoločností.

Je potrebné vedieť, že život s investorom často pripomína manželstvo. Rozdiel je však v tom, že od prvého dňa viete, že nepotrvá večne. Investor prichádza do podniku spravidla len na niekoľko rokov. Investuje svoj kapitál, pomôže skúsenosťami a kontaktmi, a to všetko len preto, že vidí vo firme potenciál dosiahnutia nadpriemerných výnosov, hoci aj za cenu vyššieho rizika.

Na trhu pôsobia rôzne typy investorov, všetci chcú však predovšetkým dosiahnuť maximálne zhodnotenie svojej investície. Private equity a venture investorov môžeme rozdeliť na dve základné skupiny:

- Neformálni investori – volajú sa aj podnikateľskí anjeli (business angels). Môžu to byť podnikatelia či známe osobnosti, niektorí autori sem radia aj ľudí, ktorí požičajú peniaze na rozbeh podnikania svojim príbuzným či známym. Títo investori nie sú organizovaní vo forme inštitúcie, ale ide o jednotlivcov, ktorí majú dostatok voľných peňazí (napriek tomu, že nie sú súčasťou nijakej inštitúcie, je možné osloviť ich prostredníctvom vybraných subjektov, ako napr. Klub podnikateľských anjelov Slovenska, G4 INVESTMENTS alebo 42Angels). Voľné prostriedky vkladajú do podnikov s podnikateľskými nápadmi, ktoré sa im páčia a pri ktorých predpokladajú, že budú mať na trhu úspech a budú rýchlo rásť.

- Formálni investori – sú nimi inštitucionalizované fondy, pričom môžu investovať vo forme venture kapitálu či private equity. Existujú aj fondy, ktorých časť zdrojov pochádza z verejných financií a zvyšné zdroje sú zo súkromného sektora (napr. u nás Fond inovácií a technológií, Slovenský rastový kapitálový fond, Slovneský podnikateľský fond) alebo je celý fond financovaný z verejných zdrojov (napr. Slovenský rozvojový fond). Medzi rýdzo súkromné fondy patria fondy spravované napríklad Credo Ventures alebo v prípade private equity fondov, Enterprise Investors. Existujú aj investori, ktorí spravujú fondy private equity aj venture kapitálu (napr. 3TS Capital Partners).

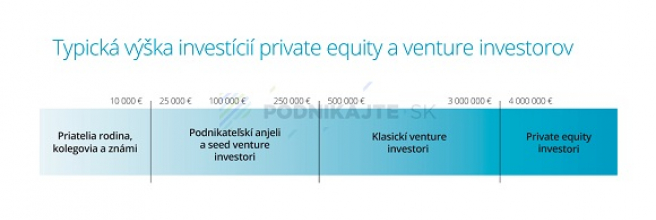

Objem zvyčajne investovaného kapitálu

Na rozdelenie investorov sa môžeme pozrieť aj z iného uhla pohľadu - napr. podľa objemu ich zvyčajne investovaného kapitálu. V takom prípade podľa Fínskej asociácie podnikateľských anjelov (FiBAN, 2012) vznikajú štyri skupiny - prvou sú priatelia a rodina, ktorí požičajú iba vlastné úspory. Druhou skupinou sú podnikateľskí anjeli a seed venture investori, ktorí vám vedia poskytnúť financie aj do 1 mil. eur. Za týmito dvomi skupinami nasledujú tradiční formálni venture a private equity investori, ktorí dokážu firme zabezpečiť aj kapitál v objeme niekoľkých miliónov eur.

Kľúčové rozdiely medzi venture kapitálom a private equity

Zhrňme základné rozdiely medzi spomínanými dvomi typmi kapitálu. Pomôže vám to zhodnotiť, ktorý druh je pre vás vhodnejší. Výber investora si dobre premyslite, aby ste nevynakladali zbytočné úsilie a čas na komunikáciu s firmami, ktoré sa zaoberajú v skutočnosti niečím úplne iným, než potrebujete vy pre rozvoj vášho podniku.

| Venture kapitál | Private equity | |

| Cieľové spoločnosti | Investujú do startupov alebo v počiatočných fázach existencie podniku, často aj pred dosiahnutím prvých výnosov. | Investujú do zabehnutých spoločností, často aj s nízkym výkonom alebo podhodnotených. |

| Cieľové odvetvia | Investori preferujú vysoko rastové odvetvia ako je high-tech, biomedicína alebo alternatívne zdroje energie. | V tomto prípade na odvetviach nezáleží, zvyčajne je dôležité, aby produkt alebo služba mali už svoje miesto na trhu. |

| Rastový potenciál | Investuje sa do podnikov s vysokým rastovým potenciálom. | Investuje sa do podnikov s vysokým rastovým potenciálom. |

| Výška investície v EUR | Venture investície sa pohybujú v hodnote od niekoľko tisíc do 10 miliónov eur. | Menšie fondy investujú zvyčajne 10 miliónov na investíciu a investície veľkých fondov sa pohybujú v stovkách miliónov. |

| Časový horizont investície | 3 - 5 rokov | 4 - 10 rokov |

| Podiel vo firme | Zvyčajne ide o menšinový podiel v startupe. | Zvyčajne väčšinový podiel. |

| Je investor aktívny? | Investori okrem kapitálu poskytujú začínajúcim podnikom rady, kontakty, finančné poradenstvo a podobne. | Investori bývajú pasívni, ak sa cieľ investície a stratégia vyvíjajú želateľným smerom. Ak je výkon nedostatočný, vstupujú do riadenia. |

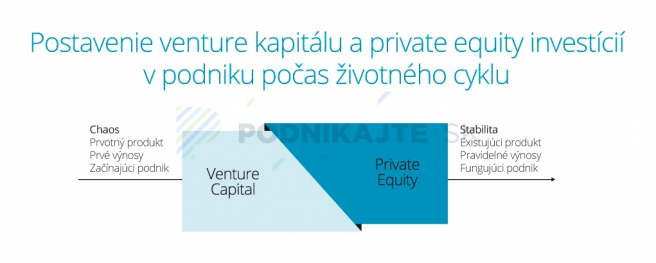

Je potrebné podotknúť, že pojmy venture kapitál a private equity majú odlišné vnímanie v rámci vyspelých krajín. Na európskom trhu sa venture kapitál vníma ako istá časť private equity investícií zameraná špeciálne na začínajúce podniky. Avšak typovo sú tieto investície podobné, pretože v oboch ide o vstup do základného imania podniku. Na americkom trhu sa považujú za dva samostatné druhy financovania. Pre účely tejto publikácie považujme venture kapitál za istý typ private equity investícií, avšak v skorých fázach životného cyklu podniku. Typické private equity investície budeme vnímať ako rozvojový kapitál, ktorý plynie už do fungujúcich podnikov (ako zobrazuje nasledujúci obrázok).

Ďalšie informácie o podnikaní slovenských firiem s investormi nájdete v našej publikácii 39 rád ako budovať svetovú firmu s investorom na Slovensku.