Z hľadiska metodiky zostavovania finančného plánu odporúčame ako prvý spracovávať investičný a odpisový plán. Prvým dôvodom je skutočnosť, že investície rozhodujúcim spôsobom určujú a ovplyvňujú výšku predpokladaných výkonov (tržieb) podniku v dôsledku obnovy a zavádzania moderných technológií a tým pádom často vysvetľujú možnú nelineárnu projekciu tržieb v budúcich rokoch v porovnaní so súčasnosťou. Ďalším dôvodom je fakt, že investičný a odpisový plán poskytuje vstupné údaje v podobe odpisov a ďalších položiek do všetkých projektovaných výkazov:

- do celkovej projekcie nákladov vstupuje prostredníctvom výšky ročných odpisov,

- do projekcie súvahy prostredníctvom obstarávacích cien dlhodobého majetku, celkových oprávok majetku (kumulovaných odpisov za jednotlivé roky) a z nich vyplývajúcej zostatkovej hodnoty zložiek dlhodobého majetku v aktuálnom roku,

- do prehľadu peňažných tokov prostredníctvom výšky investícií a ročných odpisov.

Na nasledujúcom príklade si ukážeme praktický postup zostavovania odpisového a investičného plánu vo finančnom plánovaní.

Príklad: Zostavovanie investičného a odpisového plánu

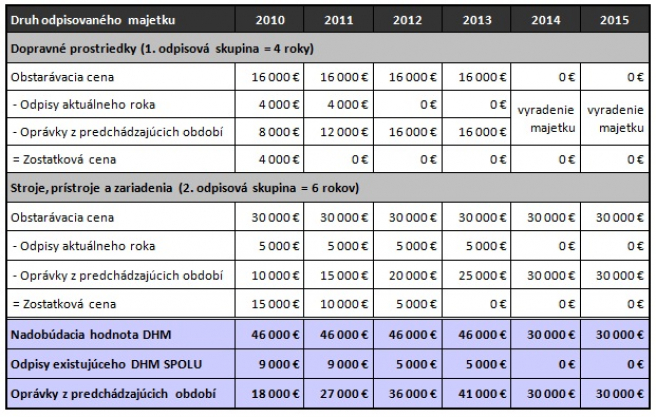

Plánovať začneme tým, že si zostavíme odpisový plán majetku, ktorý vlastníme k aktuálnemu dátumu. V našom prípade pôjde len o dva druhy majetku – o dopravný prostriedok (1. odpisová skupina) v obstarávacej cene 16 000 Eur bez DPH, ktorý podnik obstaral v roku 2008 a zariadenie (2. odpisová skupina) obstarané rovnako v roku 2008 za cenu 30 000 Eur bez DPH. Obe položky odpisujeme v zmysle zákona o dani z príjmov č. 595/2003 rovnomerným (lineárnym) spôsobom odpisovania. Odpísaný automobil plánujeme vyradiť z majetku a nahradiť novým až v roku 2014.

1. Odpisový plán existujúceho DHM z roku 2009 v Eur

Ďalším krokom je rozhodovanie o objeme plánovaných investícií v nasledujúcich rokoch. Základným východiskom sú strategické zámery v oblasti budúceho rozvoja podniku. Ak aj podnik nezvažuje obstarávať veľké investičné celky, mal by naplánovať výšku investícií aspoň na úrovni ročných odpisov, aby zabezpečil základnú reprodukciu dlhodobého majetku. Podnik, ktorý neinvestuje v dostatočnej miere, sa z dlhodobého hľadiska pripravuje o svoju konkurenčnú schopnosť. Z plánovanej obstarávacej ceny investícií a zaradenia do príslušnej odpisovej skupiny podľa zákona o dani z príjmov podnikateľ vypočíta výšku daňových odpisov v jednotlivých rokoch. Opäť uvažujeme, že podnik zvolí rovnomerný (lineárny) spôsob odpisovania.

2. Investičný a odpisový plán novoobstaraného DHM v EUR

Zavŕšením a spojením predchádzajúcich dvoch tabuliek je plán vývoja zostatkovej ceny odpisovaného dlhodobého hmotného majetku na celý plánovací horizont. Tento prehľad nám poslúži ako vstupná základňa do všetkých projektovaných výkazov.

3. Vývoj zostatkovej ceny odpisovaného dlhodobého hmotného majetku v EUR

Zopakujme si odporúčaný postup zostavovania finančného plánu:

Zostavovanie finančného plánu si vyžaduje pomerne veľkú dávku zručnosti. Ak budete postupovať v odporúčaných krokoch, nemalo by sa vám stať, že sa pri plánovaní "zacyklíte" a nedotiahnete svoju snahu do úspešného konca. Jednotlivé zložky plánu totiž spolu súvisia a každá chyba sa prejaví tým, že plánované výkazy medzi sebou nebudú sedieť.

- Analýza finančného zdravia podniku

- Definovanie finančných cieľov a východiskových predpokladov

- Zostavenie plánovaného výkazu ziskov a strát za pomoci parciálnych plánov

- Investičný a odpisový plán

- Plán financovania investičných potrieb

- Plán tržieb

- Plán nákladov (agreguje v sebe niektoré funkčné plány ako napr. marketingový plán, ale aj plán potreby zamestnancov a naň nadväzujúci plán osobných nákladov podniku)

- Zostavenie plánovanej súvahy

- Zostavenie plánu peňažných tokov

Prečo plánované výkazy medzi sebou musia "sedieť"?

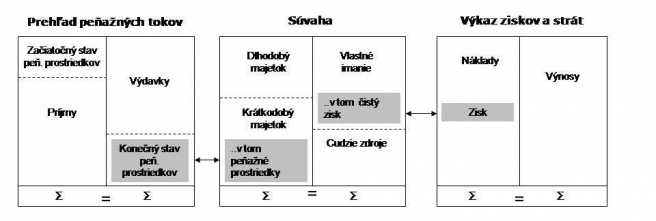

Finančné výkazy neexistujú nezávisle od seba, naopak sú prepojené a vytvárajú logický systém. Ak urobíte chybu v jednom, pravdepodobne vám nebudú sedieť ani ďalšie. Ako vidíme na obrázku, prehľad peňažných tokov vysvetľuje zmenu peňažných prostriedkov v podniku a výkaz ziskov a strát objasňuje tvorbu zisku v podniku. Hovoríme, že údaje v prehľade peňažných tokov a výkaze ziskov a strát sú tokové (sú vždy kumulované za určité obdobie) a údaje v súvahe stavové (zachytávajú zostatok vždy k určitému obdobiu).

Zdroj:NARMSP