Pri finančnom plánovaní existujúceho podniku musí byť akékoľvek finančné rozhodovanie podložené finančnou analýzou, na výsledkoch ktorej je založené rozhodovanie o takých dôležitých otázkach ako je rozsah investičnej činnosti, stratégia cenovej politiky a celkové riadenie majetkovej a finančnej štruktúry podniku.

Riadenie majetkovej štruktúry laicky znamená rozhodovanie o tom, čo podnik nakúpi a riadenie finančnej štruktúry hovorí o tom, z akých zdrojov sa jednotlivý majetok obstará. Účelom tohto článku nie je podrobne sa zaoberať finančnou analýzou, rovnako ako to nie je ani účelom podnikateľského plánu. Účelom finančnej analýzy v podnikateľskom pláne je:

- posúdiť východiskovú situáciu v hospodárení podniku, aby podnikateľ dokázal zadefinovať reálne finančné ciele a zabezpečil nadväznosť na predchádzajúce hospodárske výsledky. Ak napr. podnikateľ dlhodobo podniká v obchode a neplánuje meniť predávaný sortiment, resp. svoju cenovú politiku, ťažko môže očakávať rast priemernej obchodnej marže vo vzťahu k tržbám napríklad o 20% v porovnaní s minulým obdobím.

- pomôcť rozpoznať slabé miesta v hospodárení podniku, určiť príčinu a prijať opatrenia na ich elimináciu. Ak má podnikateľ napríklad vysokú úroveň zásob, mal by prijať opatrenia na zlepšenie riadenia nákupného procesu a podobne.

- porovnávať reálne výsledky hospodárenia s plánovanými ako aj s dostupnými údajmi konkurenčných podnikov.

Pre potreby podnikateľského plánu sa odporúča analyzovať nasledovné oblasti hospodárenia:

a) Majetková a kapitálová štruktúra podniku

Východiskom pre analýzu majetku a kapitálu je účtovný výkaz súvaha, ktorý charakterizuje podmienky, za ktorých sa realizoval reprodukčný proces. Analýza výkazu je vedená po dvoch rovinách:

- horizontálne skúma vzťahy medzi majetkom a zdrojmi jeho krytia. Dôraz sa kladie na dodržiavanie zlatého bilančného pravidla a výšku čistého prevádzkového kapitálu.

- vertikálne skúma zloženie a vývoj majetku a kapitálu prostredníctvom rôznych skupín ukazovateľov.

b) Analýza tvorby a štruktúry výsledku hospodárenia

Táto časť analýzy je vlastne analýzou výkazu ziskov a strát. Ponúka užitočný pohľad na spôsob tvorby výsledku hospodárenia. Zmyslom analýzy je rozklad, vďaka ktorému možno ľahšie odhaliť slabé miesta, resp. prípadné príčiny negatívneho vývoja výsledku hospodárenia. Dôraz sa kladie na analýzu hospodárskej činnosti, ktorá je z podnikateľského pohľadu kľúčová.

c) Analýza peňažných tokov

Potreba analýzy prehľadu peňažných tokov vyplýva z faktu, že likvidita je jeden zo základných atribútov prežitia podniku v trhovej ekonomike, je podmienená dostatkom peňažných prostriedkov, ktorých stav a vývoj je výsledkom uskutočnených peňažných tokov. Analýza prehľadu peňažných tokov ukáže podnikateľovi:

- koľko hotovosti podnik potrebuje,

- odkiaľ hotovosť pochádza,

- na čo a kedy hotovosť bude potrebovať.

Pri zostavovaní podnikateľského plánu za účelom získania kapitálu či už od banky alebo investora nie je potrebný detailný rozbor finančnej situácie na niekoľkých stranách, stačí ak na záver finančného plánu zhodnotíte súčasnú a plánovanú finančnú kondíciu v jednotlivých rokoch prostredníctvom tabuľky vybraných pomerových ukazovateľov finančnej analýzy.

Na záver odporúčaný postup zostavovania finančného plánu:

Zostavovanie finančného plánu si vyžaduje pomerne veľkú dávku zručnosti. Ak budete postupovať v odporúčaných krokoch, nemalo by sa vám stať, že sa pri plánovaní "zacyklíte" a nedotiahnete svoju snahu do úspešného konca. Jednotlivé zložky plánu totiž spolu súvisia a každá chyba sa prejaví tým, že plánované výkazy medzi sebou nebudú sedieť.

- Analýza finančného zdravia podniku

- Definovanie finančných cieľov a východiskových predpokladov

- Zostavenie plánovaného výkazu ziskov a strát za pomoci parciálnych plánov

- Investičný a odpisový plán

- Plán financovania investičných potrieb

- Plán tržieb

- Plán nákladov (agreguje v sebe niektoré funkčné plány ako napr. marketingový plán, ale aj plán potreby zamestnancov a naň nadväzujúci plán osobných nákladov podniku)

- Zostavenie plánovanej súvahy

- Zostavenie plánu peňažných tokov

Prečo plánované výkazy medzi sebou musia "sedieť"?

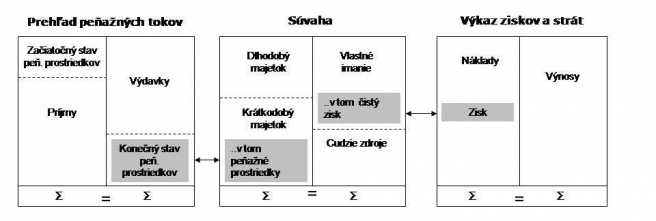

Finančné výkazy neexistujú nezávisle od seba, naopak sú prepojené a vytvárajú logický systém. Ak urobíte chybu v jednom, pravdepodobne vám nebudú sedieť ani ďalšie. Ako vidíme na obrázku, prehľad peňažných tokov vysvetľuje zmenu peňažných prostriedkov v podniku a výkaz ziskov a strát objasňuje tvorbu zisku v podniku. Hovoríme, že údaje v prehľade peňažných tokov a výkaze ziskov a strát sú tokové (sú vždy kumulované za určité obdobie) a údaje v súvahe stavové (zachytávajú zostatok vždy k určitému obdobiu).

Zdroj:NARMSP

Dobrá rada: Pre začiatočníkov v podnikových financiách odporúčame videoprezentácie Podnikateľský plán a financovanie podnikania (videoprezentácie)