Aké dopady bude mať zmena účtovného a zdaňovacieho obdobia na možnosť umoriť daňové straty podľa pravidiel účinných od 1. 1. 2014?

Podľa právneho stavu účinného od 1. januára 2014 možno daňovú stratu umorovať (odpočítavať od základu dane) rovnomerne počas najviac štyroch zdaňovacích období, ktoré bezprostredne nasledujú po zdaňovacom období, za ktoré bola daňová strata vykázaná.

Základným zdaňovacím obdobím je kalendárny rok. V zmysle § 2 písm. l) zákona č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov (ďalej len “zákon o dani z príjmov”) môžu nastať také skutočnosti, že zdaňovacím obdobím bude obdobie iné ako kalendárny rok.

Možnosť umorovať daňové straty sa často zjednodušuje na informáciu, že daňovú stratu možno umorovať počas štyroch rokov. Je to pravda, ale len v prípade:

- dane z príjmov fyzickej osoby,

- dane z príjmov právnickej osoby, ak nenastane zmena zdaňovacieho obdobia.

Účtovné a zdaňovacie obdobie spoločnosti s ručením obmedzeným

Spoločnosť s ručením obmedzeným je na účely zákona č. 431/2002 Z. z. o účtovníctve v znení neskorších predpisov (ďalej len “zákon o účtovníctve”) účtovnou jednotkou a na účely zákona o dani z príjmov daňovníkom. Štandardným účtovným obdobím a zdaňovacím obdobím je kalendárny rok. Účtovná jednotka sa môže v zmysle § 3 ods. 4 zákona o účtovníctve rozhodnúť pre uplatňovanie účtovného obdobia, ktorým je hospodársky rok. V takomto prípade je hospodársky rok v zmysle § 41 ods. 11 prvej vety aj zdaňovacím obdobím daňovníka.

Na zmenu účtovného obdobia nie je potrebný súhlas daňového úradu. Účtovná jednotka uplatňuje zmenu účtovného obdobia písomným oznámením daňovému úradu.

Pri každej zmene účtovného obdobia musí účtovná jednotka dodržať zákon o účtovníctve, a síce, je povinná splniť tieto podmienky:

- zmena účtovného obdobia môže nastať len k prvému dňu kalendárneho mesiaca,

- zmenu účtovného obdobia účtovná jednotka písomne oznámi daňovému úradu najmenej 15 dní pred jej uskutočnením,

- hospodársky rok je rad 12 kalendárnych mesiacov iných ako kalendárny rok,

- iný hospodársky rok je rad 12 kalendárnych mesiacov iných ako aktuálny hospodársky rok,

- hospodársky rok musí účtovná jednotka uplatňovať minimálne jedno účtovné obdobie.

Ak nastane zmena účtovného obdobia z hospodárskeho roka na kalendárny rok, účtovná jednotka musí uplatňovať kalendárny rok aspoň jedno účtovné obdobie.

Po uplynutí aktuálneho účtovného, resp. zdaňovacieho obdobia sa môže účtovná jednotka, resp. daňovník následne rozhodnúť, či:

- bude pokračovať bez zmeny, t. j. uplatní rovnaký hospodársky rok,

- zmení účtovné obdobie na kalendárny rok,

- zmení účtovné obdobie na iný hospodársky rok.

Pri zmene účtovných období, resp. zdaňovacích období, nutne vzniká časová medzera, ktorá je samostatným účtovným obdobím a súčasne aj zdaňovacím obdobím. Toto obdobie môže mať dĺžku jeden kalendárny mesiac až rad jedenástich kalendárnych mesiacov.

Samostatné zdaňovacie obdobie môže byť aj jeden kalendárny mesiac. Na základe toho môže dôjsť k skutočnosti (extrémny prípad), že právo na umorenie daňovej straty vyčerpá spoločnosť s ručením obmedzeným (daňovník) za 26 mesiacov.

Negatívny dopad na daňovníka v porovnaní s právnym stavom účinným do 31. decembra 2013 majú tieto skutočnosti:

- skrátenie doby umorovania daňovej straty na najviac štyri zdaňovacie obdobia,

- rovnomerné (lineárne) umorovanie daňovej straty,

- umorovanie daňových strát vykázaných za zdaňovacie obdobia ukončené v rokoch 2010 až 2013 rovnomerne počas štyroch bezprostredne po sebe nasledujúcich zdaňovacích období začínajúcich zdaňovacím obdobím najskôr 1. januára 2014.

Práve druhý atribút umorovania daňovej straty, t. j. lineárny spôsob umorovania, má vážnejší negatívny dopad na možnosti daňovej optimalizácie základu dane spoločnosti s ručením obmedzeným.

Poznámka: Uvedený dopad neplatí výhradne pre spoločnosť s ručením obmedzeným. V tomto prípade je s. r. o. uvedená vzhľadom na zameranie článku a jej početnosť a obľúbenosť ako právnej formy podnikania. Uvedené platí pre všetky obchodné spoločnosti, na ktoré sa vzťahuje daň z príjmov právnickej osoby.

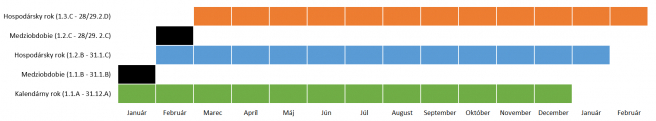

Zdaňovacie obdobia spoločnosti s ručením môžu mať (v extrémnom prípade) štruktúru uvedenú na nasledujúcom obrázku.

Čiernou farbou sú vyznačené zdaňovacie obdobia, ktoré vznikli z dôvodu zmien účtovných období. Medziobdobie od 1. januára roku B do 31. januára roku B je v zmysle § 41 ods. 11 poslednej vety zákona o dani z príjmov samostatné zdaňovacie obdobie, ktoré vzniklo ako dôsledok zmeny zdaňovacieho obdobia z kalendárneho roka na hospodársky rok. Medziobdobie od 1. februára roka C do 28. prípadne 29. februára roka C je v zmysle § 3 ods. 5 zákona o účtovníctve účtovné obdobie kratšie ako 12 kalendárnych mesiacov, t. j. samostatné účtovné obdobie (zdaňovacie obdobie).

Umorovanie daňovej straty od roku 2014 pri zmene zdaňovacieho obdobia s aplikáciou na modelovom príklade

Spoločnosť s ručením obmedzeným vykázala za zdaňovacie obdobia ukončené v rokoch 2010 až 2013 daňové straty v celkovej sume 40 000 eur. Za zdaňovacie obdobie kalendárny rok 2014 zistila vysoký základ dane.

V dôsledku novely zákona o dani z príjmov, ktorá nadobudla účinnosť od 1. januára 2014, si môže spoločnosť s ručením obmedzeným (daňovník) odpočítať len jednu štvrtinu zo sumy 40 000 eur, t. j. 10 000 eur. Vedenie spoločnosti s ručením obmedzeným sa rozhodlo zmeniť účtovné obdobie na hospodársky rok so začiatkom 1. 2. 2015. Za samostatné zdaňovacie obdobie od 1. 1. 2015 do 31. 1. 2015 nedosiahla spoločnosť s ručením obmedzeným taký základ dane, aby si mohla odpočítať celú časť daňovej straty vo výške 10 000 eur. Nevyužitú časť nemožno uplatniť v budúcnosti.

Za zdaňovacie obdobie od 1. 2. 2015 do 31. 1. 2016 dosiahla spoločnosť s ručením obmedzeným taktiež vysoký základ dane po znížení o časť odpočítateľnej sumy daňových strát, t. j. o 10 000 eur. Vedenie spoločnosti opäť pristúpilo k zmene účtovného obdobia na iný hospodársky rok. Nový hospodársky rok začne 1. 3. 2016. Za kalendárny mesiac február 2016, ktorý je samostatným zdaňovacím obdobím, nedosiahla spoločnosť s ručením obmedzeným dostatočne vysoký základ dane, aby mohla umoriť celých 10 000 eur. Nárok na umorenie nevyužitej časti zaniká.

Poslednú štvrtinu (10 000 eur) zo sumy daňových strát vykázaných za obdobia ukončené v rokoch 2010 až 2013 (40 000 eur) môže spoločnosť s ručením obmedzeným odpočítať od základu dane, ktorý zistí za zdaňovacie obdobie od 1. 3. 2016 do 28. 2. 2017.

Využitie zmeny účtovného obdobia a zdaňovacieho obdobia

V zmysle znenia ustanovení upravujúcich oblasť daňovej straty podľa zákona o dani z príjmov účinného od 1. januára 2014 už nie je v kompetencii daňovníka rozhodovať, v akej výške odpočíta od základu dane daňovú stratu. Z toho dôvodu môže nastať situácia, že zistený základ dane výrazne prevyšuje odpočítateľnú časť daňovej straty. Ako odpočítať daňovú stratu skôr? V rozhodovacej kompetencii účtovnej jednotky zostala možnosť zmeny účtovného obdobia, a tak aj zdaňovacieho obdobia.

Dĺžku zdaňovacieho obdobia tak možno v rámci dodržania podmienok stanovených zákonom o účtovníctve pre zmenu účtovného obdobia prispôsobiť želanej výške základu dane pred odpočítaním daňovej straty.

Zmenu účtovného obdobia a zároveň zdaňovacieho obdobia je nevyhnutné starostlivo zvážiť. Na základe dostupných podkladov a odhadov podrobne analyzovať výhody a nevýhody pristúpenia k realizácii tohto kroku. Právna úprava v oblasti daní je predmetom častých zmien. O to je daňové plánovanie zložitejšie.

Od roku 2014 vstúpil do účinnosti aj inštitút daňovej licencie,ktorú sú povinní platiť taxatívne vymenovaní daňovníci, vrátane podnikateľskej spoločnosti s ručením obmedzeným. Daňová licencia sa taktiež platí za zdaňovacie obdobie. Podrobnejšie informácie o daňovej licencii aj s príkladmi nájdete v tomto článku.