Na výskum vývoj je možné od 1. 1. 2015 je možné v daňových priznaniach zvýšiť skutočné výdavky o tzv. superodpočet. Ako bolo toto opatrenie na podporu výskumu a vývoja využívané v roku 2015?

Finančné riaditeľstvo SR je povinné do troch mesiacov po uplynutí lehoty na podanie daňového priznania na svojej internetovej stránke (www.financnasprava.sk) zverejňovať zoznam daňových subjektov, ktoré uplatnili superodpočet výdavkov (nákladov) na výskum a vývoj.

Najaktuálnejšie informácie za rok 2015 sú zverejnené k 21. 12. 2016. Na základe týchto informácií sme pripravili niekoľko zaujímavých faktov o superodpočte výdavkov (nákladov) na výskum a vývoj za rok 2015.

Je možné uplatniť superodpočet výdavkov (nákladov) na výskum a vývoj aj v roku 2016?

Áno, superodpočet výdavkov na výskum a vývoj je možné uplatniť aj v roku 2016. V roku 2016 je možné uplatniť aj 25 % z medziročného nárastu výdavkov (nákladov) na výskum a vývoj. Konkrétnu situáciu odporúčame konzultovať s daňovým poradcom.

Čo je superodpočet výdavkov (nákladov) na výskum a vývoj?

Na úvod v krátkosti pripomenieme, čo to superodpočet výdavkov (nákladov) na výskum a vývoj je. Právnické osoby (napr. s.r.o., akciové spoločnosti) a fyzické osoby s príjmami z podnikania a inej samostatnej zárobkovej činnosti (napr. živnostníci) si môžu od 1. 1. 2015 zvýšiť skutočne vynaložené daňové výdavky na výskum a vývoj o tzv. superodpočet výdavkov na výskum a vývoj.

Superodpočet predstavujú fiktívne výdavky, ktoré sa pripočítajú k skutočne vynaloženým výdavkom (nákladom). Celkové výdavky (náklady) sú tak vyššie a v konečnom dôsledku sa zníži daň z príjmov.

V akej výške je možné uplatniť superodpočet výdavkov (nákladov) na výskum a vývoj?

Superodpočet výdavkov (nákladov) na výskum a vývoj predstavuje:

- 25 % z celkových výdavkov (nákladov) na výskum a vývoj [napr. výdavky (náklady) na materiál, služby, mzdy],

- 25 % z výdavkov (nákladov) na mzdy a ostatné pracovnoprávne nároky niektorých zamestnancov,

- 25 % z medziročného nárastu výdavkov (nákladov) na výskum a vývoj.

Poznámka: Pri výdavkoch (nákladoch) na mzdy a ostatné pracovnoprávne nároky je potrebné, aby zamestnanci spĺňali kritériá definované zákonom o dani z príjmov. Zjednodušene, ide o mladých absolventov, ktorí našli uplatnenie v oblasti výskumu a vývoja. Zároveň je v tomto prípade možné uplatniť superodpočet len raz, a to v roku uzavretia trvalého pracovného pomeru.

Prehľad štatistík o uplatnenom superodpočte výdavkov (nákladov) na výskum a vývoj v roku 2015

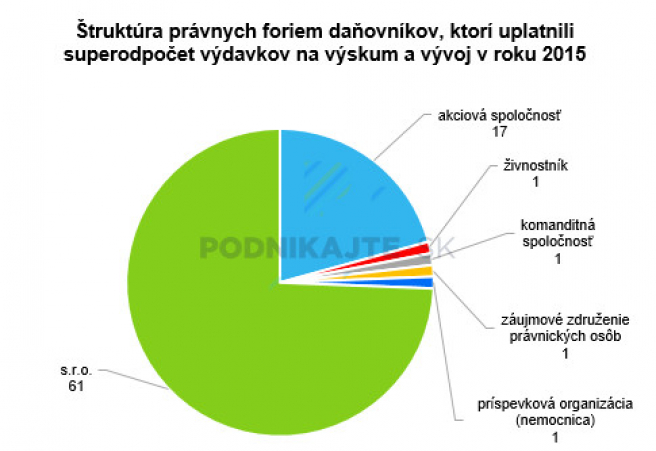

V daňových priznaniach k dani z príjmov za rok 2015 uplatnilo superodpočet výdavkov (nákladov) na výskum a vývoj 82 daňovníkov. Z celkového počtu bolo 61 daňovníkov (75 %) spoločností s ručením obmedzeným, 17 daňovníkov (21 %) akciových spoločností, jeden živnostník (1 %), jedna komanditná spoločnosť (1 %), jedno záujmové združenie právnických osôb (1 %) a jeden daňovník (1 %) bol príspevkovou organizáciou – nemocnicou.

Celková suma uplatneného superodpočtu výdavkov (nákladov) na výskum a vývoj (t.j. úspora na daňovom základe) bola za rok 2015 vo výške 9 199 203,88 eura a vzťahovala sa na 427 projektov výskumu a vývoja.

V daňovom priznaní za rok 2015 uplatnila najvyššiu sumu superodočtu výdavkov (nákladov) na výskum a vývoj spoločnosť KONŠTRUKTA - Industry, akciová spoločnosť. Uplatnený superodpočet predstavoval sumu 1 272 959,41 eur a vzťahoval sa k 11 projektom výskumu a vývoja.

Spoločnosti, ktoré uplatnili najvyšší superodpočet výdavkov (nákladov) na výskum a vývoj v roku 2015

| Názov spoločnosti a právna forma | Počet realizovaných projektov výskumu a vývoja | Suma uplatneného superodpočtu v € |

| KONŠTRUKTA - Industry, akciová spoločnosť | 11 | 1 272 959,41 |

| U. S. Steel Košice, s.r.o. | 48 | 1 128 855,69 |

| Plastic Omnium Auto Exteriors, s.r.o. | 50 | 591 780,53 |

| BSH Drives and Pumps s.r.o. | 99 | 587 450,25 |

| Alcatel-Lucent Slovakia a.s. | 2 | 540 223,80 |

Využitie tohto nástroja je pestré z hľadiska sektorov. Medzi firmami, ktoré ho využili možno nájsť aj c2i s.r.o., MATADOR Industries, a. s., ANASOFT APR, spol. s r.o., GA Drilling, a. s., Československá obchodná banka, a.s., ESET, spol. s r.o. alebo Virtual Reality Media, a.s. Pri zohľadnení počtu realizovaných projektov výskumu a vývoja, najvyšší superodpočet výdavkov (nákladov) na výskum a vývoj uplatnila spoločnosť CHETRA SK, s.r.o. vo výške 452 583,10 eura. V roku 2015 realizovala jeden projekt výskumu a vývoja.

Päť spoločností, ktoré uplatnili najvyšší superodpočet výdavkov (nákladov) na výskum a vývoj na jeden projekt výskumu a vývoja v roku 2015

| Názov spoločnosti a právna forma | Počet realizovaných projektov výskumu a vývoja | Suma uplatneného superodpočtu v € |

| CHETRA SK, s.r.o. | 1 | 452 583,10 |

| TATRAVAGÓNKA a.s. | 1 | 400 521,00 |

| Alcatel-Lucent Slovakia a.s. | 2 | 270 111,90 |

| c2i s.r.o. | 1 | 267 448,47 |

| ANASOFT APR, spol. s r.o. | 1 | 211 516,00 |

Za rok 2015 bola priemerná výška uplatneného superodpočtu výdavkov (nákladov) na výskum a vývoj 112 185,41 eura. Medián predstavuje sumu 30 507,28 eura. Na základe týchto dvoch číselných hodnôt je zrejmé, že väčšina daňovníkov uplatnila v roku 2015 superodpočet výdavkov (nákladov) na výskum a vývoj v sume nižšej ako je jeho priemerná výška.

Až 65 (79,27 %) daňovníkov uplatnilo superodpočet v sume nižšej ako je jeho priemer. Výšku uplatneného superodpočtu výdavkov (nákladov) na výskum a vývoj v daňových priznaniach k dani z príjmov za rok 2015 prehľadne zobrazuje nasledujúci graf.

Aké zmeny prináša superodpočeť nákladov na výskum a vývoj, jeho výšku od roku 2020, ale aj podmienky k jeho získaniu nájdete v článkoch Superodpočet nákladov na výskum a vývoj v roku 2019 a zmeny od roku 2020 alebo Superodpočet nákladov na výskum a vývoj – aké prináša povinnosti?