Aké sú rozdiely pri odpisovaní klasických vozidiel a elektromobilov? Od čoho závisí doba odpisovania a do akej odpisovej skupiny jednotlivé vozidlá patria?

Čo je to odpisovanie auta a kedy vzniká povinnosť odpisovať?

Podnikatelia na svoju podnikateľskú činnosť často používajú automobil. V prípade, ak je automobil zaradený do majetku spoločnosti, je možné ho odpisovať. Auto prechádza postupným opotrebovaním, znižujú sa jeho ekonomické úžitky a okrem toho, že sa prvotne zaradí do podnikania, je dôležité zohľadniť v účtovníctve aj toto postupné opotrebovanie prostredníctvom odpisovania. Odpisovanie predstavuje postupné znižovanie hodnoty majetku (napr. auta, budovy, strojov, techniky a pod.).

Odpis predstavuje peňažné vyjadrenie zníženia hodnoty majetku za určité obdobie.

Povinnosť odpisovať auto vzniká, ak vstupná cena vozidla je vyššia alebo rovná ako 1 700 € a doba použiteľnosti je dlhšia ako jeden rok. V prípade nižšej ceny je to na rozhodnutí daňovníka.

Za vstupnú cenu vozidla sa považuje:

- obstarávacia cena – predstavuje cenu, za ktorú sa majetok obstaral vrátane všetkých nákladov, ktoré súvisia s jej obstaraním (náklady na prepravu, registráciu vozidla a pod.),

- reálna hodnota – predstavuje trhovú cenu, hodnotu zistenú oceňovacím modelom alebo posudok znalca v prípade, ak sa vozidlo obstaralo darovaním alebo preradením z osobného používania do podnikania.

Daňové vs. účtovné odpisy

Odpisovanie dlhodobého majetku je realizované dvoma spôsobmi: účtovne a daňovo. V nasledujúcej tabuľke prinášame prehľad základných informácií o účtovných a daňových odpisoch.

| Účtovné odpisy | Daňové odpisy | |

|---|---|---|

| Zákonná úprava | Zákon č. 431/2002 Z. z. o účtovníctve | Zákon č. 595/2003 Z. z. o dani z príjmov |

| Účel | Vyjadrujú reálne opotrebenie majetku a vplyv na výsledok hospodárenia | Predstavujú časť vstupnej ceny majetku, ktorú si daňovník môže za daný rok zahrnúť do svojich daňovo uznateľných výdavkov |

| Vplyv na základ dane | Neovplyvňujú (vplyv na výsledok hospodárenia ) | Ovplyvňujú priamo základ dane |

| Periodicita | Mesačne | Ku dňu, ku ktorému sa zostavuje účtovná závierka (spravidla ročne) |

| Účtovanie | O účtovných odpisoch sa účtuje (napr. 551/082) | O daňových odpisoch sa neúčtuje |

| Flexibilita | Podnik si určuje výšku odpisov na základe odpisového plánu | Pravidlá a odpisové skupiny podľa zákona |

| Cieľ | Zásada verného a pravdivého zobrazenia účtovníctva – zobrazenie ekonomickej reality | Optimalizácia daňového zaťaženia v súlade so zákonom |

Pri účtovných odpisoch môže daňovník/účtovná jednotka použiť jednu z dvoch základných metód účtovania, a to časovú a výkonovú metódu. Časová metóda je založená na základe reálnej predpokladanej doby použitia majetku. Výkonová metóda sa používa na základe predpokladaného výkonu majetku, napr. pri automobiloch podľa počtu najazdených km.

Odpisovanie auta podľa jeho nadobudnutia v roku 2025

Odpisovanie auta sa líši aj v závislosti od jeho nadobudnutia. Daňovník môže nadobudnúť vozidlo rôznymi spôsobmi, napríklad:

- kúpou,

- operatívnym prenájmom,

- finančným prenájmom,

- preradením z osobného používania do podnikania (u fyzických osôb),

- darovaním.

Pri operatívnom lízingu/prenájme auto do majetku podnikateľa nevstupuje, teda sa neodpisuje a daňovník si do nákladov spoločnosti uplatňuje len nájomné.

Pri finančnom lízingu si auto daňovník zaradí do svojho majetku a odpisuje ho, aj keď sa právnym vlastníkom stáva až po zaplatení poslednej splátky. Do vstupnej ceny sa zahŕňa nielen samotná kúpna cena, ale aj poplatky, ktoré s daným lízingom súvisia. Daňové odpisy sa uplatňujú podľa bežných pravidiel.

Darované auto je možné odpisovať, ak je zaradené do majetku spoločnosti. Vstupná cena závisí od viacerých faktorov – napríklad od pôvodu vozidla, jeho predchádzajúceho vlastníka či spôsobu ocenenia (napr. znalecký posudok, zostatková alebo trhová cena).

Pri preradení z osobného používania do podnikania do odpisov majetku fyzická osoba – podnikateľ vstupuje len zostávajúca doba od pôvodného obstarania.

V nasledujúcej časti článku sa budeme venovať daňovým odpisom auta.

Zaradenie a odpisovanie klasických áut vs. elektromobily

V zákone o dani z príjmov sú definované dve odpisové skupiny, kde môžeme zaradiť automobily, a to 0. a 1. odpisová skupina.

Do 0. odpisovej skupiny patria: osobné automobily, ktoré majú v osvedčení o evidencii časť II v položke „18 P.3 Druh paliva/zdroj energie“ uvedené:

- „BEV“

- ,,PHEV“ v akejkoľvek kombinácii s iným druhom paliva alebo zdroja energie.

Pri elektromobiloch je dôležité porozumieť pojmom ako „čistý elektromobil“ a „hybridné vozidlo“, od tohto pohonu sa často odvíjajú aj určité daňové zvýhodnenia či určité technické špecifiká odpisovania.

Čistý elektromobil predstavuje automobil, ktorý je poháňaný výlučne elektromotorom. Zdrojom energie je batéria, ktorá sa nabíja výlučne z externej elektrickej siete.

Plug-in hybrid je poháňaný spaľovacím motorom aj elektromotorom. Batéria, ktorá je v automobile, umožňuje prejsť určitú vzdialenosť jazdy automobilom iba na elektrinu a po jej vybití sa automaticky zapne spaľovací motor.

Čisté elektromobily a plug-in hybridy sa zaraďujú do nultej odpisovej skupiny.

Ďalšou kategóriou je hybrid, teda automobil, ktorý je poháňaný spaľovacím motorom aj elektromotorom. Takýto automobil nemá možnosť dobíjania zo zásuvky. Hybridy, rovnako ako osobné automobily, sa zaraďujú do 1. odpisovej skupiny.

| Odpisová skupina | Počet rokov odpisovania |

|---|---|

| 0. | 2 |

| 1. | 4 |

Pri zaradení vozidla do majetku spoločnosti sa automobil zatriedi do príslušnej odpisovej skupiny a následne sa zo vstupnej ceny vypočíta výška odpisov. Dôležitý je dátum zaradenia, nakoľko odpisovanie sa začína v mesiaci, v ktorom bol automobil/elektromobil zaradený do používania.

V prípade, že sa automobil využíva aj na súkromné účely, je potrebné daňové odpisy upraviť, a to v závislosti od pomeru využívania automobilu/elektromobilu na súkromné a podnikateľské účely. Napr. ak daňovník používa auto na podnikanie a súkromné účely v pomere 60:40, daňové odpisy sa krátia na 60 % ročnej výšky.

Rovnomerná vs. zrýchlená metóda odpisovania

Zákon o dani z príjmov definuje dve metódy odpisovania, a to rovnomernú a zrýchlenú. Rovnomerná metóda odpisovania je založená na rovnomernom rozložení vstupnej ceny počas celej doby odpisovania. Naopak zrýchlená metóda odpisovania predstavuje uplatňovanie vyšších odpisov v prvých rokoch používania majetku. Zrýchlenú metódu odpisovania je možné uplatniť len pri 2. a 3. odpisovej skupine, keďže osobné automobily patria do 1. odpisovej skupiny a elektromobily do 0. odpisovej skupiny, nie je možné pri nich uplatniť zrýchlenú metódu odpisovania.

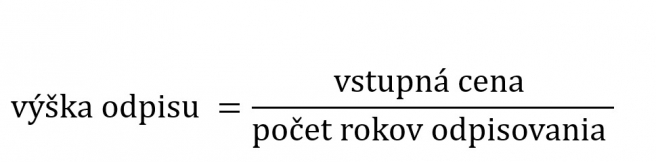

Pri rovnomernej metóde odpisovania sa výška odpisu vypočíta ako:

Ak daňovník zaradí a začne odpisovať automobil v priebehu zdaňovacieho obdobia, v prvom roku si neuplatňuje celý ročný odpis, ale len jeho pomernú časť. Ustanovenie § 26 ods. 9 zákona o dani z príjmov stanovuje, že v takom prípade sa uplatní pomerná časť ročného odpisu, ktorá zodpovedá počtu mesiacov počas, ktorých bol majetok na podnikanie používaný.

Príklad na odpisovanie automobilu – so spaľovacím motorom vs. elektromobil

Podnikateľ, platiteľ DPH, kúpil v máji 2025 osobný automobil, ktorého kúpna cena bola 30 000 € (bez DPH). Uvedieme si výpočet odpisov pre dva prípady – ak by šlo o automobil so spaľovacím motorom a pre prípad elektromobilu.

Výpočet a porovnanie odpisov:

| Rok | Automobil so spaľovacím motorom | Elektromobil |

|---|---|---|

| 2025 (8 mesiacov) | 5 000 € (30 000/4 * 8/12) | 10 000 € (30 000/2 * 8/12) |

| 2026 | 7 500 € (30 000/4) | 15 000 € (30 000/2) |

| 2027 | 7 500 € | 5 000 € (doodpisovanie) |

| 2028 | 7 500 € | - |

| 2029 | 2 500 € (doodpisovanie) | - |

| Spolu | 30 000 € | 30 000 € |

Z tabuľky vyššie môžeme zhodnotiť, že elektromobil sa daňovo odpíše už do konca roka 2027, zatiaľ čo pri automobile so spaľovacím motorom sa automobil doodpisuje až v roku 2029. Pri elektromobiloch sa vstupná cena do nákladov premietne v priebehu týchto troch rokov, naopak v prípade automobilov so spaľovacím motorom sa vstupná cena do nákladov bude premietať až počas 5 rokov.

Prerušenie odpisovania auta v roku 2025

Daňovník sa môže rozhodnúť prerušiť odpisy auta na jedno alebo viac zdaňovacích období (len daňové odpisy možno prerušiť, účtovné nie). Následne po prerušení odpisovania daňovník pokračuje v odpisovaní rovnakým spôsobom, ako keby k prerušeniu nedošlo. V tomto prípade sa celková doba odpisovania predĺži o počet rokov prerušenia.

Naopak, daňovník musí prerušiť odpisy, ak:

- auto v príslušnom zdaňovacom období nebolo využívané na podnikanie,

- pri opakovanej zmene zdaňovacieho obdobia:

- ak daňovník mení zdaňovacie obdobie z kalendárneho na hospodársky rok alebo naopak po druhýkrát v priebehu dvoch po sebe nasledujúcich rokov, vtedy je prerušenie povinné až do obdobia, kedy od poslednej zmeny uplynie 12 po sebe idúcich mesiacov.

Odpisovanie automobilu u mikrodaňovníka v roku 2025

Mikrodaňovník si môže uplatniť zvýhodnený spôsob odpisovania pri majetku zaradenom do odpisových skupín 0 až 4 s výnimkou automobilov zatriedených do kódu klasifikácie produktov 29.10.2 (osobné automobily, okrem tých ktoré patri do odpisovej skupiny 0) a so vstupnou cenou 48 000 € a viac.

To znamená, že mikrodaňovník si môže uplatniť odpis v akejkoľvek výške počas doby odpisovania na základe príslušnej odpisovej skupiny, najviac však do výšky vstupnej ceny.

Následne, ak by mikrodaňovník vyradil majetok, pri ktorom si uplatnil zvýhodnené odpisy, je povinný zvýšiť základ dane o rozdiel medzi uplatnenými daňovými odpismi a odpismi, vyčíslenými pri rovnomernej metóde odpisovania. Základ dane sa upravuje v závislosti od odpisovej skupiny, do ktorej bol príslušný automobil zaradený.

Odpisovanie automobilu so vstupnou cenou vyššou ako 48 000 €

V prípade ak účtovná jednotka obstarala automobil/elektromobil so vstupnou cenou vyššou ako 48 000 €, pri spracovaní daňového priznania k dani z príjmov za príslušné zdaňovacie obdobie, sa musí posudzovať vzťah odpisov k základu dane. V prípade, ak účtovná jednotka vykáže nízky základ dane, je potrebné takýto základ dane upraviť.

Príklad na odpisovanie a úpravu základu dane pri luxusných automobiloch

Podnikateľ v roku 2025 kúpil dve vozidlá na svoje podnikanie, jedno osobný automobil som spaľovacím motorom, druhé elektromobil, obidva so vstupnou cenou 50 000€ . V príklade vychádzame z predpokladu zaradenia v januári, čiže sa vozidlo odpisovalo celý rok. Vykázaný základ dane pre príklad predstavoval sumu 6 000 €

Ako by sa upravoval základ dane pri osobnom automobile a pri elektromobile, pri základe dane 6 000 € prinášame v nasledujúcich tabuľkách.

Pri osobnom automobile:

| Obstarávacia cena limitovaná | Ročný odpis auta | Odpis z limitovanej vstupnej ceny | Vykázaný základ dane | Úprava základu dane pri osobnom automobile |

|---|---|---|---|---|

| 50 000 € | 12 500 € | 48 000/4 = 12 000 € | 6 000 € | 12 500 – 12 000 = 500 (ZD sa zvýši) |

Pri elektromobiloch:

| Obstarávacia cena | Ročný odpis auta | Odpis z limitovanej vstupnej ceny | Vykázaný základ dane | Úprava základu dane pri osobnom automobile |

|---|---|---|---|---|

| 50 000 € | 25 000 € | 48 000/2 = 24 000 € | 6 000 € | 25 000 – 24 000 = 1 000 € (ZD sa zvýši ) |