Odklad daňového priznania je (okrem iného) legálnym nástrojom daňovo-odvodovej optimalizácie. Pozrite sa, ako si odkladali podanie daňového priznania zamestnanci, živnostníci, firmy či iní daňovníci v rokoch 2014 až 2016.

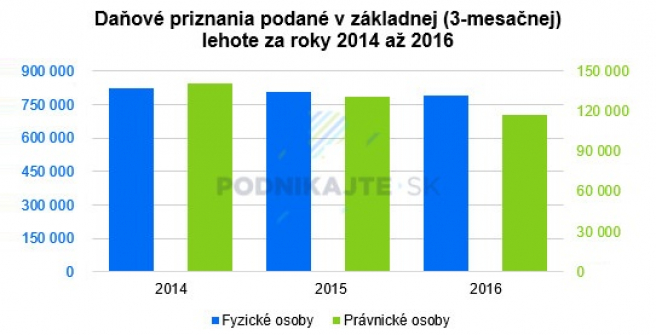

Zamestnanci, živnostníci, firmy a iní daňovníci si môžu predĺžiť lehotu na podanie daňového priznania. Základná lehota na podanie daňového priznania sú 3 mesiace po skončení zdaňovacieho obdobia. Zdaňovacím obdobím všetkých fyzických osôb je kalendárny rok. Firmy môžu mať zdaňovacie obdobie kalendárny rok, hospodársky rok alebo iné zdaňovacie obdobia, napríklad z dôvodu likvidácie, konkurzu alebo zmeny zdaňovacieho obdobia. Ako ukazuje nasledujúci graf, počet daňových priznaní podaných v základnej trojmesačnej lehote medziročne klesá.

Daňové priznanie podávajú v základnej lehote najmä tí daňovníci, ktorí očakávajú vrátenie daňového preplatku. Daňový úrad im tak preplatok vráti skôr, ako keď podajú odklad. Zároveň odklad daňového priznania nezvyknú využívať napr. živnostníci, ktorým sa majú znížiť mesačné odvody na sociálne poistenie alebo im táto povinnosť má zaniknúť.

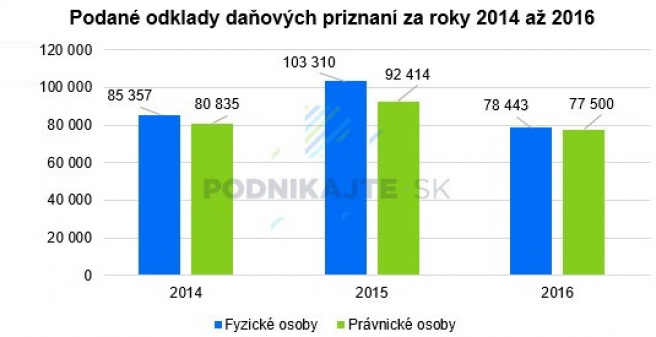

Za roky 2014 až 2016 si najviac daňovníkov predĺžilo lehotu na podanie daňového priznania za rok 2015. Predĺženie lehoty na podanie daňového priznania má niekoľko dôsledkov a používa sa napr. na odloženie platby dane, skrátenie obdobia platenia preddavkov na daň alebo odloženie či skrátenie obdobia platenia odvodov na sociálne poistenie. Viac tipov k daňovo-odvodovej optimalizácii nájdete v článku 7 tipov pre optimalizáciu daňovej a odvodovej povinnosti na rok 2017 alebo Odklad daňového priznania - vplyv na odvody a preddavky

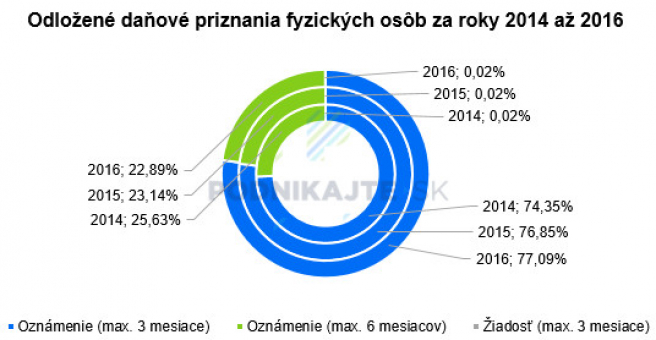

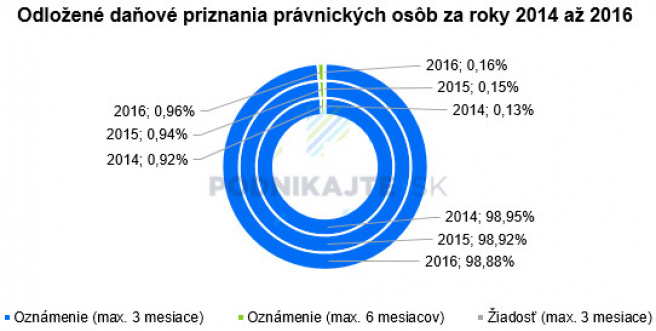

Lehotu na podanie daňového priznania je možné predĺžiť najviac o 6 celých kalendárnych mesiacov. Až o pol roka si môžu odložiť podanie daňového priznania a platenie dane tí daňovníci (fyzické osoby a právnické osoby), ktorí mali príjmy aj zo zdrojov v zahraničí (napr. práca v zahraničí, prenájom nehnuteľnosti umiestnenej v zahraničí). V rámci fyzických osôb tvoria títo daňovníci približne jednu štvrtinu z tých, ktorí využívajú možnosť tzv. odkladu daňového priznania. Za roky 2014, 2015 a 2016 je možné identifikovať medziročný pokles, ktorý môže byť spôsobený rôznymi dôvodmi. Z právnických osôb je to necelé 1 % daňovníkov (napr. firiem), ktorí si lehotu na podanie daňového priznania predĺžili najviac o 6 celých kalendárnych mesiacov.

Približne tri-štvrtiny fyzických osôb si predĺži lehotu na podanie daňového priznania najviac o 3 celé kalendárne mesiace (t. j. najdlhšie do konca júna daného kalendárneho roka). Do tejto skupiny patria predovšetkým fyzické osoby, ktoré pracujú alebo podnikajú v SR. Môžu tu však patriť aj fyzické osoby, ktoré mali príjmy zo zdrojov v zahraničí, ale lehotu na podanie daňového priznania si predĺžili nie o 6, ale len najviac o 3 celé kalendárne mesiace. Takmer všetky právnické osoby (napr. firmy), ktoré si predĺžili lehotu na podanie daňového priznania, si ju predĺžili o najviac 3 celé kalendárne mesiace.

Zanedbateľný počet daňovníkov (v priemere 17 fyzických osôb a 121 právnických osôb) si predĺžilo podanie daňového priznania najviac o 3 celé kalendárne mesiace na základe podania žiadosti.

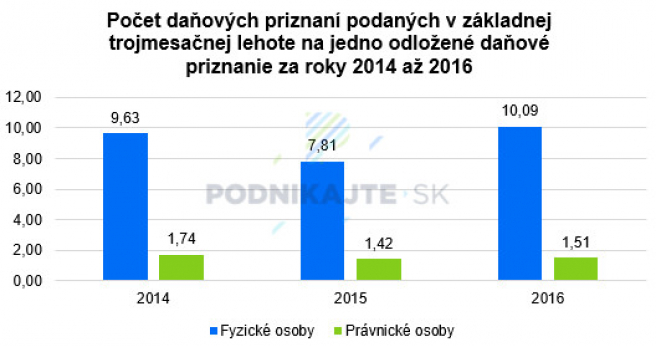

Právnické osoby si odkladajú podanie daňového priznania viac ako fyzické osoby. Kým na jedno odložené daňové priznanie fyzickej osoby pripadá v priemere za roky 2014 až 2016 približne 10 daňových priznaní podaných v základnej 3-mesačnej lehote, u právnických osôb sú to 2 daňové priznania. Presnejšie pomery za roky 2014, 2015 a 2016 sa nachádzajú v poslednom grafe.

Zdroj štatistických údajov je Finančné riaditeľstvo SR. Štatistické údaje boli spracované k 19.04.2017.