Po tom, čo ste prostredníctvom finančnej analýzy zhodnotili svoju východiskovú finančnú situáciu, prichádza na rad stanovenie budúcich finančných cieľov, pri ktorých beriete do úvahy nielen svoju vnútornú východiskovú situáciu a ekonomický efekt plánovaných opatrení na jej zlepšenie, ale predovšetkým vonkajšie faktory ako je vývoj dopytu, trhových cien, trhového podielu s ohľadom na konkurenciu a podobne. Finančné ciele sú základom výstavby čiastkových plánov, z ktorých sa skladá celkový finančný plán.

Podnikateľský plán by mal obsahovať ciele v oblasti:

- objemu investícií - tie sú bližšie špecifikované v investičnom a odpisovom pláne,

- obratu a marže – správny odhad objemu tržieb v pláne predaja je kľúčovým faktorom úspešného plánovania a jednou z najzložitejších úloh v plánovaní. Pri projektovaní celkového objemu tržieb postupujeme tak, že celkové tržby sa snažíme odhadnúť pomocou logických základných jednotiek, ktoré majú podobu východiskových predpokladov.

Ak napríklad plánujeme tržby za lyžiarsky vlek, našimi východiskovými predpokladmi plánu tržieb bude priemerná dĺžka lyžiarskej sezóny v dňoch, priemerný denný počet lyžiarov a priemerná cena skipasu bez DPH. Odhadované tržby sú teda limitované východiskovými predpokladmi ako počet dní, záujem lyžiarov, ktorí navštívia stredisko a tiež prepravnou kapacitou vlekov. - V podnikoch s obchodnou činnosťou, ktoré predávajú stovky tovarov, je rovnako dôležité správne odhadnúť skladbu predaja, od ktorej závisí priemerná výška obchodnej marže v percentách. Obchodná marža predstavuje sumu, o ktorú sa pri predaji zvyšuje nákupná cena tovaru. Obchodná marža v percentuálnom vyjadrení sa počíta z predajnej ceny tovarov.

- nákladov – cieľové hodnoty nákladov sú konkretizované najmä v pláne potreby zamestnancov a pláne osobných nákladov, marketingovom pláne, pláne ostatných prevádzkových nákladov, finančné náklady sú konkretizované napríklad v pláne financovania investičných potrieb a podobne. Jednotlivé funkčné plány v oblasti nákladov sa líšia podľa druhu podnikania.

- zisku – ciele v oblasti zisku v sebe agregujú výsledky všetkých parciálnych plánov a sú vrcholovým cieľom. V praxi to znamená, že za účelom dosahovania požadovanej hodnoty zisku často dochádza k zmenám v plánovaných nákladoch, investíciách a podobne.

- riadenia prevádzkového kapitálu – ciele v oblasti riadenia prevádzkového kapitálu (stanovujeme dobu obratu zásob, dobu inkasa krátkodobých pohľadávok a dobu splatnosti krátkodobých záväzkov) majú význam najmä pri riadení peňažných tokov a zostavovaní plánovanej súvahy.

Ak má napríklad podnik ročný obrat 120 000 eur a priemernú dobu obratu zásob 30 dní (t.j. 120 000 eur *30 dní /360 dní v roku = priemerná hladina zásob vo výške 10 000 eur), tak plánovaná hladina zásob pri nezmenenej dobe obratu zásob a plánovanom zvýšení obratu na 180 000 eur bude predstavovať 15 000 eur.

Popri finančných cieľoch je pri dlhodobom plánovaní potrebné zamyslieť sa aj nad makroekonomickými východiskovými predpokladmi, ako je predpokladaný nárast cenovej hladiny, predpokladaný vývoj nákupných cien surovín a podobne.

Na záver odporúčaný postup zostavovania finančného plánu:

Zostavovanie finančného plánu si vyžaduje pomerne veľkú dávku zručnosti. Ak budete postupovať v odporúčaných krokoch, nemalo by sa vám stať, že sa pri plánovaní "zacyklíte" a nedotiahnete svoju snahu do úspešného konca. Jednotlivé zložky plánu totiž spolu súvisia a každá chyba sa prejaví tým, že plánované výkazy medzi sebou nebudú sedieť.

- Analýza finančného zdravia podniku

- Definovanie finančných cieľov a východiskových predpokladov

- Zostavenie plánovaného výkazu ziskov a strát za pomoci parciálnych plánov

- Investičný a odpisový plán

- Plán financovania investičných potrieb

- Plán tržieb

- Plán nákladov (agreguje v sebe niektoré funkčné plány ako napr. marketingový plán, ale aj plán potreby zamestnancov a naň nadväzujúci plán osobných nákladov podniku)

- Zostavenie plánovanej súvahy

- Zostavenie plánu peňažných tokov

Prečo plánované výkazy medzi sebou musia "sedieť"?

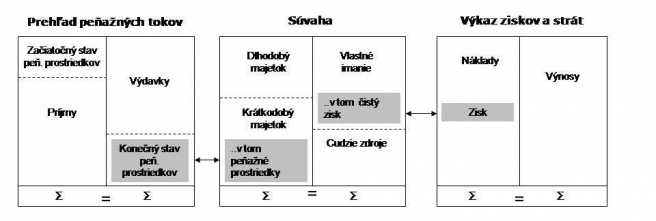

Finančné výkazy neexistujú nezávisle od seba, naopak sú prepojené a vytvárajú logický systém. Ak urobíte chybu v jednom, pravdepodobne vám nebudú sedieť ani ďalšie. Ako vidíme na obrázku, prehľad peňažných tokov vysvetľuje zmenu peňažných prostriedkov v podniku a výkaz ziskov a strát objasňuje tvorbu zisku v podniku. Hovoríme, že údaje v prehľade peňažných tokov a výkaze ziskov a strát sú tokové (sú vždy kumulované za určité obdobie) a údaje v súvahe stavové (zachytávajú zostatok vždy k určitému obdobiu).

Zdroj:NARMSP

Dobrá rada: Pre začiatočníkov v podnikových financiách odporúčame videoprezentácie Podnikateľský plán a financovanie podnikania (videoprezentácie)