V čom spočívajú špecifiká private equity investorov a pre ktoré firmy je tento typ investora vhodný.

Investorom pri private equity investícii je obyčajne investičný fond alebo investičná spoločnosť. Výmenou za svoju investíciu do základného imania spoločnosti sa stáva spoluvlastníkom, pričom v závislosti od svojej stratégie získa väčšinový alebo menšinový podiel. Ak je investorom fond, tak jeho podnikanie je charakteristické tým, že má kapitál vo viacerých spoločnostiach a zarába tak, že svoj podiel v podniku zhodnotí a po niekoľkých rokoch partnerstva ho predá za vyššiu cenu, ako ho kúpil. Známym private equity investorom v strednej a východnej Európe je napríklad spoločnosť Enterprise Investors.

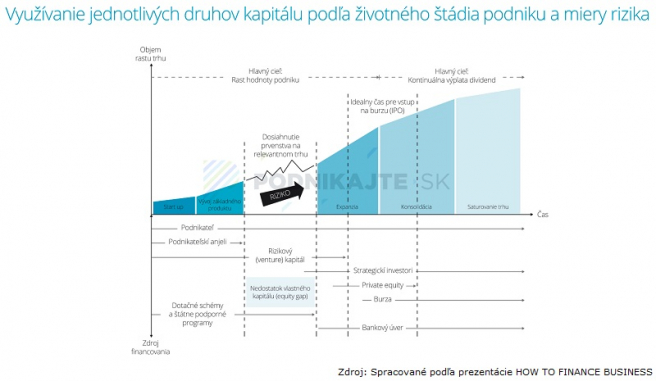

Private equity spoločnosti investujú zvyčajne už do rozbehnutých firiem, ktoré majú potenciál na ďalší rozvoj a nie do startupov. Invest Europe za private equity považuje investície do spoločností, s akciami ktorých sa neobchoduje na burze. Ide skôr o strednodobé až dlhodobé investície. Sú charakteristické tým, že nový spoluvlastník sa aktívne zapája do vedenia podniku, resp. ovplyvňuje jeho stratégiu a smerovanie. Ide o investície, ktoré do firiem prinášajú lepší manažment a pomáhajú im vstupovať na nové trhy. Private equity spoločnosti majú obrovské skúsenosti s rastúcimi podnikmi a dokážu posunúť celú firmu na úroveň, na ktorú by si zakladatelia možno ani netrúfli.

Formy private equity investícií

Private equity investície môžu mať rôznu formu. Nemusí ísť iba o investíciu do podniku, podporujúcu jeho ďalšiu expanziu. Investor môže podnik kúpiť aj s cieľom reštrukturalizácie alebo dokonca aj odvrátenia od bankrotu. Ďalším dôležitým znakom je výška investície. Private equity investori investujú do spoločností niekoľkonásobne vyššie sumy v porovnaní s venture investormi.

Private equity investície, ktorými sa financujú už rozbehnuté podniky, sa obyčajne vyskytujú v nasledovných formách:

- Rozvojový, resp. rastový (growth) kapitál – ide o typické private equity financovanie, ku ktorému prichádza, keď už podnik funguje na trhu niekoľko rokov. Chce rásť a expandovať na zahraničné trhy, no na to potrebuje dodatočný kapitál. Ak nechce žiadať o peniaze banku, príde na rad investor. Ten zvyčajne kupuje menšinový podiel, no aj tak zasahuje do života vo firme, pretože jeho cieľom je investíciu čo najviac zhodnotiť, a tak nechce nechať všetko v rukách pôvodných vlastníkov. Po uplynutí istého obdobia (ktoré zvyčajne trvá zopár rokov) investor z podniku odchádza a nastáva tzv. exit. Svoj podiel odpredá pôvodným vlastníkom späť, môže ho však predať aj inému investorovi alebo, ak je to možné, svoj podiel vo forme akcií predá na burze. Na Slovensku tento typ kapitálu získala napr. spoločnosť NAY, ktorá sa zaoberá predajom elektroniky. Po 8 rokoch si podiel od investora Enterprise Investors odkúpili zakladatelia späť.

- Manažérske odkúpenia (buy-out) – ide o investovanie kapitálu do existujúcich spoločností s cieľom dosiahnuť rast ich hodnoty. Spolupracujúci manažéri majú predkupné právo na nadobudnutie podielov v takýchto spoločnostiach, pričom pri forme buy-out prichádza k odkúpeniu podielu manažmentom, ktorý už v danom podniku pôsobil a pri spôsobe „management buy-in” do spoločnosti vstupuje nový manažment z vonkajšieho prostredia. Investície sa realizujú formou odkúpenia spoločnosti ako celku alebo jej časti.

- Mezanínový kapitál – ide o spojenie vlastného a cudzieho kapitálu. Investor poskytne podniku kapitál, za ktorý mu podnik síce platí úroky ako banke za úver, ale vykazuje požičaný kapitál vo vlastnom imaní. Ide o zaujímavú formu kapitálu, ktorá podniku nezvyšuje zadlženosť.

- Reštrukturalizácia – private equity investície prichádzajú často aj do podnikov, ktoré nie sú v dobrej finančnej kondícii. Vtedy si vyžadujú rýchle a zásadné rozhodovanie. Ideálnym riešením je ozdravenie podniku aj za cenu dočasných radikálnych opatrení. Nevyhnutným predpokladom účasti nových investorov sú významné konkurenčné výhody cieľových spoločností, ktoré sú základom pre naštartovanie pozitívnych zmien.

Ďalšie informácie o podnikaní slovenských firiem s investormi nájdete v našej publikácii 39 rád ako budovať svetovú firmu s investorom na Slovensku.