Fyzické osoby môžu za rok 2016 poukázať 2 % zo zaplatenej dane. V prípade, že v roku 2016 vykonávali dobrovoľnícku činnosť minimálne 40 hodín, môžu fyzické osoby asignovať 3 % zo zaplatenej dane. Viac o tom, ako môže fyzická osoba poukázať 2%, resp. 3 % zo zaplatenej dane a aké podmienky musí spĺňať sa dozviete v nasledujúcom článku.

Podiel zaplatenej dane môže prijímateľovi poukázať:

- fyzická osoba,

- právnická osoba.

Právnická osoba môže za rok 2016 poukázať len 1 % zo zaplatenej dane, ak najneskôr do lehoty na podanie daňového priznania k dani z príjmov neposkytne finančný dar minimálne vo výške 0,5 % zo zaplatenej dane. V prípade, že finančný dar minimálne vo výške 0,5 % zo zaplatenej dane poskytne v stanovenej lehote, môže poukázať prijímateľovi 2 % zo zaplatenej dane.

Viac o tom, ako môže právnická osoba poukázať podiel zaplatenej dane sa dozviete v článku Daňové asignácie právnických osôb v roku 2017 za rok 2016 (tzv. 2 % z daní).

Fyzická osoba môže poukázať podiel zaplatenej dane len právnickej osobe, ktorou je občianske združenie, nadácia, neinvestičný fond, nezisková organizácia poskytujúca verejnoprospešné služby, účelové zriadenie cirkvi a náboženskej spoločnosti, organizácia s medzinárodným prvkom, Slovenský Červený kríž, subjekty výskumu a vývoja alebo Fond rozvoja odborného vzdelávania a prípravy.

Podiel zaplatenej dane za rok 2016 je možné poukázať len právnickej osobe, ktorá je k 31.12.2016 vedená ako prijímateľ podielu zaplatenej dane (prijímateľ 2 %) v centrálnom registri prijímateľov vedenom Notárskou komorou Slovenskej republiky. Zoznam prijímateľov podielu zaplatenej dane je možné nájsť na stránke www.notar.sk v sekcii Notárske centrálne registre.

Fyzická osoba môže poukázať 2 % resp. 3 % zo zaplatenej dane prostredníctvom vyhlásenia o poukázaní podielu zaplatenej dane z príjmov fyzickej osoby:

- ktoré je súčasťou daňového priznania, ak daňovník podáva daňové priznanie za zdaňovacie obdobie 2016,

- ktorým je samostatné tlačivo, ak daňovníkovi vykonal zamestnávateľ ročné zúčtovanie preddavkov na daň z príjmov zo závislej činnosti za zdaňovacie obdobie 2016.

Daňové asignácie fyzických osôb v roku 2017 za rok 2016, ktoré podávajú daňové priznanie

Fyzická osoba, ktorá podáva daňové priznanie, môže poukázať 2 % alebo 3 % zo zaplatenej dane. Podiel vo výške 3 % zo zaplatenej dane môže poukázať fyzická osoba, ktorá vykonávala dobrovoľnícku činnosť minimálne 40 hodín počas zdaňovacieho obdobia, za ktoré sa daňové priznanie podáva. Viac o tom, aké podmienky musí splniť fyzická osoba, ak chce poukázať 3 % zo zaplatenej dane, sa dozviete v článku Ako môžu dobrovoľníci poukázať 3 % z dane.

Vyhlásenie o poukázaní podielu zaplatenej dane z príjmov fyzickej osoby je súčasťou daňového priznania k dani z príjmov fyzickej osoby. Z toho dôvodu sa vyhlásenie o poukázaní podielu zaplatenej dane z príjmov fyzickej osoby podáva do lehoty na podanie daňového priznania. Fyzická osoba podáva daňové priznanie za rok 2016 a zároveň aj vyhlásenie o poukázaní podielu zaplatenej dane:

- do 31.3.2017, ak nemá predĺženú lehotu na podanie daňového priznania (odklad daňového priznania),

- najneskôr do 30.6.2017, ak má odklad daňového priznania a zároveň nemá príjmy zo zdrojov v zahraničí,

- najneskôr do 2.10.2017, ak má odklad daňového priznania a zároveň má príjmy zo zdrojov v zahraničí (napr. príjem zo zamestnania vykonávaného v zahraničí).

Poskytnúť môže 2 % alebo 3 % zo zaplatenej dane, ak je podiel zaplatenej dane minimálne vo výške 3 eur. Na rozdiel od právnických osôb, môže fyzická osoba poskytnúť podiel zaplatenej dane za rok 2016 len jednému prijímateľovi.

Ako poukázať podiel zaplatenej dane v daňovom priznaní k dani z príjmov fyzickej osoby

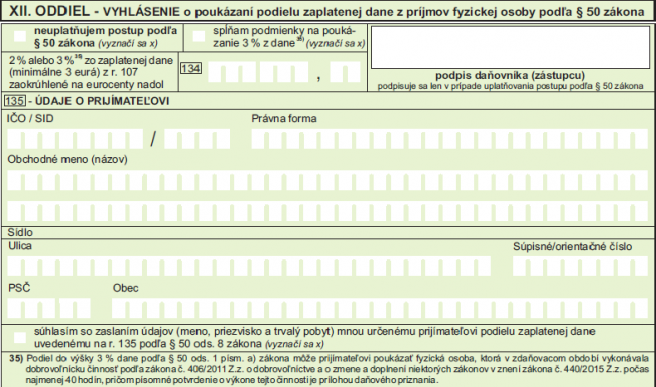

V prípade, že daňovník podáva daňové priznanie k dani z príjmov fyzickej osoby Typ A, uvádza údaje o poukázaní podielu zaplatenej dane (2 % alebo 3 %) v VIII. ODDIEL-e daňového priznania. Daňovník, ktorý podáva daňové priznanie k dani z príjmov fyzickej osoby Typ B (napr. živnostník, finančný sprostredkovateľ a pod.), uvádza údaje o poukázaní podielu zaplatenej dane v XII. ODDIEL-e. V daňovom priznaní Typ A aj v daňovom priznaní Typ B je totožné vyhlásenie o poukázaní podielu zaplatenej dane. Jediný rozdiel medzi vyhlásením o poukázaní podielu zaplatenej dane v daňovom priznaní Typ A a vyhlásením v daňovom priznaní Typ B sú čísla riadkov daňového priznania, na ktoré vyhlásenie odkazuje.

Daňovník, ktorého podiel zaplatenej dane za rok 2016 bol v sume nižšej ako 3 eur, alebo ktorý nechcel za rok 2016 nikomu poukázať podiel zaplatenej dane, zaškrtne políčko “neuplatňujem postup podľa § 50 zákona”. V tom prípade sa daňovník, resp. zástupca nepodpisuje vo vyhlásení a nevypĺňa žiadne ďalšie údaje vo vyhlásení o poukázaní podielu zaplatenej dane.

Daňovník spĺňajúci podmienky na poukázanie 3 % zo zaplatenej dane zaškrtne políčko “spĺňam podmienky na poukázanie 3 % z dane”. V daňovom priznaní Typ B uvedie na riadku 134 (v daňovom priznaní Typ A je to riadok 75) sumu podielu zaplatenej dane, ktorú chce poukázať určenému prijímateľovi. Podiel 2 % alebo 3 % sa vypočíta z dane zníženej o daňový bonus. Podiel zaplatenej dane na poukázanie sa nepočíta z dane na úhradu, ktorá je znížená o zaplatené, resp. zrazené preddavky na daň platené počas roka. Podiel (2 % alebo 3%) sa počíta z dane ešte pred znížením o zaplatené, resp. zrazené preddavky na daň. V daňovom priznaní Typ B sa 2 % (3 %) podiel počíta z dane uvedenej na riadku 107, v daňovom priznaní Typ A sa podiel počíta z dane uvedenej na riadku 58.

Poznámka: Vypočítaný podiel zaplatenej dane na poukázanie prijímateľovi sa zaokrúhľuje na eurocenty nadol.

Daňovník (daňový zástupca), ktorý chce poukázať podiel zaplatenej dane ním určenému prijímateľovi sa musí podpísať vedľa sumy podielu zaplatenej dane.

Vo vyhlásení uvedie daňovník - fyzická osoba identifikačné údaje prijímateľa:

- IČO/SID,

- právnu formu prijímateľa,

- obchodné meno,

- adresu sídla prijímateľa.

Odporúčanie: Odporúčame skontrolovať vypísané údaje o prijímateľovi 2 % resp. 3 % v zozname prijímateľov podielu zaplatenej dane na stránke www.notar.sk v sekcii Notárske centrálne registre.

V prípade, že daňovník - fyzická osoba chce, aby prijímateľ obdržal aj údaje o ňom, zaškrtne políčko “súhlasím so zaslaním údajov mnou určenému prijímateľovi podielu zaplatenej dane”.

Daňový úrad poukáže podiel zaplatenej dane prijímateľovi uvedenom v daňovom priznaní vo vyhlásení len v prípade, ak daňovník - fyzická osoba nemá do lehoty na podanie daňového priznania daňový nedoplatok a daň za zdaňovacie obdobie 2016 zaplatil do lehoty na podanie daňového priznania. Daňovník - fyzická osoba podávajúca daňové priznanie k dani z príjmov nemusí zaplatiť daň na úhradu, ktorá je maximálne 5 eur. Znamená to, že ak daňovníkovi vznikne v daňovom priznaní za rok 2016 daň na úhradu maximálne 5 eur, túto sumu nemusí daňovník zaplatiť. Daňovník nesmie mať povolený odklad platenia dane ani povolené platenie dane v splátkach, aby daňový úrad poukázal podiel zaplatenej dane prijímateľovi.

Príklad na poukázanie podielu zaplatenej dane pri podávaní daňového priznania k dani z príjmov fyzickej osoby Typ A

Michal Serentov bol počas celého roka 2016 zamestnaný v Bratislave. Deti nemá žiadne. Jeho hrubá mzda v práci v Bratislave bola 1 400 eur mesačne. Zamestnávateľ mu mesačne zrážal preddavky na daň v sume 170,13 eur. Michal Serentov nestihol požiadať zamestnávateľa o ročné zúčtovanie za rok 2016, takže podáva daňové priznanie k dani z príjmov fyzickej osoby Typ A. Vypočítaná daň na riadku 58 daňového priznania je v sume 2 041,63 eur. Keďže počas roka 2016 mu zamestnávateľ zrážal preddavky na daň v celkovej sume 2 041,56 eur, jeho daň na úhradu je 0,07 eur. Daň na úhradu, ktorá je maximálne 5 eur sa neplatí, takže 0,07 eur nemusí Michal zaplatiť. Michal Serentov nevykonával počas roka 2016 žiadnu dobrovoľnícku činnosť. Môže poukázať prijímateľov 2 % z dane vypočítanej na riadku 58, teda 2 % zo sumy 2 041,63 eur. Za rok 2016 môže Michal poukázať prijímateľovi sumu 40,83 eur.

Daňové asignácie fyzických osôb v roku 2017 za rok 2016, ktorým zamestnávateľ vykonal ročné zúčtovanie preddavkov na daň z príjmov zo závislej činnosti

Fyzické osoby, ktorým zamestnávateľ vykonal za rok 2016 ročné zúčtovanie preddavkov na daň z príjmov zo závislej činnosti, môžu poukázať podiel zaplatenej dane prostredníctvom samostatného tlačiva vydaného Ministerstvom financií Slovenskej republiky s názvom Vyhlásenie o poukázaní podielu zaplatenej dane z príjmov fyzickej osoby podľa § 50 zákona č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov, ktorej bolo za zdaňovacie obdobie vykonané ročné zúčtovanie preddavkov na daň z príjmov zo závislej činnosti.

Vyhlásenie o poukázaní podielu zaplatenej dane podáva daňovník - fyzická osoba do konca apríla nasledujúceho roku po skončení zdaňovacieho obdobia. Za rok 2016 podáva fyzická osoba vyhlásenie do 2.5.2017, keďže 30.4.2017 pripadá na nedeľu a 1.5.2017 je sviatok.