Ako postupuje pri vyplňovaní daňového priznania daňovník, ktorý uplatňuje za rok 2016 paušálne výdavky.

V daňovom priznaní za rok 2016 môže uplatniť paušálne výdavky len daňovník (napr. živnostník), ktorý celý kalendárny rok 2016 nebol platiteľom DPH, prípadne bol platiteľom DPH len časť kalendárneho roka 2016.

Paušálne výdavky v daňovom priznaní za rok 2016 v skratke

Daňovník, ktorý v daňovom priznaní za rok 2016 uplatňuje paušálne výdavky, bude daňovému úradu podávať daňové priznanie typ B. Výška paušálnych výdavkov je 40 % z úhrnu príjmov:

- z podnikania a z inej samostatnej zárobkovej činnosti a

- z použitia diela a použitia umeleckého výkonu.

Výška paušálnych výdavkov je obmedzená, a to sumou 5 040 eur ročne. Ak daňovník začal alebo skončil podnikanie, inú samostatnú zárobkovú činnosť alebo poberanie príjmov z použitia diela a použitia umeleckého výkonu v roku 2016, paušálne výdavky si môže uplatniť len za mesiace, v ktorých podnikal, vykonával inú samostatnú zárobkovú činnosť alebo poberal príjmy z použitia diela a použitia umeleckého výkonu, a to vo výške 420 eur za každý kalendárny mesiac.

Príklad: Michal je živnostníkom od roku 2013 a podnikal celý kalendárny rok 2016. Nie je platiteľom DPH. Na účely DPH má na daňovom úrade registráciu podľa § 7a zákona č. 222/2004 Z. z. o dani z pridanej hodnoty v znení neskorších predpisov (ďalej len „zákon o DPH“). Avšak táto registrácia nemá vplyv na uplatňovanie paušálnych výdavkov v daňovom priznaní za rok 2016. Na Michala sa vzťahuje ročný limit paušálnych výdavkov vo výške 5 040 eur.

Príklad: Juraj začal vykonávať finančné sprostredkovanie v novembri 2016. Nie je platiteľom DPH. V daňovom priznaní za rok 2016 môže uplatniť paušálne výdavky, pričom sa na neho vzťahuje limit 840 eur (2 mesiace po 420 eur).

Pokiaľ ide o daňovú stratu, aj daňovník, ktorý v daňovom priznaní za rok 2016 uplatní paušálne výdavky môže súčasne uplatniť daňovú stratu.

Ako vyplniť daňové priznanie pri uplatnení paušálnych výdavkov za rok 2019 sa dočítate v článku Daňové priznanie a paušálne výdavky za rok 2019

Vyplňovanie daňového priznania a paušálne výdavky za rok 2016

Daňovník, ktorý uplatňuje paušálne výdavky vyplňuje v daňovom priznaní typ B tabuľku č. 1 (strana 3 daňového priznania). Keď daňovník uplatňuje paušálne výdavky pri jednotlivých druhoch príjmov v stĺpci 2 sa suma výdavkov neuvádza.

Suma paušálnych výdavkov sa uvedie až na riadku 10, resp. 13 tabuľky č. 1, pričom na riadku 10 sa uvedie úhrn paušálnych výdavkov a zaplateného poistného a príspevkov.

Pod tabuľkou č. 1 sa vyznačí „x“ skutočnosť, že daňovník uplatňuje v daňovom priznaní paušálne výdavky. Ak daňovník v priebehu kalendárneho roka 2016 začal alebo skončil podnikanie alebo inú samostatnú zárobkovú činnosť poberanie príjmov z použitia diela a použitia umeleckého výkonu uvedie aj počet mesiacov.

Daňovník súčasne vyplní aj tabuľku č. 1b, ktorá sa nachádza na strane 4 daňového priznania typ B. V tabuľke sa podľa predtlače uvedie:

- stav zásob k 1.1.2016 a k 31.12.2016 (v eurách),

- stav pohľadávok k 1.1.2016 a k 31.12.2016 (v eurách).

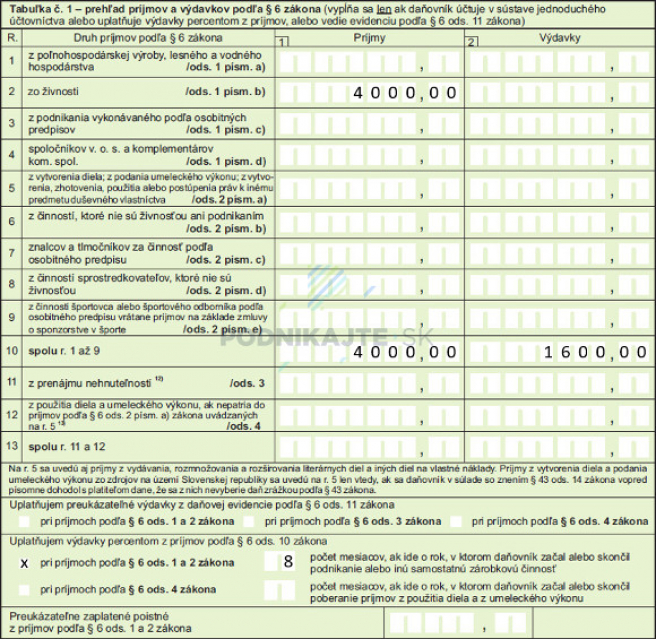

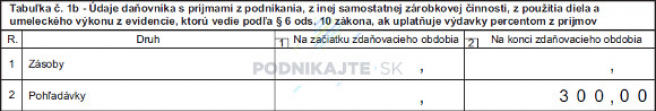

Príklad 1: Denisa začala podnikať ako živnostníčka od 1.5.2016. Je ešte študentka, preto v priebehu roka 2016 neplatila preddavky na zdravotné poistenie. Na bankový účet jej odberatelia zaplatili faktúry vo výške 4 000 eur. V roku 2016 vystavila faktúru vo výške 300 eur, ktorú jej odberateľ zaplatil až v januári 2017. Na obrázkoch nižšie je znázornené vyplnenie tabuľky č. 1 a tabuľky č. 1b v daňovom priznaní za rok 2016 typ B.

V tabuľke č. 1, riadku č. 2 a stĺpci č. 1 sa uvedú príjmy 4 000 eur. V stĺpci č. 2 sa neuvedú žiadne výdavky. Paušálne výdavky za rok 2016 sa uvedú až v súčtovom riadku č. 10. V daňovom priznaní sa vyznačí, že pri príjmoch zo živnosti [príjmy podľa § 6 ods. 1 písm. b) zákona č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov (ďalej len „zákon o dani z príjmov“)] sa uplatňujú paušálne výdavky a súčasne sa uvedie, že v roku 2016 daňovníčka podnikala 8 kalendárnych mesiacov. Keďže v roku 2016 nezaplatila žiadne poistné v súvislosti s vykonávaním živnosti, tento riadok zostane v daňovom priznaní prázdny.

Následne sa vyplní tabuľka č. 1b, v ktorej sa uvedie faktúra vystavená v roku 2016 zaplatená v januári 2017. Údaje do tabuľky č. 1b sa získavajú z evidencie o pohľadávkach, ktorú musí viesť aj daňovník uplatňujúci paušálne výdavky.

Na vyplňovanie ostatných častí daňového priznania nemá skutočnosť, že daňovník uplatňuje paušálne výdavky vplyv. Evidencie o príjmoch, pohľadávkach a zásobách daňovník neprikladá k daňovému úradu. Musia sa však archivovať do konca lehoty, uplynutím ktorej zanikne právo vyrubiť daň.

Povinnou prílohou daňového priznania je príloha č. 2, ktorá obsahuje podrobnejšie údaje sumách poistného a príspevkov na zdravotné poistenie a sociálne poistenie, ktoré platí daňovník s príjmami z podnikania (napr. živnostník) a z inej samostatnej zárobkovej činnosti (napr. finančný poradca/sprostredkovateľ). Príloha č. 2 k daňovému priznaniu sa týka aj daňovníka, ktorý v daňovom priznaní za rok 2016 uplatní paušálne výdavky. Príloha sa vyplňuje na účely sociálneho poistenia (na účel výpočtu poistného, ak fyzickej osobe vznikne povinnosť platiť poistné) a zdravotného poistenia (na účel výpočtu preddavkov a poistného).

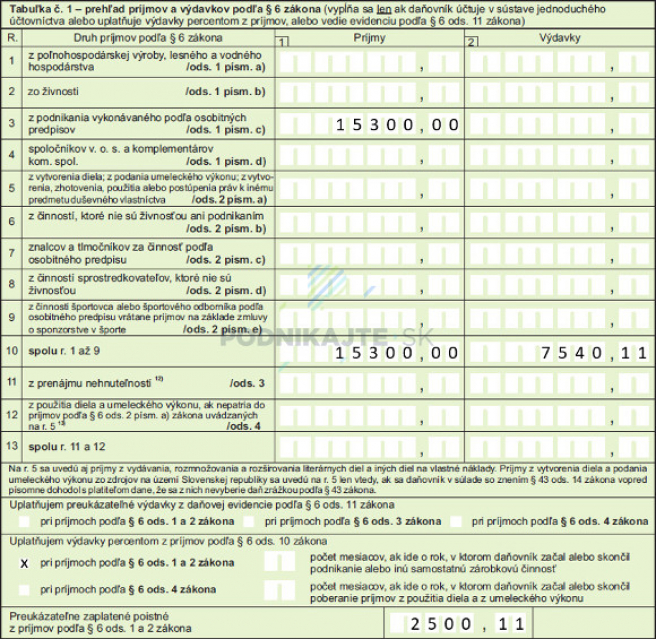

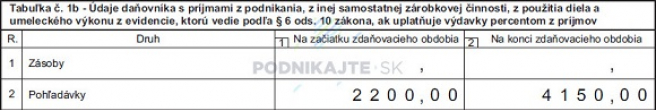

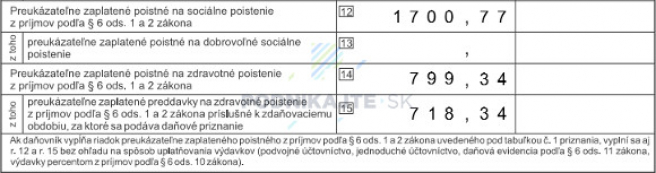

Príklad 2: Petra je advokátka – dosahuje príjmy podľa § 6 ods. 1 písm. c) zákona o dani z príjmov. S výkonom advokácie jej nevznikajú vysoké skutočné výdavky, rozhodne sa v daňovom priznaní za rok 2016 uplatniť paušálne výdavky. V roku 2016 podnikala celý rok. Jej príjmy za rok 2016 sú vo výške 15 300 eur. Eviduje pohľadávky k 1.1.2016 vo výške 2 200 eur a k 31.12.2016 vo výške 4 150 eur. V roku 2016 zaplatila preddavky na zdravotné poistenie 718,34 eura, poistné na sociálne poistenie 1 700,77 a nedoplatok poistného na zdravotné poistenie z ročného zúčtovania za rok 2015 vo výške 81 eur.

V tabuľke č. 1, riadku č. 3 a stĺpci č. 1 sa uvedú príjmy vo výške 15 300 eur. V druhom stĺpci (stĺpci výdavkov) sa neuvádzajú žiadne výdavky, ani preukázateľne zaplatené výdavky na zdravotné a sociálne poistenie. Preukázateľne zaplatené výdavky na zdravotné a sociálne poistenie v roku 2016 sa uvedú pod tabuľkou č. 1 vo výške 2 500,11 eura (718,34 + 1 700,77 + 81,00).

Na riadku 10 sa uvedie súčet príjmov podľa § 6 ods. 1 a 2 zákona o dani z príjmov vo výške 15 300 eur. V tomto riadku sa v stĺpci výdavkov uvedie súčet paušálnych výdavkov a zaplateného poistného a príspevkov vo výške 7 540,11 eura.

Na štvrtej strane daňového priznania sa vyplní tabuľka č. 1b, v ktorej sa uvedie stav pohľadávok k 1.1.2016 v sume 2 200 eur a k 31.12.2016 v sume 4 150 eur.

V prílohe č. 2 sa vyplní časť, ktorá slúži na účely sociálneho a zdravotného poistenia. Do celkovej sumy poistného sa zahrňuje aj platba poistného za december 2015 zaplatená v januári 2016.

Kedy podáva fyzická osoba daňové priznanie k dani z príjmov – typ B a ako postupovať pri jeho vypĺňaní v roku 2020 nájdete v článku Ako vyplniť daňové priznanie typu B v roku 2020 (za rok 2019).