Pri realizácii projektu výskumu a vývoja bude možné niektoré daňové výdavky (náklady) zahrnúť do základu dane dvakrát. Novinka má podporiť výskum a vývoj prostredníctvom daňovej úľavy.

Super odpočet výdavkov (nákladov) na výskum a vývoj bude predstavovať daňovú úľavu pre daňovníkov, ktorí budú realizovať projekt výskumu a vývoja. Ak daňovník splní podmienky požadované zákonom č. 595/2003 Z. z. o dani z príjmov v znení účinnom od 1. januára 2015 (ďalej len „novelizovaný zákon o dani z príjmov“), bude môcť zahrnúť do základu dane ešte raz jednu štvrtinu vybraných výdavkov (nákladov) vynaložených na realizáciu projektu výskumu a vývoja.

Projekt výskumu a vývoja

Projektom výskumu a vývoja sa rozumie písomný dokument, v ktorom daňovník vymedzí predmet výskumu a vývoja. Musí byť podpísaný ešte pred začatím jeho realizácie osobou oprávnenou konať za daňovníka (v prípade spoločnosti s ručením obmedzeným je to obvykle konateľ). Pri daňovej kontrole je správca dane alebo Finančné riaditeľstvo SR oprávnené vyzvať daňovníka na predloženie projektu výskumu a vývoja. Lehota na predloženie projektu výskumu a vývoja je osem dní odo dňa doručenia výzvy, teda relatívne krátka a bolo by náročné vypracovať projekt výskumu a vývoja dodatočne.

Požiadavky na obsah projektu výskumu a vývoja možno rozdeliť na:

- vzťahujúce sa na daňovníka,

- vzťahujúce sa na vecnú časť.

Pokiaľ ide o daňovníka, musí projekt výskumu a vývoja obsahovať:

- daňové identifikačné číslo, názov, sídlo u daňovníka, ktorý je právnickou osobou,

- daňové identifikačné číslo, meno, priezvisko, adresa trvalého pobytu, miesto podnikania u daňovníka, ktorý je fyzickou osobou.

Pokiaľ ide o vecnú časť, musí projekt výskumu a vývoja obsahovať:

- dátum začiatku a predpokladaného ukončenia,

- ciele, ktoré sú dosiahnuteľné počas doby jeho realizácie a merateľné po ukončení,

- celkové predpokladané výdavky (náklady) na realizáciu,

- predpokladané výdavky (náklady) v jednotlivých rokoch realizácie.

Kto si bude môcť uplatniť super odpočet výdavkov (nákladov) na výskum a vývoj

Super odpočet výdavkov (nákladov) na výskum a vývoj bude dostupný pre právnické osoby (napr. spoločnosti s ručením obmedzeným, akciové spoločnosti) ako aj pre fyzické osoby, ktoré zisťujú základ dane z podnikania, resp. z inej samostatnej zárobkovej činnosti (§ 6 ods. 1 a 2 zákona o dani z príjmov).

Uplatňovanie super odpočtu výdavkov (nákladov) na výskum a vývoj je založené na základe uplatňovania preukázateľných výdavkov (nákladov) dostupných z riadne vedeného účtovníctva alebo alternatívne riadne vedenej daňovej evidencie.

Aké zmeny prináša superodpočeť nákladov na výskum a vývoj, ako aj jeho výšku od roku 2020 nájdete v článku Superodpočet nákladov na výskum a vývoj v roku 2019 a zmeny od roku 2020.

Charakter, výška a obdobie super odpočtu výdavkov (nákladov) na výskum a vývoj

Základnými požiadavkami na výdavky (náklady) sú:

- úplná alebo čiastočná väzba na výskum a vývoj,

- daňová uznateľnosť,

- samostatná a preukázateľná evidencia.

Výška super odpočtu je stanovená fixne a bude predstavovať 25 % z príslušnej základne , pričom touto základňou môžu byť:

- výdavky (náklady) vynaložené na výskum a vývoj v zdaňovacom období,

- výdavky (náklady) na mzdy a ostatné pracovnoprávne nároky a poistné a príspevky,

- výdavky (náklady) predstavujúce medziročný nárast výdavkov (nákladov) na výskum a vývoj.

Príslušné čiastkové super odpočty podľa jednotlivých bodov sa budú agregovať.

Výdavky (náklady) vynaložené na výskum a vývoj budú súčasťou výsledku hospodárenia, ktorý sa zistí na základe vedeného podvojného účtovníctva, jednoduchého účtovníctva alebo daňovej evidencie. Časové obmedzenie sa na túto kategóriu výdavkov (nákladov) spôsobilých na opätovné čiastočné zahrnutie do základu dane nevzťahuje.

V prípade výdavkov (nákladov) na mzdy a ostatné pracovnoprávne nároky a poistné a príspevky je novelizovaný zákon o dani z príjmov v podmienkach precíznejší. Požiadavky na zamestnanca sú:

- musí mať uzatvorený so zamestnávateľom (daňovníkom) trvalý pracovný pomer,

- musí sa podieľať na realizácii projektu výskumu a vývoja,

- musí byť občanom členského štátu Európskej únie,

- musí byť mladší ako 26 rokov,

- musí mať ukončený príslušný stupeň vzdelania (strednú školu alebo vysokú školu) v dennej forme štúdia pred menej ako dvoma rokmi.

Z časového hľadiska má zamestnávateľ (daňovník) nárok na uplatnenie super odpočtu len v zdaňovacom období, v ktorom so zamestnancom s uvedenými kvalitatívnymi znakmi uzatvoril trvalý pracovný pomer. Ide teda o neopakujúci sa nárok daňovníka.

Poznámka: Zákon o dani z príjmov detailnejšie neuvádza, ku ktorému dátumu má daňovník testovať podmienku veku zamestnanca, resp. podmienku ukončenia štúdia.

Novelizovaný zákon o dani z príjmov odmení vyššou daňovou úľavou daňovníkov, ktorí budú navyšovať výdavky (náklady) na výskum a vývoj. Základ dane si budú môcť znížiť aj o 25 % z kladného rozdielu výdavkov (nákladov) na výskum a vývoj vynaložených v bežnom zdaňovacom období a zahrnovaných do odpočtu a výdavkov (nákladov) na výskum a vývoj vynaložených v bezprostredne predchádzajúcom zdaňovacom období a zahrnovaných do odpočtu.

Odpočet bude možné uplatniť aj z výdavkov (nákladov) na výskum a vývoj, ktoré súvisia s realizáciou projektu výskumu a vývoja len sčasti. V tomto prípade daňovník zahrnie do základu dane odpočet len zo súvisiacich výdavkov (nákladov) na vývoj.

Podmienky uplatniteľnosti super odpočtu výdavkov (nákladov) na výskum a vývoj

Odpočet výdavkov (nákladov) na výskum a vývoj môže využiť daňovník, ktorý:

- v zdaňovacom období neuplatňuje úľavu na dani podľa § 30b zákona o dani z príjmov (úľavu na dani z príjmov pre prijímateľov stimulov),

- ako držiteľ osvedčenia o spôsobilosti vykonávať výskum a vývoj podľa § 26a zákona č. 172/2005 Z. z. v znení zákona č. 233/2008 Z. z. nerealizuje projekt výskumu a vývoja za účelom predaja nehmotných výsledkov výskumu a vývoja.

Novelizovaný zákon o dani z príjmov taktiež presne vymedzuje výdavky (náklady), na ktoré nemožno uplatniť super odpočet (výdavkov) nákladov na výskum a vývoj. Ide o výdavky (náklady):

- na ktoré bola poskytnutá úplná alebo čiastočná podpora z verejných financií,

- na služby, licencie a nehmotné výsledky výskumu a vývoja obstarané od iných osôb.

Nemožnosť uplatnenia nároku na super odpočet výdavkov (nákladov) na služby, licencie a nehmotné výsledky výskumu a vývoja sa neuplatní v prípade, ak ide o výdavky (náklady) na:

- služby, ktoré súvisia s realizáciou projektu výskumu a vývoja a nehmotné výsledky výskumu a vývoja obstarané od Slovenskej akadémie vied, právnických osôb uskutočňujúcich výskum a vývoj zriadených ústrednými orgánmi štátnej správy, verejných vysokých škôl a štátnych vysokých škôl,

- nehmotné výsledky výskumu a vývoja obstarané od osôb podľa osobitného predpisu, ktorým bolo vydané osvedčenie o spôsobilosti vykonávať výskum a vývoj,

- certifikáciu vlastných výsledkov výskumu a vývoja, ktoré vynaložil daňovník.

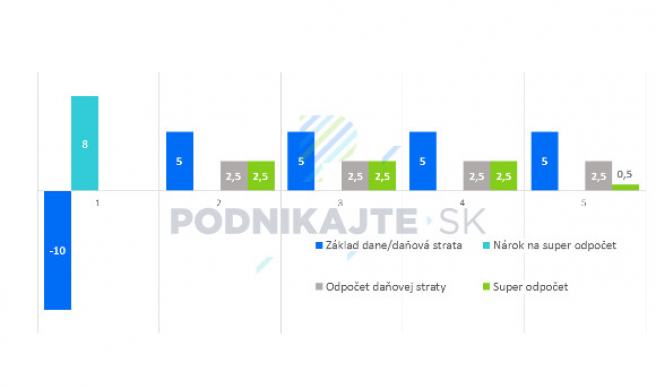

Presun odpočtu do nasledujúcich zdaňovacích období

Predpokladom uplatnenia super odpočtu výdavkov (nákladov) na výskum a vývoj je dosiahnutie základu dane. Prednosť pred super odpočtom výdavkov (nákladov) na výskum a vývoj má odpočítanie príslušnej časti daňovej straty. Môžu nastať tieto prípady:

- daňovník dosiahne daňovú stratu,

- daňová strata úplne eliminuje dosiahnutý základ dane.

Ak daňovník nedosiahne základ dane (príp. základ dane v dostatočnej výške), nárok na super odpočet výdavkov (nákladov) na výskum a vývoj daňovníkovi nezanikne ihneď, ale presunie sa mu do najbližšieho nasledujúceho zdaňovacieho obdobia (pozor, zdaňovacie obdobie nie je len kalendárny rok). V prípade, ak ani v najbližšom nasledujúcom zdaňovacom období nebude môcť daňovník uplatniť super odpočet výdavkov (nákladov) na výskum a vývoj, prípadne bude môcť uplatniť len jeho časť, bude ho môcť uplatniť (príp. jeho zostávajúcu časť) ešte v bezprostredne nasledujúcich troch zdaňovacích obdobiach. Nárok na uplatnenie super odpočtu výdavkov (nákladov) na výskum a vývoj úplne zanikne uplynutím štvrtého zdaňovacieho obdobia bezprostredne nasledujúceho po zdaňovacom období, v ktorom nárok vznikol. Pre ilustráciu si môžete pozrieť nasledujúcu schému.

Verejne dostupný zoznam daňovníkov, ktorí uplatnili super odpočet

V záujme efektívnejšej kontroly verejnosťou bude Finančné riaditeľstvo SR na svojej webovej stránke zverejňovať zoznam daňovníkov (daňových subjektov, podnikateľov), ktorí uplatnili super odpočet výdavkov (nákladov) na výskum a vývoj. V zozname budú uvedené tieto údaje:

- meno, priezvisko, adresa trvalého pobytu fyzickej osoby alebo obchodné meno a sídlo právnickej osoby, identifikačné číslo daňovníka,

- výška uplatneného super odpočtu daňových výdavkov (nákladov) na výskum a vývoj a zdaňovacie obdobie jeho uplatnenia,

- dátum začiatku riešenia projektu výskumu a vývoja,

- ciele projektu výskumu a vývoja, ktoré sú dosiahnuteľné počas doby jeho realizácie a merateľné po jeho ukončení.

Finančné riaditeľstvo SR bude daňovníkov (daňové subjekty, podnikateľov) zverejňovať v zozname do troch kalendárnych mesiacov nasledujúcich po uplynutí lehoty na podanie daňového priznania k dani z príjmov.

Porušenie podmienok a dodanenie

Ak daňovník, ktorý je držiteľom osvedčenia o spôsobilosti vykonávať výskum a vývoj, predá nehmotné výsledky výskumu a vývoja, pričom pri realizácii projektu výskumu a vývoja, ktorého sú výsledkom, uplatňoval super odpočet výdavkov (nákladov) na výskum a vývoj, stráca naň nárok (aj spätne).

Takýto daňovník je povinný podať dodatočné daňové priznanie za každé zdaňovacie obdobie, v ktorom uplatňoval super odpočet výdavkov (nákladov) na výskum a vývoj. Dodatočné daňové priznanie je povinný podať do konca tretieho kalendárneho mesiaca nasledujúceho po kalendárnom mesiaci, v ktorom bola zistená povinnosť podať dodatočné daňové priznanie. V rovnakej lehote je dodatočne priznaná daň z príjmov splatná.

Čo musí obsahovať projekt na využitie superodpočtu na výskum a vývoj a aké výdavky tam môžu byť zahrnuté nájdete v článku Superodpočet nákladov na výskum a vývoj – aké prináša povinnosti?